Die Herabstufung der Kreditwürdigkeit der Vereinigten Staaten durch die renommierte Ratingagentur Moody’s im Mai 2025 hat viele Schlagzeilen gemacht und sorgt für unterschiedliche Reaktionen in der Finanzwelt. Während das Thema zunächst vor allem auf wirtschaftspolitischer Ebene diskutiert wird, sind die langfristigen Konsequenzen für die Bevölkerung, insbesondere für Ruheständler, vielschichtig und verdienen besondere Aufmerksamkeit. Für Menschen, die sich im Ruhestand befinden oder kurz davor stehen, verändern sich durch die veränderte Bonität der USA potenziell die Rahmenbedingungen für ihre finanzielle Planung und Sicherheit erheblich. Die Komplexität der Situation erfordert ein genaueres Verständnis der Hintergründe sowie der Auswirkungen, die Rentner spüren könnten.Zunächst einmal muss erläutert werden, was eine Kreditratingsenkung für ein Land bedeutet.

Moody’s Bewertungen basieren auf einer Skala von 21 Stufen und fungieren als Indikator für die Fähigkeit eines Staates, seinen finanziellen Verpflichtungen nachzukommen. Die USA wurden zuvor auf der höchsten Stufe (Aaa) eingestuft und sind nun eine Stufe herabgestuft worden (Aa1). Ein solcher Schritt signalisiert zwar immer noch eine sehr solide Kreditwürdigkeit, aber doch eine erkennbare Verschlechterung. Der Hauptgrund laut Moody’s sind die kontinuierlich gestiegenen Staatsschulden und die damit verbundenen Zinslasten, die im Vergleich zu anderen souveränen Staaten höher ausfallen. Diese Entwicklung ist nicht neu, wird aber aufgrund der dauerhaften Überschreitung gewisser Schwellenwerte jetzt offenbar als großes Risiko eingestuft.

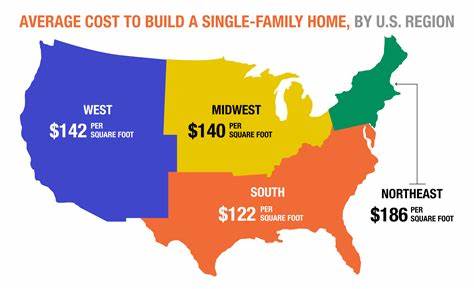

Für Ruheständler bringt dieser Ratingschwund unmittelbar Folgen durch die zu erwartenden steigenden Zinsen mit sich. Höhere Zinsen bedeuten zunächst einmal, dass sich die Kreditkosten für Verbraucher allgemein erhöhen. Kreditkarten, Hypotheken, persönlicher Kredit sowie andere Formen von finanziellen Verpflichtungen werden teurer. Für Pensionäre, die häufig mit einem festgelegten Budget kalkulieren müssen, können solche höheren Kosten die finanzielle Flexibilität erheblich einschränken. Das kann sich sowohl auf laufende Ausgaben als auch auf die Möglichkeit auswirken, sich größere Anschaffungen zu leisten oder Investitionen in Möglichkeiten wie ein Eigenheim im Ruhestand zu realisieren.

Darüber hinaus wirkt sich die Bonitätsherabstufung auf die Obligationen beziehungsweise Staatsanleihen aus, auf die viele Ruheständler in ihren Portfolios setzen. Sinkende Kreditratings führen häufig zu einem Rückgang der Anleihekurse. Da Rentner oft auf die Stabilität solcher festverzinslichen Anlagen angewiesen sind, um regelmäßige Einnahmen zu generieren, müssen sie mit Wertverlusten ihrer Investments rechnen. Das wiederum kann sich negativ auf die Gesamtrendite ihrer Anlagen auswirken und die Inflation stärker spürbar machen, da geringere Renditen und steigende Kosten ein ungünstiges Zusammenspiel erzeugen. Für viele ältere Menschen, deren Einkommen hauptsächlich aus Ersparnissen und Investitionen stammt, stellt dies ein erhebliches Risiko für die finanzielle Sicherheit dar.

Die Herabstufung des US-Ratings bewirkt auch eine Veränderung im globalen Finanzmarkt, da die US-Staatsschulden international als ein Maßstab für Sicherheit gelten. Ein geringeres Vertrauen in die Bonität der USA kann zu Unsicherheiten und erhöhter Volatilität führen, was wiederum dazu beiträgt, dass auch andere Anlageformen unsicherer werden. Ruheständler, die aufgrund der langen Laufzeit bis zur Auszahlung besonderes Augenmerk auf stabile und risikoarme Anlagen legen, sind daher besonders betroffen, da das übliche Sicherheitsnetz durch die Veränderung ins Wanken geraten könnte.Auch im Bereich der Inflation sind Auswirkungen zu erwarten. Höhere Zinsen bedeuten zwar in der Regel eine Bremse für die Inflation, doch die derzeitige komplexe wirtschaftliche Situation ist durch viele Unsicherheiten geprägt: Staatsschulden, geopolitische Risiken und Lieferkettenprobleme sorgen weiterhin für Druck auf die Waren- und Dienstleistungspreise.

Gleichzeitig führt eine schwächere Kreditwürdigkeit zu höheren Finanzierungskosten, die wiederum Unternehmen und Verbraucher weiter belasten. Diese Mehrfachbelastung können Ruheständler nur schwer ausgleichen, wodurch die Kaufkraft ihrer Renten oder Ersparnisse im Alter spürbar sinken kann.Die Absicherung gegen diese Effekte erfordert ein gut durchdachtes Finanzmanagement. Hierbei wird deutlich, wie wichtig die Diversifikation eines Anlageportfolios für Ruheständler ist. Eine zu starke Konzentration auf US-Staatsanleihen oder verwandte Anlageformen kann in Zeiten von Rating-Herabstufungen gefährlich sein.

Alternativ können Edelmetalle wie Gold eine Absicherung gegenüber Schwankungen am Kapitalmarkt bieten. Ebenso kann die Anpassung der Investitionen in Fonds oder andere Wertpapiere helfen, Risiken zu streuen und somit eine stabilere Einkommensquelle zu schaffen. Für viele Ruheständler bedeutet dies, professionelle Beratung in Anspruch zu nehmen, um die individuelle Situation optimal zu gestalten.Ein weiterer Aspekt betrifft die Erben und Angehörigen von Ruheständlern. Die veränderte finanzielle Landschaft könnte auch Auswirkungen auf die Vermögensübertragung haben.

Wertverluste von Anleihen und andere Anlagen können die Erbschaftssituation beeinflussen und somit die finanzielle Absicherung mehrerer Generationen in Frage stellen. Deshalb sollten sich auch jüngere Personen mit dem Thema auseinandersetzen und frühzeitig Maßnahmen ergreifen, um ihr Vermögen gegen mögliche negative Einflüsse abzusichern.Neben den finanziellen Aspekten ist die Herabstufung der US-Kreditwürdigkeit auch ein Signal für die Notwendigkeit bei politischen Entscheidungsträgern, nachhaltige Haushalts- und Finanzpolitik zu betreiben. Ohne Gegenmaßnahmen könnte sich die Bonitätslage weiter verschlechtern, was dann die wirtschaftliche Stabilität noch stärker gefährden würde. Für Bürger im Ruhestand bedeutet das, ein wachsendes Risiko in einer unsicheren wirtschaftlichen Lage, das eine noch größere Bedeutung auf eine individuelle Finanzstrategie legt.