Quantitative Easing, oft mit QE abgekürzt, ist ein geldpolitisches Instrument, das Zentralbanken vor allem in wirtschaftlichen Krisenzeiten einsetzen. Die Idee dahinter ist, die Geldmenge im Wirtschaftssystem gezielt zu erhöhen, um die Kreditvergabe anzukurbeln, Investitionen zu fördern und letztlich das Wirtschaftswachstum zu stabilisieren oder anzutreiben. Dabei handelt es sich um eine unkonventionelle Maßnahme, die vor allem dann zum Einsatz kommt, wenn traditionelle geldpolitische Instrumente, wie die Senkung der Leitzinsen, nicht mehr ausreichen, da diese bereits sehr niedrig oder sogar nahe null sind. Die Praxis des Quantitative Easing wurde während der globalen Finanzkrise ab 2008 bekannt und hat seitdem weltweit Verwendung gefunden, insbesondere in den USA, Japan und der Eurozone. Doch was genau passiert bei Quantitative Easing und welche Auswirkungen hat es auf die Wirtschaft, die Finanzmärkte und sogar auf die Kryptowährungen? Diese Fragen werden in den folgenden Abschnitten ausführlich beantwortet.

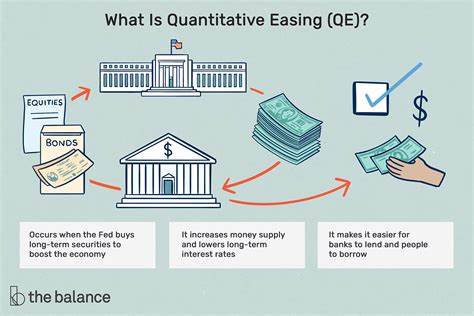

Im Kern geht es beim Quantitative Easing darum, dass Zentralbanken große Mengen an Wertpapieren, meistens Staatsanleihen, aber auch andere Finanzinstrumente, von Banken und Finanzinstitutionen aufkaufen. Dadurch erhalten die Banken frisches Geld, das sich nicht in Form von physischem Bargeld, sondern als digitale Reserven auf ihren Konten bei der Zentralbank manifestiert. Dieses zusätzliche Kapital soll die Kreditvergabe erleichtern, indem die Banken durch höheren Spielraum mehr Kredite an Unternehmen und Privatpersonen vergeben. Die Folge sind niedrigere Zinsen, weil die Banken über mehr Liquidität verfügen und daher weniger darauf angewiesen sind, sich selbst am Markt Geld zu besorgen. Die Wirkungskette von QE wirkt also über eine Liquiditätserhöhung, die zu verbesserten Kreditkonditionen führt, was wiederum Konsum und Investitionen ankurbeln soll.

Diese Mechanik ist im Prinzip ein Versuch, eine Deflationsspirale oder eine langanhaltende Wirtschaftsschwäche zu durchbrechen, etwa wenn die Wirtschaft stagniert, die Inflation niedrig oder sogar negativ ist und die Nachfrage fehlt. Neben der Förderung der Wirtschaft hat Quantitative Easing auch weitere Effekte. Zum Beispiel werden durch die Maßnahmen auch die Preise von Vermögenswerten wie Aktien oder Anleihen beeinflusst. Da durch das zusätzliche Geld in den Märkten Investoren nach Rendite suchen, steigen oft die Kurse von Finanzanlagen, was die Vermögenssituation vieler Anleger verbessert und die Konsumlaune erhöhen kann. Allerdings birgt das Heben der Vermögenspreise durch zunehmend billiges Geld auch Risiken, da es zu Überbewertungen und spekulativen Blasen führen kann.

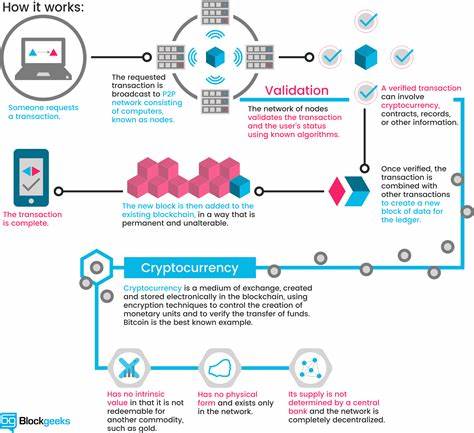

Ein weiterer interessanter Bereich, der seit einigen Jahren an Bedeutung gewonnen hat, ist die Auswirkung von QE auf die Kryptowährungsmärkte. Wenn Zentralbanken durch die expansive Geldpolitik viel Liquidität bereitstellen, fließt ein Teil dieses Kapitals in alternative Anlagen – dazu gehören neben Immobilien, Aktien auch Bitcoin und andere Kryptowährungen. Besonders in Zeiten steigender Inflationsängste oder wenn das Vertrauen in traditionelle Fiatwährungen schwindet, sehen sich viele Investoren in Kryptowährungen einen Schutz gegen Geldentwertung und Kaufkraftverlust. Dies wurde beispielsweise während der COVID-19-Pandemie deutlich, als der US-Dollar durch umfangreiche QE-Maßnahmen stark ausgeweitet wurde, während Bitcoin in kurzer Zeit eine immense Wertsteigerung verzeichnete. Trotz der Vorteile hat Quantitative Easing auch Kritik und Herausforderungen mit sich gebracht.

Ein wesentliches Problem ist, dass eine übermäßige Ausweitung der Geldmenge zu einer Inflation führen kann. Wenn zu viel Geld zu wenig Güter nachfragt, ziehen die Preise an. In extremen Fällen besteht die Gefahr einer unkontrollierten Preissteigerung, die langfristig die Wirtschaft destabilisieren könnte. Außerdem kann QE auf Dauer die Zentralbanken in eine schwierige Position bringen, da sie mit einer aufgeblähten Bilanz schwerere Wege haben, die Geldmenge später wieder zu verengen, ohne die Märkte nachhaltig zu stören. Diese Verengung der Geldpolitik, auch Quantitative Tightening genannt, kann nämlich den umgekehrten Effekt haben: steigende Zinsen, sinkende Vermögenspreise und geringere Kreditvergabe.

Neben den rein wirtschaftlichen Folgen hat das Inflationsrisiko auch soziale Aspekte, da steigende Lebenshaltungskosten vor allem ärmere Bevölkerungsgruppen treffen, die wenig von der Vermögenspreissteigerung profitieren. Um die Funktionsweise von QE besser zu verstehen, hilft es, sich konkrete historische Beispiele anzusehen. Nach der Finanzkrise 2008 setzte die US-Notenbank Federal Reserve mehrere QE-Runden um, in denen Billionen von Dollar an Staatsanleihen und hypothekenbesicherten Wertpapieren gekauft wurden, um die Wirtschaft zu stabilisieren. Die Maßnahme half, die Zinsen zu senken und die Kreditvergabe zu fördern, trug zur Erholung der Aktienmärkte bei und unterstützte den Arbeitsmarkt. Auch in der Eurozone griff die Europäische Zentralbank (EZB) im Zuge der Schuldenkrise in den südeuropäischen Ländern ab 2015 zu QE.

Durch den Ankauf von Staatsanleihen regional schwächerer Länder sollten deren Finanzierungskosten gesenkt und die Wirtschaftsentwicklung unterstützt werden, um eine deflationäre Entwicklung zu verhindern. Japan nutzt QE schon seit den frühen 2000er Jahren, oft mit noch umfangreicheren Maßnahmen, um die lang andauernde Niedriginflation zu bekämpfen und die Wirtschaft anzukurbeln. Die historischen Erfahrungen zeigen, dass QE ein wirksames Mittel sein kann, wirtschaftliche Krisen abzufedern, aber auch, dass es kein Allheilmittel ist. Die Wirkungen entfalten sich zeitverzögert, und langfristige Folgen müssen stets mit bedacht werden. Zudem sind QE-Maßnahmen oft von der jeweiligen Wirtschaftssituation abhängig und müssen individuell angepasst werden, um effektiv zu sein.

Ein häufig gestelltes Missverständnis ist, dass Quantitative Easing gleichbedeutend mit „Geld drucken“ sei. Tatsächlich wird beim QE nicht physisch neues Bargeld erzeugt, sondern die Zentralbank schafft digitales Geld, das in den Bankensektor fließt. Dieses digitale Geld erhöht zwar die Geldmenge im System, ist aber kein unmittelbarer „Gelddruck“ im klassischen Sinne. Trotzdem führt das zusätzliche Geld zu einer lockeren Geldpolitik, die Auswirkungen auf die Währung hat – häufig sinkt der Wert der betroffenen Fiatwährungen gegenüber anderen Währungen oder gegenüber Sachwerten. Die wichtigsten Ziele von QE sind daher, die Wirtschaft vor Deflation zu bewahren, die Nachfrage zu stimulieren und die Finanzierungskosten für Staaten, Unternehmen und Verbraucher zu senken.

Im Gegensatz dazu steht das sogenannte Quantitative Tightening, das die Zentralbanken einsetzen, wenn sie versuchen, eine zu starke Geldmenge und Inflation zu drosseln. Bei QT verkaufen Zentralbanken ihre Bestände an Wertpapieren oder lassen diese auslaufen, wodurch die Geldmenge verringert wird. Dadurch steigen die Zinsen tendenziell wieder an, was die Kreditvergabe erschwert und die Wirtschaft abkühlen kann. Für Anleger, Verbraucher und Unternehmen ist es essenziell, die Auswirkungen von QE und QT zu verstehen, denn diese Strategien beeinflussen Zinssätze, Kreditzugänge, Aktienkurse, Immobilienpreise und selbst die Preisentwicklung bei Kryptowährungen maßgeblich. Ein Blick auf die Zukunft zeigt, dass Zentralbanken auch in den kommenden Jahren mit einem Balanceakt zwischen Lockerung und Straffung der Geldpolitik konfrontiert sein werden.

Die makroökonomischen Rahmenbedingungen ändern sich ständig durch geopolitische Krisen, Handelszwistigkeiten und technologische Entwicklungen. Die US-Notenbank zum Beispiel hält im Jahr 2025 ihre Leitzinsen noch moderat hoch, ist aber bereit, bei Bedarf zu lockern, um eine Rezession zu vermeiden. Dieses vorsichtige Vorgehen zeigt, wie wichtig eine flexible Geldpolitik in einem komplexen globalen Wirtschaftsumfeld ist. Zusammenfassend lässt sich sagen, dass Quantitative Easing ein komplexes aber bedeutendes Instrument der modernen Geldpolitik ist. Es kann maßgeblich zur Bewältigung wirtschaftlicher Krisen beitragen, indem es Liquidität erhöht, Kredite günstiger macht und die Konjunktur stützt.

Gleichzeitig besteht die Verantwortung, langfristige Risiken wie Inflation und Vermögensblasen genau zu beobachten und gegenzusteuern. Auch Auswirkungen auf alternative Märkte wie Kryptowährungen zeigen, wie tiefgreifend QE in unsere globale Finanzlandschaft eingreift. Ein Verständnis dieser Dynamiken ist für Investoren, Unternehmer und politische Entscheidungsträger gleichermaßen von entscheidender Bedeutung, um fundierte wirtschaftliche Entscheidungen treffen zu können.