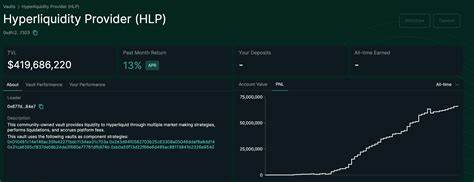

HyperLiquid, eine der führenden dezentralen Börsen im Bereich der Derivate- und Market-Making-Protokolle, hat in den letzten Monaten eine bemerkenswerte Entwicklung vollzogen. Trotz eines schwerwiegenden Zwischenfalls rund um die Token JELLY, der im März für Aufruhr auf der Plattform sorgte, wuchs der Market Making Vault von ursprünglich 163 Millionen Dollar auf beeindruckende 418 Millionen Dollar. Diese Expansion verdeutlicht die Robustheit von HyperLiquid sowie das Vertrauen der Nutzer und Investoren in das Ökosystem. Die Geschichte hinter diesem Aufschwung und wie die Plattform mit der Krise umging, bietet spannende Einblicke in aktuelle Entwicklungen im DeFi-Bereich und zeigt die Chancen und Herausforderungen moderner Finanzmärkte auf Blockchain-Basis. Am Anfang stand der JELLY-Skandal, der durch eine User-Manipulation den Preisindex des JELLY-Tokens massiv verzerrte.

Während der wahrgenommene Marktpreis bei etwa 0,50 Dollar lag, manipulierende Akteure sorgten dafür, dass der an die Orakel übermittelte Wert drastisch verfälscht wurde. Die Folge war ein erheblicher finanzieller Verlust für HyperLiquid. Die Plattform befand sich zeitweise mit 13,5 Millionen Dollar unter Wasser, da der manipulierte Preis die Risikoabsicherung und interne Abwicklung des Market Making Vaults beeinträchtigte. Um den Schaden zu begrenzen, entschied sich HyperLiquid, den JELLY-Markt gewaltsam zu schließen und den Preis auf 0,0095 Dollar zu setzen – eine Maßnahme, die sicherlich hart, aber notwendig war, um das Liquiditätsnetzwerk vor einem noch größeren Zusammenbruch zu bewahren. Diese Ereignisse führten zu einem Ausverkauf von Mitteln aus der Plattform.

Der sogenannte Total Value Locked (TVL), eine zentrale Kennzahl im DeFi-Bereich zur Messung der Gesamtsumme der eingesperrten Assets, fiel innerhalb kurzer Zeit dramatisch von 510 Millionen auf 150 Millionen Dollar. Parallel dazu geriet auch der native Token von HyperLiquid, HYPE, unter Druck und verlor in Folge des Vertrauensverlustes knapp 20 Prozent gegenüber seinem Wert vor dem Vorfall. Gerade in solchen Momenten zeigt sich die Verwundbarkeit und erhöhte Volatilität von dezentralisierten Finanzsystemen, die auf Vertrauen und technischer Integrität beruhen. Doch das verlorene Vertrauen kehrte schneller zurück als viele erwartet hatten. Eine entscheidende Rolle spielte eine markante Persönlichkeit im HyperLiquid-Ökosystem: James Wynn.

Der Derivatehändler erlangte durch spektakuläre öffentliche Trades und Kommentierungen Aufmerksamkeit, als er innerhalb einer Woche per Hochrisiko-Geschäfte mehr als 100 Millionen Dollar gewann und wieder verlor. Wärhenddessen erlebte die Community und das Netzwerk eine Welle des Optimismus. Wynn demonstrierte eindrucksvoll, dass HyperLiquid in der Lage war, auch enorme Transaktionsvolumen mit hoher Liquidität und moderatem Slippage zu bewältigen. Diese Demonstration der Funktionalität und Stabilität war ein starkes Signal für Investoren und Nutzer gleichermaßen. Sie zeigte, dass die Infrastruktur von HyperLiquid trotz einiger Schwierigkeiten der jüngeren Vergangenheit in der Lage ist, auch anspruchsvolle Handelsstrategien und komplexe Derivatkontrakte sicher abzuwickeln.

Das Resultat dieser Dynamik war eine rasante Erholung und ein neuer Aufschwung für die Plattform. Der TVL stieg wieder an und konnte sogar jenseits der vorherigen Werte zulegen. Zugleich gewann der HYPE-Token in den letzten 30 Tagen 72 Prozent an Wert, was neben der verbesserten Marktstimmung auch auf die gestiegene Nutzung des Market Making Vault zurückzuführen ist. Die Plattform bietet Nutzern heutzutage ein attraktives Renditeversprechen: Der Market Making Vault generiert aktuell eine jährliche Verzinsung von 13,42 Prozent – deutlich mehr als viele vergleichbare Wiederanlagestrategien, die oft um die 9 Prozent liegen. Diese besseren Konditionen haben zweifellos zusätzliches Kapital angezogen, da Investoren und Händler bestrebt sind, Renditen in einem weiterhin volatilen Marktumfeld zu optimieren.

Dieser Streifzug durch die neuesten Entwicklungen bei HyperLiquid verdeutlicht wichtige Trends und Mechanismen im Bereich der dezentralen Finanzmärkte. Besonders auffällig ist, wie technologische Resilienz, Community-Engagement und geschicktes Risikomanagement dazu beitragen können, Krisen zu überwinden und sogar stärker daraus hervorzugehen. Die Reaktion auf den JELLY-Manipulationsskandal erfolgte schnell und entschlossen, was nicht nur die Verluste minimierte, sondern auch das Vertrauen in die ernsthafte Aufrechterhaltung der Markteffizienz förderte. Die Einbindung von Persönlichkeiten wie James Wynn, die öffentliche Transparenz schaffen und das Handelsvolumen erhöhen, hat darüber hinaus positive Rückkopplungen im Ökosystem ausgelöst. Der Fall HyperLiquid ist somit ein beispielhaftes Lehrstück dafür, wie dezentralisierte Handelsplattformen, trotz inhärenter Risiken und der noch jungen Technologie, Potenziale für nachhaltiges Wachstum und Renditen erkennen und erschließen können.

Es zeigt außerdem, dass auch in Phasen der Unsicherheit und Marktmanipulationen erfolgreiche Strategien zur Schadensbegrenzung und Kapitalbindung existieren – Faktoren, die für die weitere Akzeptanz und Relevanz von DeFi-Anbietern entscheidend sind. Mit Blick auf die Zukunft plant HyperLiquid, den Market Making Vault weiter zu optimieren und zusätzliche Funktionen einzuführen, um die Liquidität noch effizienter zu steuern und das Angebot für Nutzer attraktiver zu gestalten. Die Erhöhung der Nutzerbasis, die vertiefte Integration in andere DeFi-Systeme und die kontinuierliche Erweiterung der Produktpalette dürften weitere Impulse für den Wachstumskurs setzen. Die positiven Renditen und die gestiegene Akzeptanz lassen darauf schließen, dass HyperLiquid sich auf einem guten Weg befindet, eine dominierende Rolle im Bereich der dezentralen Marktmacher zu festigen. Insgesamt dokumentiert die Entwicklung von HyperLiquid eindrucksvoll die hohe Dynamik und Innovationskraft des DeFi-Sektors.

Trotz auftretender Herausforderungen und Marktmanipulationen kann strategisches Management, kombiniert mit aktiver Community-Partizipation, eine Plattform nachhaltig stabilisieren und erweitern. Für Investoren und Nutzer, die sich dem Bereich der dezentralen Börsen und Yield-Farming zuwenden, bleibt HyperLiquid daher ein interessanter Akteur, der angesichts seiner jüngsten Erfolge genau beobachtet werden sollte.