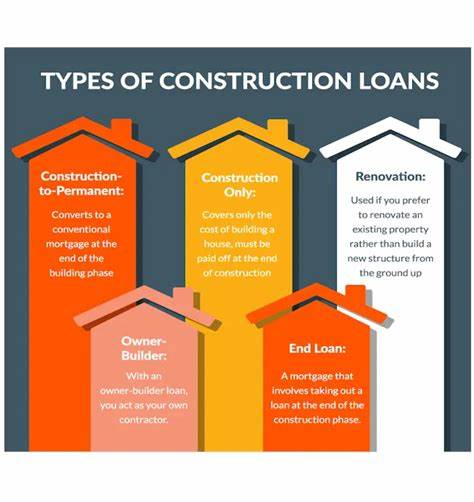

Hausrenovierungen sind oft mit erheblichen Kosten verbunden, die viele Eigentümer vor große finanzielle Herausforderungen stellen. Ob Sie eine neue Küche planen, das Badezimmer modernisieren oder größere Umbauten in Angriff nehmen möchten – die Finanzierung spielt eine entscheidende Rolle bei der Umsetzung Ihrer Wohnträume. Es gibt verschiedene Kreditarten, die speziell auf Renovierungsprojekte zugeschnitten sind, und die Wahl des richtigen Darlehens kann entscheidend sein, um Kosten zu sparen und Risiken zu minimieren. In diesem Zusammenhang lohnt es sich, die gängigen Varianten von Renovierungskrediten genau zu kennen und deren Vor- und Nachteile abzuwägen. Eine häufig genutzte Option ist der sogenannte Baukredit, der oft als zweiter Kredit neben der bestehenden Hypothek dient.

Darunter fällt beispielsweise das klassische Annuitätendarlehen, das oft in Form eines sogenannten Eigenheimkredits oder Baukredits genutzt wird. Dabei basiert der Kreditbetrag auf dem sogenannten Eigenkapital, das der Hausbesitzer in seiner Immobilie angesammelt hat. Eigenheimkredite zeichnen sich durch eine meist fixe Verzinsung aus, was eine verlässliche Planung der monatlichen Raten ermöglicht. Da das Haus als Sicherheit dient, sind die Zinssätze in der Regel niedriger als bei ungesicherten Krediten. Trotzdem trägt der Kreditnehmer das Risiko, im Falle von Zahlungsausfällen sein Eigentum zu verlieren, was eine sorgfältige Planung der Rückzahlung unerlässlich macht.

Eine flexible Alternative zum klassischen Eigenheimkredit stellt die Baufinanzierung mit Kreditliniencharakter dar, die oftmals als Baukreditlinie oder Baukontokorrent bezeichnet wird. In Deutschland ist dieses Modell unter dem Begriff Baukredit mit variablem Verfügungsrahmen bekannt und lässt sich mit dem US-amerikanischen Home Equity Line of Credit (HELOC) vergleichen. Hierbei steht dem Kreditnehmer ein festgelegter Rahmen zur Verfügung, aus dem nach Bedarf Geld abgehoben werden kann. Diese Flexibilität ist vor allem dann von Vorteil, wenn die Renovierung in mehreren Phasen erfolgt oder der genaue Finanzierungsbedarf zunächst schwer abzuschätzen ist. Die Zinsen sind hingegen meist variabel, so dass sich die Kosten je nach Marktlage ändern können.

Nur die tatsächlich genutzten Beträge werden verzinst, was den Kredit für manche Bauherren attraktiver macht. Eine weitere Variante, die sowohl für die Refinanzierung des bestehenden Darlehens als auch für die Mobilisierung von Eigenkapital genutzt wird, ist das sogenannte Umschuldungdarlehen mit Auszahlungsoption. Dieses Modell ermöglicht es, die bestehende Hypothek durch ein neues Darlehen zu ersetzen, das zusätzlich einen höheren Kreditrahmen umfasst. Der Differenzbetrag wird dem Kreditnehmer als Renovierungskapital ausgezahlt. Dieses Verfahren nennt man auch „Cash-out Refinance“.

Besonders attraktiv ist diese Option, wenn die Zinssätze am Markt gesunken sind, sodass durch die Umschuldung auch die monatliche Belastung reduziert werden kann. Allerdings sind bei der Aufnahme eines neuen Hypothekendarlehens die üblichen Abschluss- und Bearbeitungsgebühren zu berücksichtigen, was die Kostenstruktur beeinflusst. Zudem ist eine gute Bonität Voraussetzung, um von den günstigen Zinsen profitieren zu können. Neben diesen grundpfandrechtlich gesicherten Darlehen gibt es auch unbesicherte Kredite, die keine Verpfändung des Hauses erfordern und daher geringere Risiken für den Kreditnehmer in Bezug auf das Wohneigentum bergen. Unbesicherte Renovierungskredite, oft als Ratenkredite bezeichnet, setzen auf die Bonität und das Einkommen des Antragstellers, wodurch die Zinsen in der Regel deutlich höher ausfallen.

Diese Kredite zeichnen sich durch eine schnelle Verfügbarkeit und unkomplizierte Beantragung aus, was sie besonders für kleinere Renovierungsmaßnahmen interessant macht. Bei größeren Projekten mit höheren Kosten sind unbesicherte Kredite jedoch meist weniger attraktiv, da die Zinslast und die monatlichen Raten entsprechend steigen. Die Wahl des passenden Renovierungskredits hängt von verschiedenen Faktoren ab. Zunächst spielt die Größe des Renovierungsprojekts eine entscheidende Rolle. Für umfangreiche Umbaumaßnahmen wie einen kompletten Hauserwerb oder größere Modernisierungen bietet sich meist ein gesicherter Kredit wie der Eigenheimkredit oder die Umschuldung an.

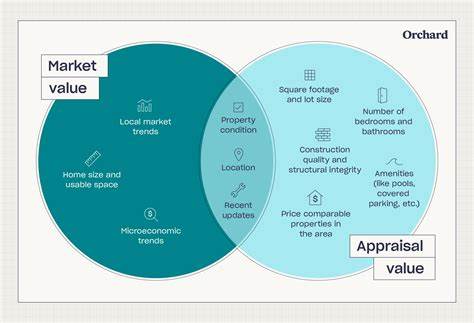

Diese Kredite ermöglichen durch den geringeren Zinssatz eine kostengünstige Finanzierung über einen längeren Zeitraum. Hingegen sind für kleinere bis mittlere Renovierungen, bei denen sich der Kapitalbedarf gut eingrenzen lässt, auch persönliche Kredite ohne Sicherheit eine geeignete Alternative. Die schnellere und einfachere Abwicklung bietet vielen Bauherren einen Vorteil. Ein weiterer ausschlaggebender Aspekt ist die vorhandene Eigenkapitalrate beziehungsweise die bereits im Haus gebundene Kapitalmenge. Ein ausreichendes Eigenkapital ist oft die Voraussetzung für einen Baukredit oder Baufinanzierung mit günstigem Zinssatz.

Sollte die Eigenkapitaldecke zu dünn sein, kann die Aufnahme eines unbesicherten persönlichen Darlehens oder eine Kombination verschiedener Finanzierungsformen sinnvoll sein, um flexibel zu bleiben und das Ausfallrisiko zu minimieren. Auch die eigene Bonität spielt eine bedeutende Rolle bei der Kreditwahl. Je besser die Kreditwürdigkeit eingeschätzt wird, desto günstiger sind in der Regel die Kreditkonditionen einer Baufinanzierung. Daher lohnt es sich vor der Kreditaufnahme, die eigene Bonität zu überprüfen und gegebenenfalls durch gezielte Maßnahmen zu optimieren. Beispielsweise können laufende Kredite abgebaut oder Zahlungsrückstände beglichen werden, um einen vorteilhaften Zinssatz zu erhalten.

Andererseits sollte die monatliche Belastbarkeit realistisch gehalten werden, um den Finanzierungsspielraum nicht zu überschreiten und eine Überschuldung zu vermeiden. Die Art der Zinsgestaltung ist ein weiterer entscheidender Punkt bei der Auswahl des renovierungsfinanzierenden Darlehens. Während festverzinsliche Kredite mit planbaren Raten über die gesamte Laufzeit Stabilität bieten, können variable Zinsmodelle bei günstigem Zinsniveau geringere Kosten verursachen. Allerdings besteht hier das Risiko von Zinsanstiegen, die die monatliche Belastung erhöhen. Bauherren müssen hier sorgfältig abwägen, welches Zinsmodell am besten zu ihrer finanziellen Situation passt und wie lange die Zinsbindung idealerweise gestaltet sein sollte.

Neben den klassischen Finanzierungsinstrumenten finden sich auch spezielle staatliche Förderungen und Kredite, die Hausbesitzer bei der Sanierung und Modernisierung unterstützen. In Deutschland spielen hier vor allem Programme der KfW-Bank eine wichtige Rolle. Diese bieten zinsgünstige Darlehen und Tilgungszuschüsse für energetische Sanierungen oder Barrierefreiheit an. Die Einbeziehung solcher Fördermittel kann die Gesamtkosten einer Renovierung deutlich reduzieren und sollte deshalb bei der Finanzierungsplanung unbedingt berücksichtigt werden. Darüber hinaus ist zu beachten, dass bei einer Baufinanzierung oder Renovierungsdarlehen häufig zusätzliche Nebenkosten anfallen.

Dazu gehören nicht nur Bearbeitungsgebühren, Notarkosten, Grundbuchgebühren und eventuell eine Bewertung des Hauses, sondern auch bei Umschuldungen die sogenannten Vorfälligkeitsentschädigungen. Eine gründliche Kalkulation und der Vergleich verschiedener Angebote helfen dabei, unliebsame Überraschungen zu vermeiden und die tatsächlichen Gesamtkosten transparent zu machen. Ein maßgeblicher Rat für Hausbesitzer besteht darin, vor der Entscheidung für einen Renovierungskredit alle individuellen Faktoren wie Kreditbedarf, Eigenkapital, Bonität und geplante Laufzeit genau zu analysieren. Ebenso wichtig ist es, sich verschiedene Angebote einzuholen und diese nicht nur auf die Zinshöhe, sondern auf das gesamte Kosten- und Leistungsprofil zu vergleichen. Auch die Beratung durch unabhängige Experten oder Finanzierungsberater kann wertvolle Hinweise liefern, um den optimalen Kredit zu finden.