Der US-Dollar gilt seit Jahrzehnten als eine der stabilsten und einflussreichsten Währungen weltweit. Seine Bedeutung als Reservewährung, Handelsmittel und sichere Zuflucht in Krisenzeiten hat ihn zu einem zentralen Element im globalen Finanzsystem gemacht. Dennoch ist der Wert des US-Dollars Schwankungen unterworfen, die von zahlreichen wirtschaftlichen und geopolitischen Faktoren beeinflusst werden. Eine der derzeit besonders beachteten Entwicklungen ist der Zusammenhang zwischen dem Wertverlust des US-Dollars und der zunehmenden Steilheit der US-Treasury-Zinskurve. Dieses Phänomen hat weitreichende Auswirkungen auf die Märkte, Investoren und die internationale Wirtschaft insgesamt.

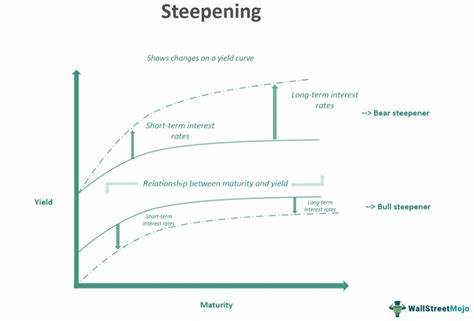

Die US-Treasury-Zinskurve stellt die Renditen von Staatsanleihen der Vereinigten Staaten über verschiedene Laufzeiten dar, in der Regel von kurzfristigen bis zu langfristigen Anleihen. Eine Steilung der Zinskurve bedeutet, dass die Renditen langfristiger Anleihen im Vergleich zu kurzfristigen Anleihen stärker steigen. Dieses Muster signalisiert oft unterschiedliche Erwartungen bezüglich der zukünftigen wirtschaftlichen Entwicklung, Inflationserwartungen und geldpolitischen Maßnahmen durch die amerikanische Notenbank, die Federal Reserve. Historisch gesehen wird eine steile Zinskurve häufig mit einer starken wirtschaftlichen Expansion assoziiert. Anleger verlangen für längerfristige Anleihen eine höhere Rendite, um sich gegen Risiken wie Inflation und Unsicherheiten abzusichern.

Wenn kurzfristige Zinsen niedrig und langfristige Zinsen signifikant höher sind, spricht man von einer steilen Kurve. In diesem Szenario erwarten Marktteilnehmer, dass das Wirtschaftswachstum und die Inflation in der Zukunft zunehmen werden. Im Kontext der aktuellen Entwicklungen zeigt die Steilung der Zinskurve jedoch ein differenziertes Bild. Die Federal Reserve hat in den vergangenen Monaten die kurzfristigen Zinssätze mehrfach erhöht, um den Inflationsdruck zu bekämpfen. Gleichzeitig sind die langfristigen Renditen noch stärker gestiegen, was auf die Erwartungen für eine nachhaltige konjunkturelle Erholung sowie mögliche zusätzliche fiskalische Ausgaben hinweist.

Diese Divergenz zwischen kurz- und langfristigen Zinsen führt zu einer Steilung der Kurve, die für den US-Dollar wichtige Implikationen hat. Der US-Dollar reagiert empfindlich auf Änderungen der Zinssätze und Renditen. Höhere Zinssätze verbessern in der Regel die Attraktivität von US-Dollar-basierten Anlagen, da sie höhere Renditen bieten. Dennoch ist die Situation aktuell komplexer. Die Steilung der Zinskurve kann als Zeichen eines anziehenden Kapitalmarkts interpretiert werden, der Investoren dazu bewegt, Alternative Anlagen außerhalb des US-Dollars zu suchen, insbesondere wenn die langfristigen Inflationssorgen wachsen.

Diese Verschiebung führt zu einem erhöhten Verkaufsdruck auf den Dollar. Darüber hinaus beeinflussen Erwartungen bezüglich der wirtschaftlichen Entwicklung und der Risiken die Währungsmärkte stark. Eine steile Zinskurve signalisiert eine Wachstumsdynamik, die mit steigender Inflation und potenziell lockereren monetären Bedingungen in der Zukunft einhergehen könnte. Wenn Investoren damit rechnen, dass die Federal Reserve ihre Zinspolitik bald lockern wird, auch wenn sie gegenwärtig noch restriktiv ist, kann dies einen Druck auf den Dollar ausüben und zum Wertverlust beitragen. Internationale Investoren reagieren auf Renditeveränderungen in den USA, indem sie Kapital umschichten.

Wenn langfristige US-Staatsanleihen als weniger attraktiv bewertet werden – etwa aufgrund steigender Inflationserwartungen und daraus resultierender realer Verluste – können Investoren ihr Kapital in andere Währungen und Märkte umlenken. Die dadurch entstehende höhere Nachfrage nach Fremdwährungen wirkt dämpfend auf den Dollar. Neben den Zinssätzen und der Zinskurve spielen auch politische und wirtschaftliche Unsicherheiten eine bedeutende Rolle. Die globale Wirtschaft ist geprägt von Spannungen, Lieferkettenproblemen, geopolitischen Konflikten und unterschiedlichen Erholungsverläufen nach der COVID-19-Pandemie. Diese Faktoren beeinflussen ebenfalls die Währungsbewegungen.

In Zeiten erhöhter Unsicherheit tendieren Investoren zwar oft zu einem Safe-Haven wie dem US-Dollar, doch wenn die fundamentalen Erwartungen an die US-Wirtschaft schwinden, kann auch die Nachfrage nach dem Dollar fallen. Zusätzlich haben die Maßnahmen der Federal Reserve und der US-Regierung zur Bekämpfung der Inflation und zur Unterstützung der Wirtschaft Einfluss auf die Zinskurve und damit auf den Dollar. Ein anhaltendes fiskalisches Defizit und eine expansive Geldpolitik können langfristig zu höheren Inflationserwartungen und somit zu einem steilen Zinskurvenprofil führen. Diese Umstände können Investoren dazu bewegen, sich von US-Dollar-Assets abzuwenden, insbesondere wenn attraktive Alternativen vorhanden sind. Die Folgen des Wertverlusts des US-Dollars im Zusammenhang mit der Treasury-Kurvensteigung sind vielfältig.

Für amerikanische Exporteure kann ein schwächerer Dollar positive Auswirkungen haben, da ihre Produkte im Ausland günstiger und wettbewerbsfähiger werden. Auf der anderen Seite können importierte Güter teurer werden, was den Inflationsdruck erhöhen kann. Für internationale Investoren bedeutet ein volatiler Dollar mehr Unsicherheit und die Notwendigkeit, stärkere Risikomanagementstrategien zu verfolgen. Für globale Märkte ist die Entwicklung ebenfalls von großer Bedeutung. Der US-Dollar ist die Standardwährung für viele internationale Handels- und Finanztransaktionen.

Veränderungen im Dollarkurs beeinflussen Rohstoffpreise, Wechselkurse anderer Währungen und die Finanzierungsbedingungen für Schwellenländer, die oft auf Dollar-Kredite angewiesen sind. Eine steilere Zinskurve und ein schwächerer Dollar können hier zu einer erhöhten Volatilität und einem dynamischen Kapitalfluss führen. Abschließend lässt sich sagen, dass die zunehmende Steilheit der US-Treasury-Zinskurve eine wichtige Treiberrolle beim aktuellen Wertverlust des US-Dollars einnimmt. Dieses komplexe Zusammenspiel von Zinserwartungen, Inflationserwartungen, monetären und fiskalischen Maßnahmen sowie internationalen Kapitalflüssen prägt maßgeblich die Dynamik des Währungskurses. Investoren, Unternehmen und politische Entscheidungsträger sollten diese Zusammenhänge genau beobachten, um geeignete Strategien für die kommenden Monate zu entwickeln.

Ein vertieftes Verständnis der Treasury-Kurve und ihrer Einflussfaktoren bietet dabei wertvolle Einblicke in die zukünftige Entwicklung des US-Dollars und der globalen Finanzmärkte.