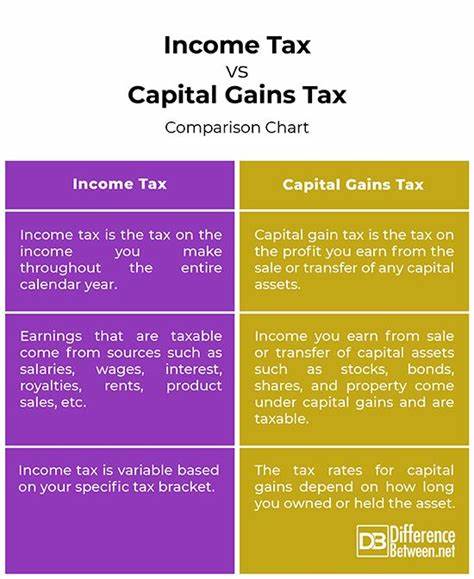

Kapitalertragssteuer auf Immobilien und Hausverkäufe: Worauf Sie achten sollten Der Verkauf einer Immobilie ist für viele Menschen ein bedeutender Schritt, oft mit einer großen finanziellen Entscheidung verbunden. Egal, ob es sich um das eigene Zuhause, eine Ferienimmobilie oder eine vermietete Immobilie handelt – die Regelungen zur Kapitalertragssteuer können einen erheblichen Einfluss auf den Gewinn aus dem Verkauf haben. In Deutschland gibt es spezifische Regelungen, die es wert sind, näher betrachtet zu werden. Kapitalerträge entstehen bei dem Verkauf von Immobilien, wenn der Verkaufspreis den ursprünglichen Kaufpreis übersteigt. Oft freuen sich Verkäufer über die Wertsteigerung ihrer Immobilie, müssen jedoch auch an die steuerlichen Konsequenzen denken.

Erst einmal gilt es festzuhalten, dass nicht jeder Gewinn automatisch besteuert wird. Für private Immobilienverkäufe gibt es eine wichtige Regelung: Die Spekulationsfrist. Die Spekulationsfrist in Deutschland beträgt zehn Jahre. Das bedeutet, dass Gewinne aus dem Verkauf von Immobilien steuerfrei sind, wenn die Immobilie länger als zehn Jahre im Besitz des Verkäufers war. Diese Frist gilt für alle steuerpflichtigen Personen, unabhängig davon, ob es sich um private Verkäufe oder um Verkäufe von Immobilien handelt, die als Kapitalanlage gehalten wurden.

Bei der Berechnung des Gewinns sind alle Kauf- und Verkaufskosten sowie eventuelle Investitionen in die Immobilie zu berücksichtigen. So können etwa Kosten für Renovierungen oder Modernisierungen den zu versteuernden Gewinn erheblich senken. Ein weiterer Aspekt, den Verkäufer berücksichtigen sollten, ist die Verwendung der Immobilie. Wird die Immobilie ausschließlich zu eigenen Wohnzwecken genutzt, können oft steuerliche Vorteile geltend gemacht werden. So kann beispielsweise die Immobilie steuerfrei verkauft werden, wenn der Verkäufer sie in den zwei Jahren vor dem Verkauf zu eigenen Wohnzwecken genutzt hat.

Diese Regelung gilt auch für Immobilien, die zuvor vermietet waren, solange der Verkäufer die Immobilie in der letzten Zeit vor dem Verkauf selbst genutzt hat. Umgekehrt sieht es aus, wenn ein Verkäufer die Immobilie innerhalb der Spekulationsfrist verkauft, ohne sie selbst genutzt zu haben. In diesem Fall wird der Gewinn als Spekulationsgewinn versteuert, was zu einer hohen Steuerlast führen kann, insbesondere in Zeiten stark steigender Immobilienpreise. Hier sollten Verkäufer daher gut überlegen, ob sie den Verkauf hinauszögern können, um die zehnjährige Frist auszuschöpfen. Für Immobilien, die als Kapitalanlage gehalten werden, ist die Besteuerung von Gewinnen ebenfalls ein wichtiger Faktor.

Hierbei fällt die Einkommensteuer auf die realisierten Gewinne an. Das bedeutet, dass die Gewinne nach Abzug von Kosten, die im Zusammenhang mit der Vermietung stehen (wie Instandhaltungs- oder Renovierungskosten), versteuert werden müssen. Für viele Menschen ist der Verkauf ihrer Immobilie mit emotionalen und finanziellen Überlegungen verbunden. Deshalb ist es ratsam, sich frühzeitig mit einem Steuerberater oder einem Experten für Immobilienrecht in Verbindung zu setzen, um die individuelle steuerliche Situation gründlich zu analysieren und optimale Entscheidungen zu treffen. Ein professioneller Beratung kann helfen, mögliche steuerliche Fallstricke zu vermeiden und gleichzeitig Steuervorteile optimal auszuschöpfen.

Neben den genannten Faktoren gibt es auch Möglichkeiten, Kapitalertragssteuern zu minimieren oder sogar ganz zu vermeiden. Eine Option ist der sogenannte „Betriebsimmobilienverkauf“. Wenn eine Immobilie im Rahmen eines Unternehmens verkauft wird, können die Gewinne in bestimmten Fällen steuerlich begünstigt sein. Hierbei gelten spezielle Regelungen, die sich von den Regelungen für private Verkäufe unterscheiden. Alternativ dazu gibt es auch die Möglichkeit der Steuerstundung, wenn Immobilien im Rahmen einer 1031-Austauschregelung verkauft werden.

Diese Regelung ermöglicht es, die Steuer auf Gewinne zu verschieben, wenn diese in eine ähnliche Immobilie reinvestiert werden. Diese Möglichkeit ist jedoch mit einigen Anforderungen und Bedingungen verbunden und sollte daher im Voraus genau geprüft werden. Ein weiterer wichtiger Punkt, den Verkäufer beachten sollten, ist die Möglichkeit der Steuerbefreiung unter bestimmten Umständen. Dazu gehören etwa Umstände, bei denen die Immobilie durch höhere Gewalt, wie Naturkatastrophen oder andere unvorhersehbare Ereignisse, beschädigt oder ganz zerstört wurde. Hier können unter bestimmten Voraussetzungen steuerliche Erleichterungen oder sogar Befreiungen von der Kapitalertragssteuer erwirkt werden.

Bei der Formulierung eines Verkaufsplans ist es entscheidend, alle steuerlichen Aspekte zu berücksichtigen. Verkäufer sollten nicht nur auf den direkten Gewinn aus dem Verkauf achten, sondern auch auf die langfristigen steuerlichen Auswirkungen ihrer Entscheidungen eingehen. Eine rechtliche und steuerliche Beratung kann in vielen Fällen entscheidend sein, um nicht nur Geld zu sparen, sondern auch um gezielt in die Zukunft zu investieren. Zusammenfassend lässt sich sagen, dass die Kapitalertragssteuer auf Immobilienverkäufe in Deutschland viele Facetten hat. Verkäufer müssen sich insbesondere mit der Spekulationsfrist und den verschiedenen Möglichkeiten zur Steueroptimierung befassen, um die steuerlichen Auswirkungen ihres Verkaufs zu minimieren.