Die Entscheidung, in die Energiebranche zu investieren, stellt für viele Anleger eine komplexe Herausforderung dar. Mit dem weltweiten Übergang zu nachhaltigen Energieformen und gleichzeitig anhaltender Nachfrage nach fossilen Brennstoffen rücken Unternehmen wie EOG Resources und ConocoPhillips ins Zentrum des Interesses. Beide gehören zu den größten unabhängigen Exploration- und Produktionsgesellschaften (E&P) in den USA und zeichnen sich durch umfangreiche Ressourcen und niedrige Produktionskosten aus. Doch welche der beiden Aktien ist derzeit die bessere Wahl für Investoren, die nach Wachstum, Stabilität und Dividenden suchen? ConocoPhillips präsentiert sich mit einem breit diversifizierten Portfolio, das sowohl innerhalb der USA als auch global operiert. Das Unternehmen hat eine herausragende Position im Bereich Tier 1-Ackerland – also hochwertigster Lagerstätten – inne und zählt im Delaware-Becken, Eagle Ford, Bakken und Midland zu den führenden Produzenten.

Dabei kombiniert ConocoPhillips geschickt kurzfristige Wachstumschancen in der unkonventionellen Schieferölproduktion mit langfristigen Projekten in Alaska sowie einem wachsenden Geschäft im Bereich Flüssigerdgas (LNG). Dieses ausgewogene Portfolio ermöglicht dem Unternehmen nicht nur nachhaltiges Wachstum, sondern auch eine positive Sichtbarkeit bezüglich des zukünftigen Cashflows bis zum Ende dieses Jahrzehnts. Insbesondere die langfristigen Investitionen in Alaska und LNG wirken sich in der Prognose des Unternehmens stark aus. ConocoPhillips erwartet, dass diese Segmente bis 2029 circa sechs Milliarden US-Dollar an zusätzlichem freiem Cashflow jährlich generieren, vorausgesetzt der Ölpreis verharrt auf etwa 70 US-Dollar pro Barrel. Diese Entwicklung würde den Energiekonzern zu einem der stärksten Akteure in Bezug auf wachsendes freies Kapital im Sektor machen.

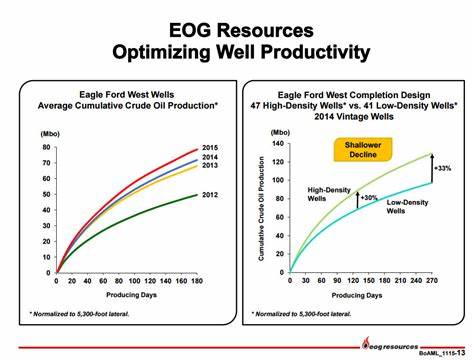

Neben den Investitionen steht bei ConocoPhillips auch die Aktionärsrendite stark im Fokus. Das Unternehmen beabsichtigt, einen bedeutenden Anteil des erhöhten freien Cashflows in Form von Dividenden auszuschütten und strebt dabei ein Dividendenwachstum an, das zu den besten 25 Prozent aller S&P-500-Firmen gehört. Aktuell liegt die Dividendenrendite über 3 Prozent. Darüber hinaus plant ConocoPhillips Aktienrückkäufe in Höhe von mehr als 20 Milliarden US-Dollar über die nächsten drei Jahre, was die Aktie für Anleger zusätzlich attraktiv macht, da diese Rückkaufprogramme bestehende Verwässerungen vollständig ausgleichen könnten. EOG Resources konzentriert sich hauptsächlich auf die sogenannten unteren 48 Bundesstaaten der USA und ist dort in mehreren wichtigen Basen wie dem Powder River Basin, Delaware Basin, Eagle Ford, Utica und Dorado aktiv.

Zusätzlich betreibt EOG Offshore-Öl- und Gasförderungen in Trinidad und Tobago und hat kürzlich eine Landerkundungskonzession in den Vereinigten Arabischen Emiraten gewonnen. Die Fokussierung auf das amerikanische Festland und einige ausgewählte internationale Projekte verschafft EOG einen starken operativen Kern mit Fokus auf Effizienz und kurzfristiges Wachstum. Im Gegensatz zu ConocoPhillips legt EOG Resources zwar weniger Wert auf langfristige Großprojekte, dafür steht hier die kurzfristige Kapitalerzeugung und Cashflow-Generierung im Vordergrund. Dies soll es dem Unternehmen ermöglichen, über die nächsten Jahre erhebliche Bargeldüberschüsse zu produzieren. Diese Strategie kann besonders für Anleger attraktiv sein, die eine schnelle Kapitalrendite und solide Dividendenzahlungen anstreben, ohne die potenziellen Risiken langfristiger Investitionen einzugehen.

Sowohl ConocoPhillips als auch EOG Resources profitieren von ihrer Position als unabhängige Öl- und Gasproduzenten mit vergleichsweise niedrigen Produktionskosten. Diese Kosteneffizienz ist in einem volatilen Marktumfeld äußerst wichtig, da sie Flexibilität und Widerstandskraft gegenüber Preisrückgängen gewährt. Während sich beide Unternehmen beim operativen Geschäft ähneln, unterscheiden sie sich vor allem in ihrer strategischen Ausrichtung: ConocoPhillips setzt auf Diversifizierung und langfristiges Wachstum, EOG auf schnelle Cash-Generierung in den Kerngebieten. Für Investoren ist ebenfalls die Dividendenpolitik beider Unternehmen von Bedeutung. ConocoPhillips kombiniert eine steigende Dividendenrendite mit umfangreichen Aktienrückkaufprogrammen, was langfristige Aktionärsbindung fördert.

EOG Resources bietet durch seine starken Cashflows ebenfalls attraktive Ausschüttungen, erscheint jedoch stärker auf eine pragmatische Kapitalallokation ohne ausgedehnte Buyback-Pläne fokussiert. Eine weitere Facette, die bei der Bewertung nicht außer Acht gelassen werden sollte, ist die Rolle von ConocoPhillips im globalen LNG-Geschäft, das als Schlüsselmarkt für die Energiewende gilt. Die Nachfrage nach sauberem, gasförmigem Brennstoff wächst weltweit, und staatliche wie private Investitionen in LNG-Projekte könnten diesen Bereich für ConocoPhillips zunehmend profitabler machen. EOG hingegen ist in diesem Bereich nur begrenzt vertreten und fokussiert sich stärker auf Öl- und konventionelles Gasgeschäft. Die geografische Diversifikation von ConocoPhillips wirkt positiv auf seine Risikostruktur, da Schwankungen in einzelnen Regionen ausgeglichen werden können.

EOG’s Fokus auf die USA könnte als zweischneidiges Schwert betrachtet werden: Einerseits bietet die heimische Nähe operativen Vorteil und Regulierungsvorteile, andererseits kann dies die Abhängigkeit von politischen und wirtschaftlichen Bedingungen innerhalb der Vereinigten Staaten erhöhen. Abschließend zeigt die Gegenüberstellung von EOG Resources und ConocoPhillips, dass beide Energieaktien für Anleger attraktiv sein können, jedoch unterschiedliche Anforderungen bedienen. ConocoPhillips punktet mit einem diversifizierten Portfolio, langfristiger Wachstumsstrategie und ambitionierten Rückkaufprogrammen. EOG besticht durch starke operative Effizienz, fokussiertes Wachstum in den USA und solide Cashflow-Generierung. Die Wahl zwischen den beiden hängt letztlich von der individuellen Anlagestrategie ab: Wer auf langfristige Expansion und globale Diversifikation setzt, dürfte bei ConocoPhillips besser aufgehoben sein.

Wer hingegen kurzfristige Renditen und operative Schärfe bevorzugt, findet in EOG Resources eine starke Position. Für Investoren gilt es, neben finanziellen Kennzahlen auch die jeweiligen Marktbedingungen, Ölpreisentwicklungen sowie geopolitische Faktoren im Auge zu behalten. Trotz der anhaltenden Bedeutung fossiler Energieträger spielen auch Nachhaltigkeit und regulatorische Rahmenbedingungen eine zunehmende Rolle in der Bewertung von Energieaktien. Anleger, die diese Punkte berücksichtigen und die Eigenschaften beider Unternehmen genau analysieren, können informierte Entscheidungen treffen und ihr Portfolio entsprechend ausrichten.