Die Europäische Union hat jüngst beschlossen, die Einführung der sogenannten Fundamental Review of the Trading Book (FRTB) um ein Jahr zu verschieben, wodurch die strikteren Vorschriften für die Handelsabteilungen der Banken bis 2027 aufgeschoben werden. Diese Entscheidung spiegelt eine strategische Abwägung wider, bei der es darum geht, die Wettbewerbsfähigkeit europäischer Banken im Vergleich zu ihren US-amerikanischen Pendants nicht zu gefährden. Die FRTB ist ein zentraler Bestandteil der Basel-III-Reform, die nach der Finanzkrise 2008 entwickelt wurde, um die Stabilität des weltweiten Bankensystems zu erhöhen. Ziel ist es, Banken dazu zu verpflichten, Risiken präziser zu messen und mehr Kapital vorzuhalten, um möglichen finanziellen Schocks besser standzuhalten. Insbesondere betrifft dies Kapitalmarktaktivitäten von Investmentbanken, die in Volatilität und Komplexität zunehmen.

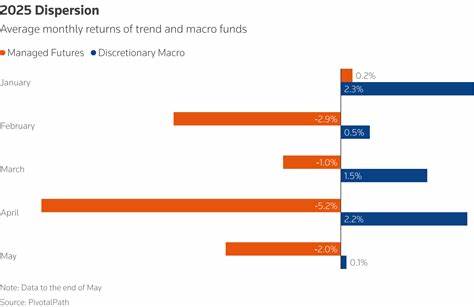

Während in Europa die Regelverschärfungen forciert werden sollten, scheint in den USA eine gegensätzliche Entwicklung stattzufinden. Die amerikanischen Behörden tendieren dazu, die Kapitalanforderungen im Rahmen der Basel-III-Reformen zu lockern. Diese Entspannung folgt nicht zuletzt intensivem Lobbying der US-Bankenbranche sowie einer politischen Ausrichtung, die auf Deregulierung setzt, um Wachstum und Wettbewerbsfähigkeit im Finanzsektor zu fördern. Europäische Banken genießen derzeit eine starke Phase mit signifikanten Gewinnen an ihren Handelsplätzen. So verzeichnen beispielsweise Deutschlands führende Bank, die Deutsche Bank, und Frankreichs BNP Paribas Rekorderträge in ihren jeweiligen Handelsabteilungen oder zumindest positive Ergebnisse trotz gesamtwirtschaftlicher Herausforderungen.

Im Vergleich dazu könnten strengere Regulierungen der EU die Wettbewerbsfähigkeit dieser Institute gegenüber US-Konkurrenten wie JPMorgan Chase oder Morgan Stanley beeinträchtigen, die von der weniger restriktiven amerikanischen Regulierung profitieren. Die Entscheidung, die Einführung der FRTB zu verschieben, ist daher auch als strategischer Zug zu verstehen, der darauf abzielt, einheitliche Wettbewerbsbedingungen auf internationaler Ebene zu wahren. EU-Kommissionspräsidentin Ursula von der Leyen und ihr Team betonen die Bedeutung einer solchen „Level Playing Field“-Politik, da unterschiedliche Regulierungsmaßstäbe zu Wettbewerbsverzerrungen führen könnten, die letztlich den europäischen Banken Schaden zufügen würden. Ein interessanter Aspekt ist dabei die politische Dimension der Entscheidung. Ähnlich wie die EU reagierte auch Großbritannien bereits im Januar mit der Verschiebung entsprechender Regelungen auf 2027.

Die Bank of England verwies ebenfalls auf die Absicht, erst die Entwicklungen in den USA abzuwarten, um die eigene Wettbewerbsfähigkeit nicht zu untergraben. Diese Koordination oder zumindest das Spiegelbild ähnlicher politischer Entscheidungen zeigt, dass führende Finanzzentren Europas sehr sensibel auf regulatorische Divergenzen im transatlantischen Raum reagieren. Die Folgen der Verzögerung der Fundamental Review of the Trading Book sind vielschichtig. Auf der einen Seite ermöglicht sie europäischen Banken, ihre Geschäftsmodelle weiterhin in der aktuellen Form umzusetzen, ohne kurzfristig mit zusätzlichen Kapitalanforderungen belastet zu werden. Dies fördert zunächst das Wachstum und die Rentabilität der Handelsabteilungen, was wiederum für die europäische Wirtschaft insgesamt von Bedeutung ist.

Auf der anderen Seite steht die Kritik an einer zu laschen Regulierung, die langfristig Risiken birgt. Die Finanzkrise hat vor über einem Jahrzehnt gezeigt, wie schnell exzessive Risikobereitschaft in einem unzureichend regulierten Umfeld in systemische Gefahren münden kann. Banken könnten versucht sein, durch komplexe Kapitalmarktprodukte und spekulative Handelsaktivitäten übermäßig hohe Erträge zu erzielen, während die tatsächlichen Risiken auf lange Sicht nicht ausreichend abgedeckt sind. Darüber hinaus kann die Verschiebung der FRTB dazu führen, dass Europa bei der globalen Bankenregulierung den Anschluss verliert und damit seine Vorreiterrolle als Hüter finanzpolitischer Stabilität einbüßt. Dies könnte den Einfluss europäischer Regulierungsbehörden auf internationale Standards schwächen und das Vertrauen in die Stabilität des europäischen Finanzsystems beeinträchtigen.

Ein weiterer Punkt betrifft die Investoren und Kunden der Banken. Strengere Regulierungen sorgen in der Regel für mehr Transparenz sowie eine solidere Kapitalbasis, was das Risiko von Bankenpleiten und Finanzkrisen verringert. Eine politische Entscheidung, die strengere Auflagen hinausschiebt, könnte insofern als Risiko für die Stabilität und Verlässlichkeit der europäischen Bankenlandschaft gesehen werden. Dennoch ist die Entscheidung nachvollziehbar, wenn man die globalen wirtschaftlichen Bedingungen – inklusive politischer Unsicherheiten und Handelskonflikte – berücksichtigt. Eine zu drastische unterschiedliche Behandlung zwischen europäischen und amerikanischen Banken im Bereich der Kapitalanforderungen könnte zu einer Verlagerung von Handelsaktivitäten und Investitionen in den weniger regulierten Raum führen.

Dies könnte die europäischen Finanzinstitute schwächen und Arbeitsplätze sowie wichtige Finanzdienstleistungen in der Region gefährden. Die Herausforderung für die EU besteht darin, ein ausgewogenes Verhältnis zwischen notwendiger Regulierung und Wettbewerbsfähigkeit zu finden. Die Verzögerung der Regelverschärfung ist teilweise ein Ausdruck dieser Gratwanderung. Die Entwicklungen in den nächsten Monaten und Jahren werden daher genau beobachtet werden, insbesondere in Bezug darauf, wie die USA ihre Basel-III-Regeln anpassen und ob eine Annäherung der transatlantischen Regulierungsstandards möglich ist. Darüber hinaus bringt die Verzögerung auch die Frage auf, wie sinnvoll internationale Vereinbarungen sind, wenn einzelne Länder oder Ländergruppen diese Unterschiede zeitlich und inhaltlich offen handhaben.

Basel III war als globaler Standard gedacht, um Risiken im Finanzsystem breit zu reduzieren und einheitliche Mindestanforderungen zu schaffen. Werden diese Regeln von den wichtigsten Akteuren unterschiedlich umgesetzt, drohen Schlupflöcher und Risiken für den gesamten Sektor. Die Debatte um die Fundamental Review of the Trading Book ist somit symptomatisch für die größeren Herausforderungen in der globalen Finanzregulierung und der Balance von Wettbewerb und Stabilität. Die europäischen Banken stehen an einem Wendepunkt, an dem politische Entscheidungen nicht nur kurzfristige Effekte auf Profitabilität haben, sondern auch die langfristige Widerstandsfähigkeit und den Ruf der Finanzbranche mitprägen. Insgesamt zeigt der aktuelle Aufschub, dass Europa bestrebt ist, seine Banken zu schützen und ihnen strategische Handlungsfreiheit im Wettbewerb zu erhalten, aber dies geschieht auf Kosten einer verzögerten Anpassung an strengere Risikostandards.

Die Entwicklungen im transatlantischen Verhältnis bleiben ein entscheidender Faktor, der nicht nur die Finanzmärkte, sondern die gesamte Wirtschaft Europas in den kommenden Jahren beeinflussen wird.