Die geldpolitischen Entscheidungen der US-Notenbank, der Federal Reserve (Fed), gehören zu den wichtigsten Einflussfaktoren für die globalen Finanzmärkte. Insbesondere die Erwartungen hinsichtlich der Leitzinssätze stehen im Mittelpunkt von Investoren, Analysten und Ökonomen. Diese Erwartungen werden besonders vor bedeutenden wirtschaftlichen Veröffentlichungen wie den US-Arbeitsmarktdaten genau beobachtet. Die im Mai 2025 anstehende Veröffentlichung der Nonfarm Payrolls, also der Beschäftigungszahlen außerhalb der Landwirtschaft, gilt als entscheidender Indikator für die aktuelle Verfassung des Arbeitsmarktes und damit auch für die zukünftige Ausrichtung der Zinspolitik der Fed. Die Marktreaktionen und die daraus resultierenden Zinsprognosen bieten spannende Einblicke in die gegenwärtigen wirtschaftlichen Bedingungen und die weiteren geldpolitischen Schritte.

In den vergangenen Monaten war der US-Arbeitsmarkt ein Symbol für wirtschaftliche Robustheit trotz globaler Herausforderungen wie Handelsschranken und geopolitischen Spannungen. Die Stärke der Beschäftigung hat vielfach dazu beigetragen, dass die Federal Reserve von einer restriktiveren Geldpolitik ausgegangen ist, um Inflationstendenzen einzudämmen und die Preisstabilität zu gewährleisten. Dennoch verändert sich die Stimmung zunehmend, wie die jüngsten Berichte des Beige Book zeigen, die von einer vorsichtigeren Einschätzung der wirtschaftlichen Lage berichten. Dieses Stimmungsbild öffnet Spielräume für eine mögliche Zinssenkung. Die Erwartungen der Marktteilnehmer sind derzeit stark auf eine Zinsanpassung im September ausgerichtet.

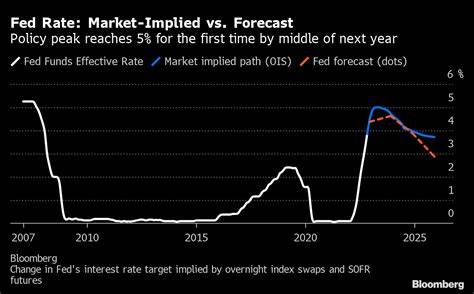

Basierend auf Daten des CME FedWatch Tools rechnen Händler und Analysten mit einer Zinssenkung um 0,25 Prozentpunkte im dritten Quartal 2025. Darüber hinaus ist es wahrscheinlich, dass weitere Kürzungen im weiteren Verlauf des Jahres erfolgen könnten, sofern die wirtschaftlichen Rahmenbedingungen diese Schritte rechtfertigen. Die Veröffentlichung der aktuellen Beschäftigungszahlen wird daher als wegweisender Moment gesehen, der die weiteren geldpolitischen Entscheidungen maßgeblich beeinflussen kann. Sollten die veröffentlichten Daten unter den Erwartungen liegen, würde dies die Argumentation für eine aggressivere Zinssenkung stärken. Ein schwächerer Arbeitsmarkt könnte darauf hinweisen, dass die wirtschaftliche Dynamik nachlässt und die Kreditkosten gesenkt werden müssen, um Wachstum und Beschäftigung zu stützen.

Auch die Inflationserwartungen würden sich dadurch verändern, was wiederum den Handlungsspielraum der Fed vergrößert. In einem solchen Szenario dürften die Finanzmärkte mit hoher Volatilität reagieren, da Investoren neu bewerten müssen, wie schnell und in welchem Umfang die Fed die Zinsen anpassen wird. Auf der anderen Seite wäre ein stärker als erwarteter Arbeitsmarktbericht ein Signal für wirtschaftliche Stabilität und mögliche Widerstandsfähigkeit gegen externe Belastungen. In diesem Fall könnte die Federal Reserve weniger Anlass sehen, die Geldpolitik zu lockern, was zu einem geringeren oder verzögerten Zinssenkungsbedarf führt. Eine derartige Entwicklung könnte die Märkte zunächst unter Druck setzen, da Anleger auf eine länger anhaltende Straffung der Geldpolitik eingestellt sein müssten.

Neben den reinen Zinsprognosen spielen auch andere Marktindikatoren eine wichtige Rolle bei der Einschätzung der Fed-Politik. Die Kurse von Aktienindex-Futures wie dem Dow Jones Industrial Average, S&P 500 und Nasdaq signalisieren regelmäßig die Stimmung unter Anlegern. Ebenso sind Anleihen- und Devisenmärkte, etwa die Rendite der US-Staatsanleihen mit zehnjähriger Laufzeit oder der Dollar-Index, entscheidend, um frühzeitig Zeichen für Verschiebungen in den Erwartungen zu erkennen. Aktuell zeigen sich leichte Schwankungen, was die Unsicherheit der Investoren vor dem Arbeitsmarktbericht widerspiegelt. Der Einfluss der Fed-Zinspolitik geht weit über die USA hinaus.

Die US-Wirtschaft ist als größte Volkswirtschaft der Welt eng mit globalen Handelsströmen und Finanzmärkten verflochten. Die Zinsentscheidungen der Federal Reserve wirken sich daher auf Kapitalflüsse, Wechselkurse und Investitionsentscheidungen aus. Eine Zinssenkung könnte weltweit Nachfrage stimulieren, während Stabilitätszeichen oder Zinsanhebungen Herausforderungen insbesondere für Schwellenländer mit hohen Auslandsschulden bedeuten. Die Bedeutung der Arbeitsmarktdaten als Indikator für die Fed-Politik zeigt sich auch in der Berichterstattung großer Finanzmedien und Analysehäuser. Die Beschäftigungszahlen gelten als Gradmesser für die Gesundheit des Konsums, da Arbeitsmarktstärke in der Regel mit höherer Kaufkraft und Konsumnachfrage korreliert.

In Kombination mit weiteren Wirtschaftsdaten wie Lohnentwicklung, Arbeitslosenquote und Inflation bilden die Nonfarm Payrolls ein umfassendes Bild, das für alle Marktteilnehmer von Interesse ist. Zusammenfassend lässt sich festhalten, dass die Zeit vor der Veröffentlichung der Arbeitsmarktdaten eine Phase erhöhter Aufmerksamkeit und Spannung ist. Die Fed-Zinserwartungen sind bislang von der Annahme geprägt, dass die Notenbank im weiteren Jahresverlauf reagieren muss, um die wirtschaftlichen Herausforderungen zu adressieren. Die tatsächlichen Daten werden zeigen, ob diese Erwartungen gerechtfertigt sind oder eine Anpassung der Prognosen notwendig wird. Für Investoren und Unternehmen ist es entscheidend, die Entwicklungen genau zu verfolgen und sich entsprechend strategisch auszurichten.

Die kommenden Wochen versprechen daher für die Finanzmärkte besonders dynamisch zu werden, da Wirtschaftsdaten und Geldpolitik eng miteinander verflochten sind und gemeinsam den Weg der globalen Konjunktur bestimmen.