Der Energiesektor hat in den letzten Monaten eine turbulente Phase erlebt, nicht zuletzt aufgrund globaler Handelsspannungen und der daraus resultierenden Unsicherheiten für den Markt. Insbesondere US-Energieaktien wie ExxonMobil (XOM), Chevron (CVX) und ConocoPhillips (COP) rücken dabei verstärkt in den Fokus von Investoren. Trotz der volatilen geopolitischen Lage und der wirtschaftlichen Vorbehalte bieten diese Aktien nach Meinung vieler Experten nach wie vor attraktive Chancen für langfristige Anleger. Die Entwicklung der vergangenen Wochen zeigte einen deutlichen Abschwung bei den Ölpreisen und Aktien im Energiesektor. So sind die Preise für Rohöl in nur einem Monat um knapp 9 Prozent gefallen.

Auch ETFs, die sich auf den Energiesektor konzentrieren, verzeichneten Verluste von über 12 Prozent. Ein wichtiger Grund hierfür sind Befürchtungen, dass durch Eskalationen im Handelskonflikt – oft als „Trump-Tarif-Imperium“ bezeichnet – die globale Wirtschaft verlangsamt wird, was wiederum die Nachfrage nach Öl und Energie drosseln könnte. Doch trotz dieser kurzfristigen Widrigkeiten sprechen mehrere Faktoren dafür, dass XOM, CVX und COP unterbewertete Stellvertreter im amerikanischen Energiesektor bleiben. Zunächst einmal sind die grundlegenden Unternehmenswerte, insbesondere der Dividendencharakter dieser Unternehmen, nach wie vor sehr stark. Anleger suchen in unsicheren Zeiten häufig nach soliden Dividendenzahlern, die vergleichsweise stabile Renditen ausschütten.

ExxonMobil etwa kann auf eine beeindruckende Geschichte von vierzig Jahren kontinuierlicher Dividendenerhöhungen zurückblicken und bietet derzeit eine Dividendenrendite von etwa 3,6 Prozent, deutlich über dem Durchschnitt des Gesamtmarkts und des Energiesektors. ExxonMobil überzeugt zudem durch seine umfassende Integration über die gesamte Wertschöpfungskette der Öl- und Gasproduktion. Vom Explorieren und Fördern über Raffinerien bis hin zu Vertrieb und Chemie ist das Unternehmen breit aufgestellt, sodass Schwankungen in einzelnen Segmenten besser aufgefangen werden können. Die jüngste Übernahme von Pioneer Natural Resources, einem wichtigen Akteur im Permian-Becken in Texas, stärkt die Position von ExxonMobil signifikant und eröffnet großes Potenzial für zukünftiges Wachstum. Das Permian-Becken gilt als eine der ertragreichsten Ölförderregionen weltweit, was ExxonMobil nachhaltig eine vorteilhafte Ausgangslage sichert.

Auch Chevron gehört zu den Schwergewichten im US-Energiesektor. Das Unternehmen besitzt ähnlich diversifizierte Geschäftsfelder wie ExxonMobil und hat in den letzten Jahren verstärkt in die Erschließung neuer Reserven sowie in umweltfreundlichere Energietechnologien investiert. Die strategische Ausrichtung auf Projekte mit niedrigeren Emissionen, beispielsweise im Bereich Carbon Capture und Wasserstoff, zeugt von einem proaktiven Umgang mit dem globalen Trend zur Energiewende. Diese Innovationsbereitschaft ergänzt das bewährte Kerngeschäft aus Öl- und Gasförderung optimal. ConocoPhillips wiederum ist stärker fokussiert auf die Exploration und Produktion von Rohöl und Erdgas.

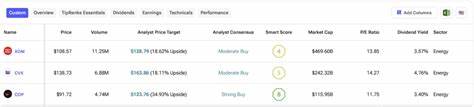

Das Unternehmen profitiert von einer effizienten Kostenstruktur und hat bei rentablen Vorkommen in Nordamerika und darüber hinaus exzellente Positionen. Trotz der markanten Schwankungen im Ölpreis konnte COP in den letzten Jahren nachhaltig Profitabilität erzielen und die Dividende kontinuierlich halten, was bei Anlegern Vertrauen schafft. Die Bewertungssituation bei diesen drei Aktien ist nach der jüngsten Kursentwicklung interessant. Mit einem Kurs-Gewinn-Verhältnis von etwa 15,8 für ExxonMobil im Jahr 2025 liegen die Bewertungen unter dem Durchschnitt des S&P 500, was die Aktien aus fundamentaler Sicht preiswert erscheinen lässt. Sowohl Chevron als auch ConocoPhillips bieten ebenfalls Bewertungen an, die im historischen Vergleich günstig sind.

Langfristig betrachtet wird die Energiebranche stark von Faktoren wie der globalen wirtschaftlichen Entwicklung, geopolitischen Rahmenbedingungen sowie technologischen Innovationen geprägt sein. Der aktuelle Handelskonflikt und die eingeführten Zölle dürften zwar kurzfristig die Dynamik ausbremsen, doch zeigt die Erfahrung, dass solche politischen Maßnahmen oft temporär sind. Sobald Klarheit über Handelsabkommen und Zollregelungen herrscht, tendieren Energiepreise und die zugehörigen Aktienwerte zu einer Erholung. Zusätzlich bestärken Entwicklungen im Bereich erneuerbare Energien und Technologien zur Reduzierung der CO2-Emissionen die Attraktivität der US-Energieschwergewichte. ExxonMobil und Chevron beispielsweise investieren erheblich in Projekte rund um Wasserstofftechnologie, Lithiumgewinnung und CO2-Abscheidung.

Diese Initiativen bieten Zukunftspotential und ermöglichen es den Konzernen, sich sukzessive breiter aufzustellen und auf den Wandel im Energiemarkt zu reagieren. Für Anleger, die bereit sind, das kurzfristige Auf und Ab auszuhalten, könnten XOM, CVX und COP daher interessante Bausteine für ein diversifiziertes Portfolio sein. Die Kombination aus stabilen Dividenden, solider Bilanz sowie attraktiven Bewertungen schafft einen Rahmen, der auch in Zeiten von Unsicherheiten und geopolitischen Spannungen Chancen birgt. Zudem sollten Investoren die Rolle der US-Energieunternehmen im globalen Energiesystem nicht unterschätzen. Als integrierte Konzerne mit internationalen Aktivitäten sind sie weniger abhängig von einzelnen Marktsegmenten und verfügen über die notwendigen Ressourcen, um Produktionskapazitäten schnell anzupassen.

Dies sorgt für relative Stabilität in einem volatilen Marktumfeld. Abschließend ist es wichtig, keinesfalls nur auf kurzfristige Schwankungen zu schauen oder von Handelsstreitigkeiten abschrecken zu lassen. Stattdessen empfiehlt sich eine sorgfältige Analyse der jeweiligen Fundamentaldaten, Branchentrends und unternehmensspezifischen Entwicklungen. Die erwähnten US-Energieaktien sind gut positioniert, um sowohl bestehende Herausforderungen zu meistern als auch zukünftige Chancen im globalen Energiemarkt zu nutzen. Investoren, die ihre Portfolios diversifizieren und gleichzeitig von den langfristigen Wachstumsaussichten der Energiebranche profitieren möchten, sollten daher ExxonMobil, Chevron und ConocoPhillips eine genauere Beachtung schenken.

Die aktuellen Kursrückgänge aufgrund externer politischer Faktoren bieten eine seltene Gelegenheit, in renommierte Unternehmen mit robusten Geschäftsmodellen und attraktiven Dividendenrenditen einzusteigen. Die Welt befindet sich im Wandel, und Energiemärkte spielen dabei eine zentrale Rolle. Strategische Investitionen in bewährte US-Ölkonzerne könnten sich als lohnend und zukunftssicher erweisen – trotz der gegenwärtigen Marktunsicherheiten. Wer jetzt auf solide Fundamentaldaten und die Innovationskraft der Branchenriesen setzt, wahrt sich langfristig gute Chancen auf Wertsteigerung und stabile Erträge.