Der frisch veröffentlichte Bericht zum Bruttoinlandsprodukt (BIP) der Vereinigten Staaten für das erste Quartal 2025 hat bei Investoren und Analysten für erhebliche Verwirrung gesorgt. Während der Datenstand auf den ersten Blick eine wirtschaftliche Kontraktion signalisiert, die erste seit 2022, lassen die zugrunde liegenden Faktoren kaum Rückschlüsse auf die tatsächliche Volkswirtschaft zu. Die Unsicherheit, die durch die Tabelle der BIP-Zahlen aufgeworfen wird, wird durch den Einfluss von Handelstarifen und die daraus resultierenden Verzerrungen weiter verschärft. Dies führt zu einer komplexen Gemengelage, die nicht nur Experten vor große Herausforderungen stellt, sondern auch die Finanzmärkte in einen Zustand erhöhter Volatilität versetzt. Die Indikatoren lassen vieles offen, weshalb Investoren äußerst vorsichtig agieren und nach verlässlicheren Signalen suchen, um das wirtschaftliche Risiko besser einschätzen zu können.

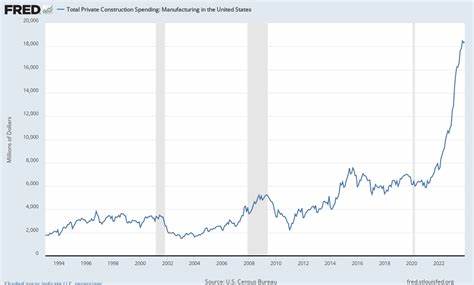

Die Daten zeigen, dass das Bruttoinlandsprodukt der USA im ersten Quartal 2025 um 0,3 Prozent im Jahresvergleich zurückgegangen ist. Diese negative Entwicklung ist alarmierend, zumal eine Schrumpfung des BIP typischerweise auf eine wirtschaftliche Schwäche hindeutet. Dennoch gab es unter Ökonomen durchaus Hoffnungen, dass der Rückgang nicht noch gravierender ausfallen würde. Ein wesentlicher Faktor, der die Wirtschaftsdaten verzerrt, ist die enorme Steigerung der Importe, die mit einer jährlichen Rate von 41,3 Prozent zulegten. Diese starke Zunahme der Importe wirkt sich direkt auf den Handelsbilanzsaldo aus und zog das Wachstum des BIP um rekordverdächtige 4,83 Prozentpunkte nach unten.

Die Ursache für diesen kuriosen Effekt liegt in den von Präsident Donald Trump eingeführten umfangreichen Tarifen, die Handelsbeziehungen und Geschäftsstrategien nachhaltig beeinflussen. Geschäftspartner in den USA versuchten offenbar, vor der erwarteten weiteren Verschärfung der Zölle Waren von ausländischen Produzenten zu beziehen, um Kostensteigerungen zu vermeiden. Dieses „Vorziehen“ von Importen hat die Zahlen im ersten Quartal signifikant belastet, ist aber nach Einschätzung vieler Analysten ein vorübergehendes Phänomen, das sich in den kommenden Monaten wieder relativieren dürfte. Die Unklarheit der Wirtschaftsdaten hat Auswirkungen auf die Finanzmärkte. Direkt nach der Veröffentlichung des BIP-Berichts reagierten die US-Aktienmärkte mit Verlusten.

Der S&P 500 verlor etwa 0,3 Prozent an Wert, während andere wichtige Indizes ähnlich deutliche Rückgänge verzeichneten. Die Investoren sind verunsichert, da sie einerseits eine wirtschaftliche Abschwächung fürchten, andererseits durch die verzerrenden Effekte im Handelssektor keine klaren Signale zur konjunkturellen Lage erhalten. Die Kombination aus wirtschaftlicher Unsicherheit und den politischen Risiken aus dem andauernden Handelskrieg hat dazu geführt, dass Marktteilnehmer eine erhöhte Volatilität akzeptieren müssen. Matthew Miskin, Co-Leiter der Investmentstrategie bei John Hancock Investment Management, beschreibt die Lage als von massiven Verzerrungen und Volatilitäten geprägt, die durch die Tarifpolitik ausgelöst worden sind. Diese Verzerrungen erschweren es, ein realistisches Bild der wirtschaftlichen Grunddynamik zu zeichnen.

Als Folge bleiben Ängste über eine mögliche wirtschaftliche Kontraktion und sogar eine Rezession bestehen. Der Eindruck entsteht, dass der aktuelle BIP-Bericht zwar eine offizielle Statistik liefert, diese aber nicht die wahre ökonomische Situation widerspiegelt und daher wenig Orientierung bietet. Auch andere Experten betonen die Probleme, mit denen Anleger konfrontiert sind. Mark Hackett, Chefstratege bei Nationwide, äußert seine Frustration über die mangelnde Aussagekraft solcher Daten. Für langfristige Investoren bleibt die Frage offen, wie sich die Binnenwirtschaft tatsächlich entwickelt.

Zwar gab es positive Signale, wie ein Anstieg der Konsumausgaben um 1,8 Prozent, der auf eine robuste Nachfrage innerhalb der Bevölkerung hindeutet. Dennoch reichen solche Indikatoren nicht aus, um alle Unsicherheiten zu beseitigen. Die Konsumausgaben machen immerhin über zwei Drittel der Wirtschaftsleistung aus, und ihre Entwicklung wird von vielen als zentraler Indikator für die wirtschaftliche Gesundheit angesehen. Larry Werther, Chefvolkswirt bei Daiwa Capital Markets America, betont, dass seine Grundannahme weiterhin keine baldige Rezession sei. Trotzdem vermerkt er, dass die Wahrscheinlichkeit einer wirtschaftlichen Abschwächung innerhalb der nächsten zwölf Monate erheblich zugenommen hat.

Diese Beobachtung ist bemerkenswert, weil sie zeigt, wie schnell sich die Einschätzungen durch neue Daten und politische Entwicklungen ändern können. Die Wirtschaft steht also an einem kritischen Punkt, an dem mehrere Risiken gleichzeitig bestehen und sich gegenseitig verstärken könnten. Die anhaltende Verunsicherung wirkt in mehrfacher Hinsicht als Risiko für die Märkte. Zum einen hemmt sie Investitionen, da Unternehmen und Privatleute ihre Ausgaben zurückhalten, solange die Aussichten unklar sind. Zum anderen führt die Erwartung steigender Inflation durch die Tarife zu einem Dilemma für die US-Notenbank Federal Reserve.

Normalerweise könnte die Fed durch Zinssenkungen oder andere geldpolitische Maßnahmen versuchen, den wirtschaftlichen Abschwung abzufedern. Doch wenn die Inflation durch höhere Importpreise und Zollkosten steigt, verliert die Zentralbank den notwendigen Spielraum für eine lockere Geldpolitik. Ein allzu frühes oder zu starkes Eingreifen der Fed könnte die Preisstabilität gefährden, während ein Zögern den Rückgang der Konjunktur verlängern würde. Die Unsicherheit über die zukünftige Entwicklung wirkt sich zusätzlich auf die Unternehmensgewinne und den Arbeitsmarkt aus. Während die Beschäftigungslage derzeit relativ stabil bleibt, zeigt sich dennoch ein vorsichtiges Abwarten bei Neueinstellungen und Expansionsplänen.

Die Unternehmen sehen sich einer potenziellen Doppelbelastung gegenüber: auf der einen Seite erhöhen sich die Kosten durch die Tarife, auf der anderen Seite ist die Nachfrage durch die allgemeine wirtschaftliche Zurückhaltung moderat. In einer solchen Situation ist es für Investoren äußerst schwierig, verlässliche Einschätzungen zu treffen und die richtigen Entscheidungen zu fällen. Die Auswirkungen der Handelstarife sind auch auf eine breitere globale Ebene zu projizieren. Die zunehmende Unsicherheit belastet nicht nur den US-Markt, sondern hat weltweite Konsequenzen für die Lieferketten und den Handel. Unternehmen weltweit müssen ihre Strategien an die sich verändernden Rahmenbedingungen anpassen, was zusätzliche Kosten und organisatorische Herausforderungen mit sich bringt.

Gerade im Hinblick auf die global vernetzte Wirtschaft sind diese Entwicklungen besonders bedeutsam, da Störungen auf einem großen Markt wie den USA auch international für Nervosität sorgen. Was können Investoren aus diesem Durcheinander an Informationen und politischen Einflüssen mitnehmen? Zunächst einmal ist Vorsicht geboten. Ein blindes Vertrauen auf offizielle Statistiken allein reicht nicht mehr aus, um die Wirtschaftslage realistisch einzuschätzen. Stattdessen ist es wichtig, die tiefer liegenden Ursachen für die Veränderungen in den Daten zu verstehen und diese im Kontext der geopolitischen Entwicklungen zu betrachten. Darüber hinaus ist eine Diversifikation der Portfolios ratsam, um Risiken zu streuen und negative Entwicklungen einzelner Sektoren oder Märkte abzufedern.

Zukünftige Berichte und Wirtschaftsindikatoren werden mit besonderer Spannung erwartet. Analysten hoffen darauf, dass sich die Effekte durch die erhöhten Importe mindestens teilweise wieder ausgleichen, sodass das Wachstum in den kommenden Quartalen stärker und aussagekräftiger wird. Ebenso wird ein Blick auf die Handelspolitik und mögliche Fortschritte oder Verschärfungen im Zollregime essenziell sein, da diese Faktoren unmittelbar auf die wirtschaftliche Dynamik wirken. Insgesamt zeigt der verwirrende BIP-Bericht eine tiefe Verunsicherung in der aktuellen Wirtschaftslage. Die Schattenseiten der Handelstarife und deren Auswirkungen auf die Wirtschaftsstatistik machen es für Investoren schwer, sich ein klares Bild zu machen.

Die Herausforderung besteht darin, trotz dieser Verzerrungen den Blick auf die fundamentalen Wirtschaftsmechanismen zu behalten und Investmententscheidungen auf einer breiteren Informationsbasis zu treffen. Die kommenden Monate werden zeigen, wie nachhaltig die aktuellen Trends sind und ob sich die Wirtschaft von den kurzfristigen Turbulenzen erholen kann. Bis dahin bleibt das wirtschaftliche Risiko für Märkte und Anleger ein Thema mit vielen offenen Fragen und Unsicherheiten.