Die Finanzwelt erlebt momentan eine bemerkenswerte Verschiebung in Bezug auf die Nachfrage nach langfristigen US-Staatsanleihen. Was bis vor kurzem noch als sicherer Hafen für Investoren galt, steht nun unter Druck, da die Hoffnungen auf eine deutliche und schnelle Zinssenkung durch die US-Notenbank Federal Reserve deutlich gesunken sind. Diese Veränderung an den Anleihemärkten reflektiert nicht nur die aktuelle wirtschaftliche Situation in den USA, sondern auch die Erwartungshaltung an die künftige Geldpolitik der Fed und die makroökonomischen Risiken, mit denen Anleger konfrontiert sind.Lange Zeit war die Erwartung dominierend, dass die Federal Reserve, angesichts einer möglicherweise bevorstehenden Rezession oder wirtschaftlicher Abkühlung, aggressiv in Form von Zinssenkungen eingreifen würde, um das Wachstum zu stützen. Eine solche geldpolitische Lockerung hätte in der Regel zu einem Rückgang der Renditen auf langfristige US-Anleihen geführt, was diese für Anleger attraktiv gemacht hätte.

Anleger würden in diesem Szenario von Kursgewinnen profitieren, da fallende Zinsen den Wert bestehender Anleihen mit höheren Kupons erhöhen. Doch mit dem Abschwächen dieser Erwartungen haben sich die Investoren zunehmend vorsichtig gezeigt und sich vom sogenannten langen Ende der Zinsstrukturkurve abgewandt, das heißt von Anleihen mit Laufzeiten von zehn oder sogar dreißig Jahren.Die aktuelle Haltung der Investoren basiert auf mehreren signifikanten Faktoren. Zum einen hat die Federal Reserve zuletzt angekündigt, die Zinspolitik vorerst stabil zu halten. Insbesondere die am 18.

Juni 2025 erwartete Sitzung des Federal Open Market Committee (FOMC) zielt darauf ab, den Leitzins im Bereich von 4,25 % bis 4,50 % zu belassen. Diese Entscheidung hängt eng mit der Unsicherheit um die wirtschaftliche Entwicklung zusammen. Erstaunlicherweise zeigen die jüngsten ökonomischen Daten, dass die Inflation zwar nach wie vor vorhanden ist, aber die Konsumenten- und Produzentenpreise im Mai überraschend moderat ausgefallen sind. Dennoch hat sich die Stimmung bei den Investoren in Richtung einer breiteren Stabilität gewandelt, da Signale, die auf eine starke Rezession hindeuteten, zunehmend abnehmen.Besondere Sorgen bereitet den Anlegern nicht nur die Richtung der US-Wirtschaft, sondern auch politische Unsicherheiten, die sich auf die finanzielle Stabilität und Inflationserwartungen auswirken können.

Im Zentrum der Aufmerksamkeit steht dabei der vor dem US-Senat diskutierte Steuer- und Ausgabenplan von Präsident Donald Trump. Seine potentielle Auswirkung auf die Staatsverschuldung und die fiskalische Disziplin könnte das Inflationsumfeld maßgeblich beeinflussen und somit die Geldpolitik der Fed weiter komplizieren. Investoren fürchten, dass eine expansive Fiskalpolitik in Kombination mit einem relativ hohen Zinsniveau unvorhersehbare Volatilität hervorrufen könnte, was die Attraktivität langfristiger Anleihen zusätzlich schmälert.Wesentlich für die Bewertung von Anleihen ist der sogenannte Durationseffekt. Die Duration ist ein Maß dafür, wie stark der Preis einer Anleihe auf Veränderungen des Zinsniveaus reagiert.

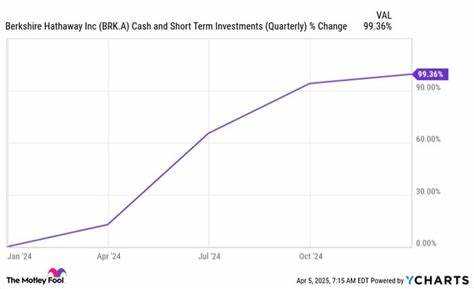

Langfristige Anleihen mit hoher Duration sind besonders empfindlich gegenüber Zinsänderungen. Ein Rückgang der Zinsen erhöht deren Marktwert erheblich, während steigende Zinsen schmerzhafte Verluste bedeuten. Angesichts der Volatilitätserwartungen und der insgesamt robusten Zinsprognose zögern Anleger daher, sich dauerhaft in Anleihen mit langer Laufzeit zu positionieren. Stattdessen bevorzugen sie mittel- oder kurzfristige Papiere, die weniger empfindlich auf Zinsbewegungen reagieren und Flexibilität bieten.Die Tatsache, dass die Rendite der 30-jährigen US-Staatsanleihen kürzlich die Marke von 5 % ansteuert, illustriert den Druck, unter dem der Markt für langfristige Anleihen steht.

Dieses hohe Renditeniveau resultiert nicht aus einer plötzlichen Verbesserung der wirtschaftlichen Aussichten, sondern aus einer anhaltenden Verkaufsbereitschaft. Investoren scheuen sich vor langfristigen Engagements, da sie mit einer längeren Phase stabiler oder gar steigender Zinsen rechnen. Die Angst vor anhaltenden Schwankungen und politischen Risiken führt zu einem Abbau von Positionen bei langlaufenden Treasuries.Darüber hinaus bleibt die globale wirtschaftliche Lage ein entscheidender Risikofaktor. Im Zuge geopolitischer Spannungen und unvorhersehbarer Handelspolitiken, wie sie unter der Trump-Administration vermehrt auftraten, ist das Vertrauen in eine einfache Prognostizierbarkeit von Geldpolitik und Wirtschaftswachstum erschüttert.

Anleger suchen verstärkt nach flexiblen Strategien, die auf Kurzfristigkeit setzen, um auf mögliche Markt- oder Zinsänderungen schnell reagieren zu können.Auch das Verhältnis zwischen den Erwartungen für die künftige Wirtschaftsentwicklung und der Inflationsentwicklung spielt eine entscheidende Rolle. Die Märkte preisen momentan eine moderate Wahrscheinlichkeit ein, dass die Notenbank ab September 2025 mit einer Reihe von Zinssenkungen beginnt. Jedoch verschieben viele Strategen den Zeitpunkt dieser erwarteten Lockerungen weiter nach hinten, vielleicht sogar in das nächste Kalenderjahr. Diese eher zurückhaltende Perspektive reduziert den Anreiz, langfristig gebundene Gelder in Anleihen mit langer Laufzeit zu investieren.

Die Entwicklung an den Anleihemärkten hat zudem vielfältige Reaktionen auf die breitere Wirtschaft und andere Anlageklassen zur Folge. Sinkende Kurse bei langfristigen Staatsanleihen bedeuten, dass beispielsweise Pensionsfonds, Versicherungen und andere institutionelle Investoren nach Alternativen suchen müssen, um ihre Portfolios zu stabilisieren. Dies kann sich wiederum auf Aktienmärkte, Unternehmensanleihen und andere Vermögenswerte auswirken. Die erhöhte Volatilität zwingt viele Marktteilnehmer dazu, ihre Risikobewertungen und Anlagestrategien zu überdenken.Insgesamt zeichnet sich ein Bild ab, in dem die Anleger ein höheres Maß an Vorsicht walten lassen und stärker auf die Entwicklungen in Politik, Wirtschaft und Geldpolitik achten.

Die Erwartung einer aggressiven Zinssenkung der Fed, die den langlaufenden US-Anleihen neuen Aufschwung hätte verleihen können, verliert an Glaubwürdigkeit. Stattdessen dominieren Unsicherheit und Vorsicht die Investmententscheidungen, insbesondere im Segment der langfristigen US-Staatsanleihen.Für Investoren bedeutet dies, dass eine differenziertere Betrachtung der Laufzeitenstruktur ihrer Anleihenportfolios notwendig wird. Die bewusste Abkehr von Langfristpapieren kann zwar kurzfristig zu einem geringeren Ertragspotential führen, schützt aber auch vor hohen Verlusten bei einer unerwarteten Zinswende. Gleichzeitig sind Flexibilität und eine genaue Beobachtung der geldpolitischen Signale der Fed wichtiger denn je, um rechtzeitig auf Veränderungen am Markt reagieren zu können.

Die langfristige Bedeutung dieser Entwicklung ist jedoch nicht nur auf Kurzfristperspektiven beschränkt. Wenn die Fed über einen längeren Zeitraum hinweg keine klaren Signale für Zinssenkungen gibt, könnte dies das Vertrauen in den US-Staatspapiermarkt nachhaltig schwächen. Das internationale Kapital sucht möglicherweise Alternativen in anderen Währungsräumen, wenn die Renditeperspektiven in den USA nicht mehr attraktiv erscheinen oder das Risiko zu hoch eingeschätzt wird.Abschließend lässt sich festhalten, dass die Zurückhaltung der Investoren gegenüber langfristigen US-Staatsanleihen ein Spiegelbild der komplexen und unsicheren Rahmenbedingungen ist, mit denen die Geldpolitik der Federal Reserve konfrontiert ist. Die Erwartungen an aggressive Zinssenkungen schwinden, und das wiederum verändert fundamental die Dynamik an den Finanzmärkten.

Ein Umdenken in der Anlagestrategie, vor allem im Umgang mit der Duration und der Risikobewertung, wird in den kommenden Monaten für Anleger unverzichtbar sein. Die Kombination aus politischer Unsicherheit, Inflationsentwicklung und Zinspolitik verspricht weiterhin hohe Volatilität, die von den Marktteilnehmern mit Bedacht gemanagt werden muss.