In einer Zeit, in der Ersparnisse auf dem Tagesgeldkonto meist nur geringe Zinsen einbringen, gewinnt das Festgeldkonto, auch Certifikat of Deposit (CD) genannt, immer mehr an Bedeutung. Am 25. Mai 2025 sind die Zinssätze für Festgeldanlagen in Deutschland besonders attraktiv und ermöglichen es Sparern, ihr Kapital sicher und mit ansprechender Rendite anzulegen. Ein Blick auf die aktuellen Zahlen zeigt, dass Konditionen von bis zu 4,4 % effektiver Jahreszins (APY) erreichbar sind, was im aktuellen Marktumfeld bemerkenswert ist. Doch wie funktioniert Festgeld genau, welche Angebote sind empfehlenswert und worauf sollte man achten, wenn man eine solche Anlageform wählt? Diesen Fragen gehen wir im Folgenden ausführlich nach.

Festgeld ist eine beliebte Sparvariante vor allem wegen seiner klaren Struktur: Der Anleger legt einen festen Betrag für eine vorher vereinbarte Laufzeit zu einem fixen Zinssatz an. Die Zinsen werden am Ende der Laufzeit gutgeschrieben oder, je nach Vertragsbedingungen, regelmäßig ausgezahlt. Die Sicherheit kommt daher, dass Festgelder in der Regel durch gesetzliche Einlagensicherungen geschützt sind, was das Verlustrisiko minimiert und die Anlage berechenbar macht. Anders als bei Tagesgeldkonten, bei denen die Zinssätze oft schwanken und derzeit aufgrund der niedrigen Leitzinsen eher niedrig sind, bieten Festgeldkonten für die Laufzeit garantierte Zinsen. Die historische Entwicklung der Zinsen auf Festgeldkonten war geprägt von höheren Zinsen für längere Laufzeiten.

Das heißt, je länger das Kapital gebunden wird, desto besser der Zinssatz. Allerdings hat sich dies in den letzten Zeiten etwas verändert. Aktuell sind die besten Zinsen teilweise bei kürzeren Laufzeiten zu finden, da Banken die Möglichkeit nutzen, kurzfristig attraktive Anleger anzuziehen. So bietet beispielsweise die NexBank einen Spitzenzins von 4,4 % APY für eine einjährige Anlage mit einer Mindesteinlage von 25.000 Euro.

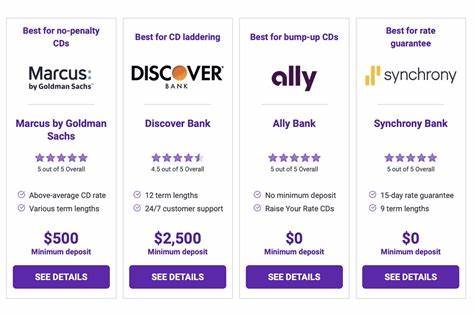

Diese Kombination aus hoher Rendite und überschaubarer Laufzeit macht das Angebot besonders interessant für Anleger, die Flexibilität schätzen, ohne auf eine ansprechende Verzinsung verzichten zu wollen. Beim Festgeld gibt es allerdings eine Vielzahl von Varianten, die unterschiedliche Ziele und Bedürfnisse abdecken. Die klassische Variante verspricht einen festen Zinssatz für die gesamte Laufzeit, doch es gibt zunehmend Spezialformen wie das Bump-up-Festgeld, bei dem Anleger bei steigenden Zinsen einmal während der Laufzeit von einer Erhöhung profitieren können. Ebenfalls beliebt sind No-penalty-Festgelder, die vor Ablauf der Laufzeit ohne Strafgebühren aufgelöst werden können, was für Anleger mit unsicherer Liquiditätsplanung sehr vorteilhaft ist. Eine weitere Option stellen Jumbo-Festgelder dar, die mit hohen Mindesteinlagen von zum Beispiel 100.

000 Euro angeboten werden. Diese Konten bieten meist etwas höhere Zinsen, sind aber für die meisten Privatanleger weniger relevant aufgrund des hohen Kapitaleinsatzes. Zudem gibt es Brokered CDs, die über Wertpapierfirmen angeboten werden. Obwohl sie gelegentlich höhere Zinsen versprechen, sind diese Produkte oft mit höheren Risiken verbunden und eventuell nicht durch die Einlagensicherung geschützt, was eine sorgfältige Prüfung der Konditionen verlangt. Die Höhe der Zinsen hängt nicht nur vom Anbieter und der Laufzeit ab, sondern auch von den Konditionen zur Verzinsung wie der Zinseszins.

Viele Festgeldkonten bieten tägliche oder monatliche Verzinsung, was den Ertrag gegenüber einer einfachen Verzinsung erhöht. Ein Beispiel: Bei einem Anlagebetrag von 1.000 Euro mit 1,81 % APY und monatlicher Verzinsung wächst das Guthaben innerhalb eines Jahres auf etwa 1.018,25 Euro. Ein Vergleich zeigt jedoch deutlich, wie attraktiv die aktuellen Spitzenzinsen sind: Bei 4 % APY würde derselbe Betrag bei gleichem Zeitrahmen auf rund 1.

040,74 Euro ansteigen – also mehr als doppelt so viel an Zinsen. Die Höhe der Einlage spielt ebenfalls eine Rolle: Je mehr Kapital investiert wird, desto größer ist der absolute Zinsbetrag. Wer zum Beispiel 10.000 Euro mit 4 % APY anlegt, kann am Ende auf gut 10.407,42 Euro hoffen, was 407,42 Euro Zinsen entspricht.

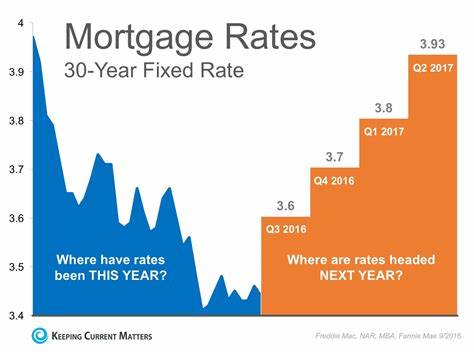

Die Wahl der optimalen Laufzeit ist dabei eine wichtige Entscheidung. Prinzipiell gilt, je länger das Geld gebunden wird, desto höher ist in der Regel die Verzinsung. Jedoch wird die Laufzeit umso kritischer, wenn man währenddessen Geld benötigt oder von steigenden Zinsen profitieren will. Deshalb sind Angebote mit kürzeren Laufzeiten oder mit der Möglichkeit der Zinsanpassung (wie bei Bump-up-CDs) oft eine gute Wahl für flexible Anleger. Die Entwicklung der Festgeldzinsen im Jahr 2025 wird von Experten genau beobachtet.

Es gibt verschiedene Prognosen, die davon ausgehen, dass die Zinsen auf einem derzeitigen Niveau verharren oder sogar leicht steigen könnten, abhängig von der geldpolitischen Entwicklung in der Eurozone. Da die Europäische Zentralbank in den letzten Jahren ihre Zinspolitik angepasst hat, sind diese Zinsen auch für Privatanleger interessant geworden, da sie den negativen Realzins-Effekt, der oft bei Tagesgeld oder Sparbüchern vorherrscht, ausgleichen können. Neben der Verzinsung sollte man bei der Auswahl eines Festgeldkontos auch auf weitere Konditionen achten, wie Mindesteinlage, Gebühren und die Möglichkeit einer vorzeitigen Kündigung. Während einige Festgeldkonten komplett kostenlos sind, verlangen manche Anbieter Verwaltungsgebühren oder haben spezielle Kündigungsregelungen, die eine vorzeitige Verfügung über das Geld erschweren können. Im Fall einer vorzeitigen Kündigung fallen meist Strafzinsen an, die einen Teil der Rendite aufzehren.

Daher ist die Planung der Laufzeit im Vorfeld essenziell. Steuerlich gesehen sind Erträge aus Festgeldanlagen in Deutschland einkommensteuerpflichtig. Die Zinsen müssen in der Steuererklärung angegeben werden, es sei denn, der Sparer hat seiner Bank einen ordnungsgemäßen Freistellungsauftrag vorgelegt, der Zinseinnahmen bis zu 1.000 Euro für Ledige (bzw. 2.

000 Euro für Verheiratete) steuerfrei stellt. Auch wenn bei Festgeld das Kapitalrisiko gering ist, lohnt sich ein Vergleich der Anbieter vor Vertragsabschluss. Online-Plattformen, Finanzportale und Bankenwebseiten bieten regelmäßig aktualisierte Vergleiche der besten Festgeldzinsen an, die helfen können, das beste Angebot zu finden. Schließlich sollten auch die Einlagensicherungsmaßnahmen beachtet werden. In Deutschland sind Einlagen bei Banken bis zu einer Summe von 100.

000 Euro pro Kunde gesetzlich gesichert. Darüber hinaus sind manche Institute Teil zusätzlicher Sicherungssysteme, was die Sicherheit weiter erhöht. Nachhaltigkeitsaspekte gewinnen zudem beim Investieren an Bedeutung. Einige Banken bieten mittlerweile Festgeldprodukte an, die in nachhaltige, soziale oder ökologische Projekte investieren oder mit entsprechenden Kriterien beworben werden. Für Anleger, die neben einer attraktiven Rendite auch Wert auf verantwortungsbewusstes Anlegen legen, können diese Optionen einen zusätzlichen Mehrwert bieten.