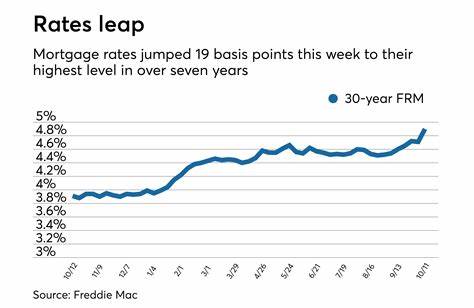

Am 3. Mai 2025 ist ein deutlicher Anstieg der Hypotheken- und Refinanzierungszinsen zu verzeichnen, was vor allem auf die jüngsten Arbeitsmarktzahlen für April zurückzuführen ist. Die Veröffentlichung des Monatsberichts zeigte, dass die Arbeitslosenquote relativ stabil blieb und gleichzeitig die Zahl der neu geschaffenen Arbeitsplätze im Nonfarm-Sektor die Erwartungen übertraf. Dieses starke Signal für die wirtschaftliche Stabilität und das Wachstum hat unmittelbaren Einfluss auf die Kreditmärkte genommen, denn eine florierende Wirtschaft führt in der Regel zu höheren Zinsen bei Hypothekendarlehen. Die durchschnittlichen Zinssätze für Hypothekendarlehen, insbesondere für langfristige Festzinskredite, sind infolgedessen gestiegen.

Zum Beispiel beträgt der nationale Durchschnitt für eine 30-jährige Festhypothek nach aktuellen Daten etwa 6,70 Prozent. Für kürzere Laufzeiten, wie die 15-jährige Festhypothek, liegt der Zinssatz bei etwa 5,95 Prozent, wobei diese Zahlen als nationale Durchschnittswerte zu verstehen sind, die je nach Region und individuellem Risikoprofil des Kreditnehmers variieren können. Refinanzierungskredite verzeichneten ebenfalls einen Anstieg der Zinssätze. Die durchschnittlichen Refinanzierungszinsen für eine 30-jährige Festhypothek liegen derzeit bei rund 6,75 Prozent, leicht über dem Kaufzinsniveau. Dies liegt daran, dass Refinanzierungskredite oft mit unterschiedlich hohen Gebühren und Risikobewertungen verbunden sind, wodurch diese geringfügig höhere Zinsen rechtfertigen können.

Auch variable Hypothekenzinsen, wie die 5/1 oder 7/1 Adjustable-Rate Mortgages (ARMs), haben sich in ähnlicher Weise verteuert, was für Kreditnehmer größere Unsicherheiten bei langfristigen Zahlungen bedeuten kann. Der Zusammenhang zwischen den Entwicklungen auf dem Arbeitsmarkt und Hypothekenzinsen ist tiefgreifend. Eine stabile oder verbesserte Beschäftigungslage wird von Investoren und Kreditgebern in der Regel als Indikator für eine starke Wirtschaft gewertet. Infolgedessen erwarten sie steigende Zinsen, da die Zentralbanken in einem solchen Umfeld häufig geldpolitisch straffer agieren, um Inflationstendenzen zu dämpfen. Höhere Leitzinsen und steigende Renditen der Staatsanleihen, insbesondere der 10-jährigen Bundesanleihe, sind direkte Treiber der Hypothekenzinsen.

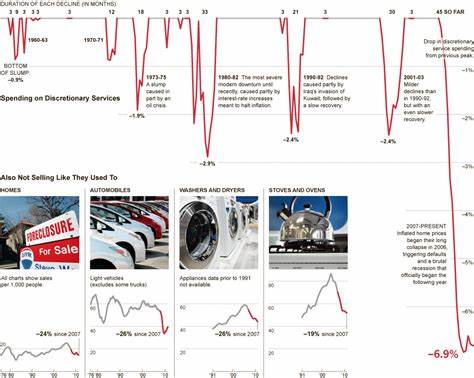

Für potenzielle Immobilienkäufer oder diejenigen, die über eine Refinanzierung nachdenken, bringt die aktuelle Zinsentwicklung sowohl Chancen als auch Herausforderungen mit sich. Wohneigentum bleibt trotz der gestiegenen Zinssätze ein lohnenswertes Investment, vor allem weil die Immobilienpreise in Deutschland aufgrund der demografischen und wirtschaftlichen Rahmenbedingungen weiterhin relativ stabil bleiben oder nur moderat steigen. Dennoch bedeutet das höhere Zinsniveau für viele Kreditnehmer eine größere monatliche Belastung, was wiederum die Kaufkraft einschränken kann. Bei der Wahl zwischen verschiedenen Hypothekenmodellen gilt es, sorgfältig abzuwägen. Immobiliendarlehen mit einem festen Zinssatz bieten zwar planbare und stabile Rückzahlungsraten, sind aber aktuell mit höheren Zinssätzen belastet.

Andererseits punkten variable Zinshypotheken mit günstigeren Anfangsbedingungen, bergen allerdings das Risiko künftiger Zinserhöhungen, die die monatlichen Raten verteuern können. Kreditnehmer sollten hierbei ihre persönliche Lebenssituation, Zukunftspläne und Risikobereitschaft genau berücksichtigen, um die für sie optimale Finanzierungslösung zu finden. Auch für Refinanzierungen sind die aktuellen Marktbedingungen entscheidend. Wer in den letzten Jahren eine Hypothek mit einem Zins deutlich über dem heutigen Niveau abgeschlossen hat, sollte trotz des Anstiegs der Zinsen prüfen, ob sich eine Umschuldung rechnet. Die Höhe der Darlehenssumme, die Restlaufzeit und potenzielle Gebühren sind dabei wichtige Faktoren, die in einer umfassenden Kosten-Nutzen-Analyse einfließen müssen.

Neben den Zinssätzen spielen weitere Aspekte eine wichtige Rolle bei der Finanzierung von Wohneigentum oder der Refinanzierung. Dazu gehören auch die Bonität des Kreditnehmers, sein Schulden-Einkommens-Verhältnis sowie Sicherheiten und mögliche Förderungen durch staatliche Programme. Eine gute Vorbereitung und Beratung durch Experten können dabei helfen, den optimalen Kredit zu attraktiven Konditionen zu erhalten. Angesichts der aktuellen wirtschaftlichen Rahmenbedingungen sollten Kreditnehmer neben dem Zinssatz auch andere Kostenpunkte nicht vernachlässigen. Dazu zählen insbesondere Versicherungen – wie die Wohngebäudeversicherung, die im Kreditvertrag oft verpflichtend ist – sowie Grundsteuer und gegebenenfalls private Hypothekenversicherungen.

Diese Nebenkosten können die monatliche finanzielle Belastung erheblich beeinflussen und sollten bei der Planung transparent berücksichtigt werden. Zudem raten Experten dazu, bei der Entscheidung für eine Hypothek den Fokus weniger auf das kurzfristige Zinsniveau zu legen, das aktuell durch volatile wirtschaftliche und politische Faktoren beeinflusst wird. Stattdessen ist es ratsam, die Immobilie und Finanzierung als langfristiges Projekt zu betrachten, das zur eigenen Lebensplanung passt. Besonders im Vergleich zu der Zeit während der Corona-Pandemie, als die Zinsen historisch niedrig waren, hat sich die Marktsituation erheblich verändert. Dennoch können Immobilien langfristig als wertbeständige Investitionen fungieren, die auch in Zeiten steigender Zinsen Stabilität bieten.

Die Prognosen für die Hypothekenzinsen im Rest des Jahres 2025 deuten auf eine gewisse Volatilität hin. Zwar erwarten viele Experten keine dramatischen Erhöhungen, doch ein nachhaltiger Rückgang der Zinsen scheint in Anbetracht der derzeitigen wirtschaftlichen Indikatoren unwahrscheinlich. Daher sollten Kreditinteressenten frühzeitig handeln und Angebote vergleichen, um von günstigen Konditionen zu profitieren, bevor mögliche weitere Steigerungen die Finanzierung verteuern. Insgesamt zeigt sich, dass die Zinssituation auf dem deutschen Hypothekenmarkt im Mai 2025 von einem komplexen Zusammenspiel aus wirtschaftlichen Fundamentaldaten, geldpolitischen Entscheidungen und globalen Einflüssen geprägt ist. Die Reaktion des Marktes auf den April-Arbeitsmarktbericht verdeutlicht, wie sensibel Hypothekenzinsen auf wirtschaftliche Entwicklungen reagieren und warum eine fundierte Information für Finanzierungsentscheidungen unerlässlich ist.