Die Altersvorsorge ist ein zentrales Thema für die finanzielle Sicherheit im Ruhestand. Doch nicht jeder Arbeitnehmer hat das Glück, von seinem Arbeitgeber eine betriebliche Altersvorsorge angeboten zu bekommen. Für viele Selbstständige und Angestellte ohne Zugang zu einem betrieblichen Rentenplan stellt sich daher die Frage, wie sie selbst verantwortungsvoll und gewinnbringend für ihre Zukunft vorsorgen können. Es gibt verschiedene Möglichkeiten, die sich lohnen, um auch ohne Arbeitgeber eine starke Basis für den Ruhestand zu schaffen. Eine klassische und sehr beliebte Option ist die Investition in eine traditionelle Individual-Rentenversicherung, besser bekannt als traditionelle IRA (Individual Retirement Account).

Bei dieser Anlageform können Sie steuerlich gefördert Geld ansparen, das dann in der Regel erst bei der Auszahlung im Alter besteuert wird. Das bedeutet, Ihre Einzahlungen sind bis zu bestimmten Höchstgrenzen steuerlich absetzbar und Ihr Kapital kann über die Jahre steuerfrei wachsen. Diese Verzögerung bei der Besteuerung bietet einen erheblichen Vorteil, denn das Geld kann ohne jährliche Steuerabgaben vermehrt werden. Sie können eine traditionelle IRA über viele Finanzdienstleister eröffnen, darunter Banken, Online-Broker oder Robo-Advisor, wodurch der Einstieg und die Verwaltung sehr einfach gestaltet sind. Für viele Anleger kann auch ein Roth IRA eine äußerst attraktive Alternative sein.

Bei dieser Variante zahlen Sie zwar keine Steuervorteile bei der Einzahlung, da Sie mit bereits versteuertem Geld investieren, allerdings wachsen Ihre Anlagen dafür steuerfrei weiter. Das bedeutet, dass Sie im Ruhestand keine Steuern auf Ihre Auszahlungen zahlen müssen. Diese Eigenschaft macht den Roth IRA insbesondere für junge Sparer und Personen mit der Erwartung steigender Einkommen interessant. Auch hier gibt es jährliche Höchstbeiträge, und je nach Einkommen kann es Einschränkungen geben, wer voll in einen Roth IRA einzahlen darf. Für Singles liegt die Einkommensgrenze für eine volle Einzahlung im Jahr 2025 beispielsweise bei einem modifizierten bereinigten Bruttoeinkommen von bis zu 150.

000 US-Dollar. Wenn Sie selbstständig sind oder ein kleines Unternehmen führen, bietet sich der Solo 401(k) als eine hervorragende Lösung an. Diese Anlageform kombiniert die Vorteile einer klassischen 401(k)-Rentenversicherung, die sonst meist nur Angestellten großer Unternehmen offensteht, mit der Flexibilität für Selbstständige. Als einziger oder hauptsächlicher Arbeitgeber und Arbeitnehmer in Ihrem Betrieb können Sie deutlich höhere Beiträge leisten als bei traditionellen IRAs. Für das Jahr 2025 liegt der maximale Gesamtbeitrag je nach Alter zwischen 70.

000 und über 80.000 US-Dollar. Diese großzügigen Beitragsgrenzen ermöglichen es besonders, eine beachtliche Altersvorsorge aufzubauen und gleichzeitig Steuern zu sparen. Ähnlich attraktiv für Selbstständige und Kleinunternehmer ist die Nutzung eines SEP IRA (Simplified Employee Pension). Diese Art von Konto ermöglicht es, relativ unkompliziert und steuerbegünstigt Geld für den Ruhestand zurückzulegen, wobei die Einzahlungen flexibel gestaltet und an den Gewinn des Unternehmens angepasst werden können.

Die Beitragsgrenzen sind ebenfalls sehr hoch, sodass auch mit variablem Einkommen ein effektiver Vermögensaufbau erzielt werden kann. Ein oft übersehener Aspekt der privaten Vorsorge ist die Nutzung von Gesundheits-Sparkonten (Health Savings Accounts – HSA), die neben der Abdeckung von Krankheitskosten auch als langfristige Vorsorgeinstrumente dienen können. HSAs bieten steuerliche Vorteile bei Einzahlungen, während des Wachstums des Kapitals und bei der Auszahlung, wenn diese für qualifizierte Gesundheitsausgaben genutzt wird. Wird das Kapital nicht für medizinische Zwecke entnommen, kann es als eine Art zusätzlicher Rentenfonds dienen, indem die Mittel später regulär versteuert abgezogen werden. Gerade wenn Sie eine gute gesetzliche Krankenversicherung haben und über lange Zeit nicht auf das Geld zugreifen müssen, kann die HSA eine sinnvolle Ergänzung zu klassischen Altersvorsorgemodellen darstellen.

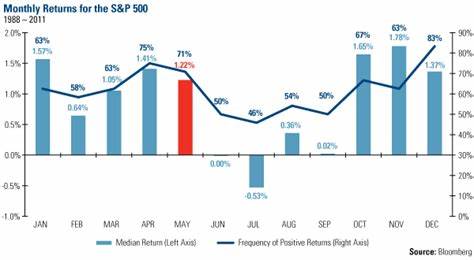

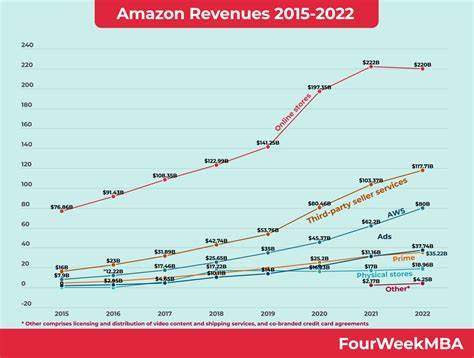

Neben diesen spezifischen Vorsorgekonten sollten Sie auch die allgemeine Prinzipien der Geldanlage beachten. Wichtig ist eine frühzeitige und regelmäßige Investition in diverse Anlageklassen, um von Zinseszins-Effekten zu profitieren und Risiken breit zu streuen. Aktien oder Aktienfonds, vor allem solche mit Fokus auf Dividenden oder wachstumsstarke Werte, sind langfristig oft mit die besten Mittel, um Vermögen aufzubauen. Auch Immobilieninvestitionen können – ob direkt oder über Immobilienfonds – das Portfolio stabilisieren und eine laufende Einnahmequelle im Ruhestand bringen. Ein weiterer Vorteil bei der Selbstvorsorge besteht darin, dass Sie Ihre individuelle Risikobereitschaft und Anlageziele sehr flexibel berücksichtigen können.

Sie sind nicht an die Vorgaben eines Arbeitgebers gebunden und können Ihr Portfolio entsprechend anpassen. Dies erfordert allerdings auch eine gewisse Basiskenntnis im Bereich der Geldanlage und gegebenenfalls eine Beratung durch Experten. Besonders wichtig ist, früh mit dem Aufbau des Kapitals zu beginnen und die Einzahlungen mit steigendem Einkommen zu erhöhen, um das volle Potenzial der Rendite auszuschöpfen. Zusammenfassend gilt: Wer keine betriebliche Altersvorsorge vom Arbeitgeber erhält, hat durchaus viele attraktive und steuerlich vorteilhafte Möglichkeiten, eigenständig für den Ruhestand vorzusorgen. Von traditionellen und Roth-IRAs über Solo 401(k)s und SEP IRAs bis hin zu Gesundheits-Sparkonten stehen verschiedene Instrumente zur Verfügung, die individuell auf die persönliche Einkommens- und Lebenssituation abgestimmt werden können.

Kombiniert mit einer sinnvollen Investmentstrategie, die über rein sichere Anlageprodukte hinausgeht und marktgerechte Wachstumschancen nutzt, kann sich so auch ohne Arbeitgeberplan eine solide Altersvorsorge aufbauen lassen. Die Unabhängigkeit in der Planung erfordert zwar eine höhere Eigenverantwortung, bietet aber auch die Chance für größere Flexibilität und unter Umständen höhere Renditen. Wer zeitig beginnt und regelmäßig spart, sichert sich damit nachhaltige finanzielle Stabilität und entspannte Jahre im Ruhestand.