Die Kryptowährungswelt ist geprägt von ständigen Schwankungen und komplexen Marktmechanismen, die Investoren vor immer neue Herausforderungen stellen. Eine besonders aufsehenerregende Entwicklung ist das aktuelle Verhältnis zwischen Ether (ETH) und Bitcoin (BTC), das nach Daten von CryptoQuant als „extrem unterbewertet“ eingestuft wird. Doch die Lage ist weit weniger einfach, als eine reine Kennzahl es suggeriert, denn trotz dieser Bewertung bestehen deutliche Gegenwinde für Ethereum, was eine sorgfältige Analyse unerlässlich macht. Das Verhältnis von Ether zu Bitcoin, oft als ETH/BTC-Ratio bezeichnet, zeigt an, wie viele Einheiten ETH im Vergleich zu BTC wert sind. Dieses Verhältnis ist ein wichtiger Indikator für Anleger, die Marktpositionen zwischen den beiden größten Kryptowährungen gewichten möchten.

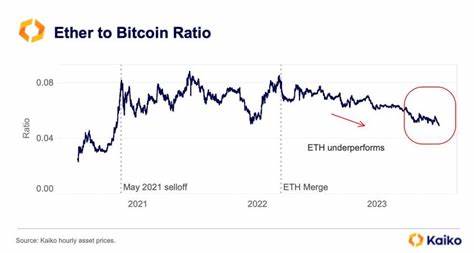

Anfang 2025 hat das Verhältnis historische Tiefststände erreicht, was laut CryptoQuant schon zuvor Phasen markiert hat, in denen ETH BTC klar outperformt hat. Mit einem Wert von ungefähr 0,019 liegt dieser Ratio über 75 Prozent unter seinem Höhepunkt aus dem Jahr 2021, als er über 0,08 stand. Der MVRV (Market Value to Realized Value)-Ratio unterstützt diese Einschätzung der starken Unterbewertung. Dieses Verhältnis vergleicht die aktuelle Marktkapitalisierung mit der realisierten Kapitalisierung, also dem buchhalterischen Wert der im Umlauf befindlichen Coins basierend auf ihrem zuletzt getätigten Transferpreis. Ein sehr niedriger MVRV signalisiert, dass ETH mit einem deutlichen Abschlag zu seinem durchschnittlichen Einstandspreis gehandelt wird, was typischerweise Kaufgelegenheiten andeuten kann.

Dennoch bietet die aktuelle Marktsituation keine einfache Kaufempfehlung. Ein wesentlicher Grund hierfür ist die Stagnation der Ethereum-Netzwerkaktivität. Die wichtigsten Metriken wie Transaktionsanzahl und aktive Adressen wachsen seit dem letzten großen Bullenmarkt nicht mehr signifikant. Die sogenannte On-Chain-Activity, die die tatsächliche Nutzung der Ethereum-Blockchain widerspiegelt, verharrt auf einem weitgehend unveränderten Niveau seit 2021. Diese Entwicklung könnte ein Indikator für ein sich veränderndes Nutzerverhalten oder eine Verlagerung der Aktivitäten auf andere Netzwerkschichten sein.

In diesem Zusammenhang spielt die Bedeutung von Layer-2-Lösungen eine entscheidende Rolle. Technologien wie Arbitrum und Base sind darauf ausgelegt, die Skalierbarkeit von Ethereum zu erhöhen, indem sie Transaktionen außerhalb der Haupt-Blockchain (Mainnet) verarbeiten. Diese Mechanismen verbessern zwar den Durchsatz und senken die Gebühren, haben jedoch den Nebeneffekt, dass die Kernaktivität auf dem Mainnet abnimmt. Dies führt zu einer reduzierten Gebührenerhebung auf der Basisebene und schwächt damit das Wertschöpfungsargument für ETH, die durch diese Gebühren verbrannt werden, was bisher eine Art deflationäres Element für Ether darstellte. Ein weiterer bedeutender Faktor ist die Auswirkung des Dencun-Upgrades, das im März 2024 durchgeführt wurde und die Transaktionsgebühren im Netzwerk maßgeblich reduzierte.

Während niedrigere Gebühren die Nutzerfreundlichkeit erhöhen, hat diese Entwicklung dazu geführt, dass die Menge an verbrannten ETH durch Gebühren nahezu auf Null gefallen ist. Normalerweise würde eine hohe Burn-Rate – also das dauerhafte Entfernen von ETH vom Markt – das Angebot verknappen und somit den Kurs potenziell stützend unterstützen. Das Ausbleiben dieses Effekts führt zu einer Erhöhung des Gesamtangebots und zieht damit das Preisniveau nach unten. Institutionelle Investoren zeigen ebenfalls ein zunehmendes Maß an Zurückhaltung gegenüber Ethereum. Die Daten von CryptoQuant weisen auf einen Rückgang bei gestaktem ETH hin, das seit dem Höchststand von 35,02 Millionen ETH im November 2024 auf etwa 34,4 Millionen ETH gesunken ist.

Staking dient als Indikator für das Vertrauen von institutionellen und privaten Anlegern in die langfristige Wertentwicklung des Netzwerks. Ebenso gehen die Bestände von ETH in Exchange Traded Funds (ETFs) und anderen Investmentprodukten kontinuierlich zurück, was eine schwächere Nachfrage institutioneller Anleger signalisiert. Im Gegensatz dazu konnte Bitcoin seine Position als sogenanntes „sicherer Hafen“-Asset weiter festigen und stieg in den letzten Monaten, trotz eines schwierigen makroökonomischen Umfelds, auf neue Höchststände von über 100.000 US-Dollar. Dieses Verhalten unterstreicht die unterschiedliche Wahrnehmung und Rolle der beiden Kryptowährungen im Portfolio von Investoren.

Die komplexen Rahmenbedingungen machen den Ausblick für Ethereum unübersichtlich. Einerseits bietet die derzeitige Unterbewertung ausgehend vom ETH/BTC-Ratio eine historisch bullishe Märkteinstellung, die auf bevorstehende Wertzuwächse hindeuten könnte. Andererseits wirken sich stagnierende Netzwerkaktivitäten, die Abnahme der Burn-Mechanik und sinkende institutionelle Nachfrage als signifikante Headwinds aus. Langfristig wird entscheidend sein, wie sich Ethereum in Bezug auf Netzwerknutzung und ökologische sowie technische Entwicklungen positioniert. Die Weiterentwicklung der Layer-2-Technologie könnte einerseits das Scaling-Problem lösen und neue Nutzerschichten erschließen, andererseits besteht die Gefahr einer Kannibalisierung der Mainnet-Aktivität, die für die Dezentralisierung und Sicherheit zentral ist.

Für Anleger bedeutet dies, dass eine Positionierung im ETH-Segment mit Bedacht und unter Berücksichtigung der breiteren Marktindikatoren erfolgen sollte. Spekulative Käufe allein basierend auf der Unterbewertung des ETH/BTC-Ratios könnten riskant sein, solange die fundamentalen Nutzungszahlen und institutionellen Bewegungen keinen nachhaltigen Aufwärtstrend aufweisen. Zusammengefasst stellt die Situation von Ethereum eine faszinierende Mischung aus Chancen und Risiken dar. Das kryptowährungsökosystem entwickelt sich weiterhin dynamisch, und Faktoren wie technologische Updates, Netzwerkstruktur und Anlegerverhalten werden maßgeblich bestimmen, ob ETH seinen Platz neben Bitcoin behaupten oder gar ausbauen kann. Investoren sollten diesen Balanceakt sorgfältig beobachten und ihr Engagement auf fundierte Analysen basieren.

Ethereum bleibt zweifellos eine Schlüsselkomponente des Krypto-Ökosystems. Sein Potenzial, besonders im Bereich DeFi und Smart Contracts, ist weiterhin hoch. Die aktuellen Marktmechanismen zeigen jedoch eine gewisse Divergenz zwischen der Preisbewertung und der realen Nutzung, die es zu beobachten gilt. Die kommenden Monate werden daher entscheidend sein, inwieweit Ethereum von seiner derzeitigen Unterbewertung profitieren kann und wie sich die makroökonomischen und technischen Faktoren im Marktumfeld entwickeln.