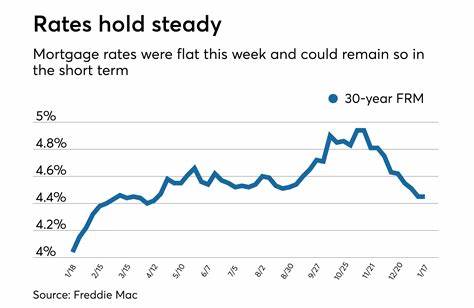

Die Hypothekenzinsen in den USA zeigen seit geraumer Zeit eine bemerkenswerte Stabilität, auch wenn die Renditen der 10-jährigen US-Staatsanleihen, an denen sich die Zinsen für Hypothekendarlehen üblicherweise orientieren, zuletzt leicht gefallen sind. Solch eine Stabilität in einem Umfeld, in dem viele Anleger eine Zinssenkung durch die US-Notenbank (Fed) erwarten, wirft zahlreiche Fragen auf. Für Käufer, Investoren und Immobilieninteressierte ist es essenziell, das Zusammenspiel zwischen Staatsanleihen, Fed-Politik und Hypothekenzinsen zu verstehen, um fundierte Entscheidungen treffen zu können. Laut den jüngsten Daten von Freddie Mac lag der durchschnittliche Zinssatz für 30-jährige Hypotheken in der aktuellen Berichtswochen bei 6,84 Prozent, nur marginal unter dem Wert von 6,85 Prozent in der Vorwoche. Ebenso zeigte sich beim 15-jährigen Darlehen ein leichter Rückgang von 5,99 auf 5,97 Prozent.

Diese Entwicklung signalisiert eine gewisse Konsolidierung auf einem hohen Niveau, nachdem die Zinsen in den Monaten zuvor stark gestiegen waren. Grund für die geringe Bewegung bei den Hypothekenzinsen trotz sinkender Renditen bei Staatsanleihen ist vor allem die Erwartungshaltung der Märkte hinsichtlich der Geldpolitik der Fed. Nachdem im Mai eine moderate Inflationsrate veröffentlicht wurde, stiegen die Erwartungen auf eine Zinssenkung durch die Zentralbank im weiteren Jahresverlauf. Dieses Potenzial für niedrigere Leitzinsen wirkt dämpfend auf die langfristigen Anleiherenditen. Allerdings ist der Einfluss auf die Hypothekenzinsen nicht unmittelbar, da neben den reinen Zinserwartungen auch Risiken aus dem Immobilienmarkt, Kreditrisiken und Angebot-Nachfrage-Dynamiken eine Rolle spielen.

Eine entscheidende Rolle spielt außerdem das verbesserte Angebot an Immobilien. Im Mai waren mehr als eine Million Häuser aktiv auf dem Markt, die höchste Zahl seit Ende 2019. Ein höheres Angebot kann dazu beitragen, dass die Preise langsamer steigen oder sogar stabil bleiben, was wiederum die Nachfrage stimuliert. So meldet die Mortgage Bankers Association einen Anstieg der Kaufanträge um zehn Prozent und der Refinanzierungsanträge um sechzehn Prozent im Vergleich zur Vorwoche. Diese Kombination aus leichten Zinssenkungen, mehr Immobilienangebot und stabilen Preisen schafft für viele potenzielle Immobilienkäufer Modelle, die den Erwerb attraktiver machen – trotz der weiterhin vergleichsweise hohen Zinssätze, die die monatliche Belastung erhöhen.

Für Käufer, die bereits seit Wochen oder Monaten auf sinkende Zinsen gewartet haben, kann die Stabilität der Hypothekenzinsen signalisieren, dass es ratsam ist, jetzt aktiv zu werden. Aus Sicht von Experten, wie Sam Khater, Chief Economist bei Freddie Mac, sind die derzeitigen Bedingungen zwar herausfordernd, schaffen aber auch Chancen. Die Zinssatzstabilität gepaart mit sich verbesserndem Angebot und langsamerem Preiswachstum sei „eine ermutigende Kombination“. Dies deutet darauf hin, dass der Markt sich in einer Übergangsphase befindet, die sowohl für Käufer als auch Verkäufer Chancen bieten kann, contingent auf eine korrekte Einschätzung der Marktsignale. Auch für Refinanzierer bleiben die Entwicklungen spannend.

Obwohl Refinanzierungen aufgrund der bereits hohen Zinsniveaus insgesamt zurückgegangen sind, führen kleine Bewegungen und die Aussicht auf eine in einigen Monaten mögliche Zinssenkung zu einer erhöhten Nachfrage nach Refinanzierungsanträgen. Viele Immobilienbesitzer nutzen die Gelegenheit, günstige Konditionen zu sichern oder ihre Kreditstrukturen anzupassen, um Kosten zu reduzieren. Feinheiten der Hypothekenzinsen liegen darüber hinaus in der Differenzierung nach Kreditarten, Laufzeiten und weiteren Kreditmerkmalen. Kurzfristige Darlehen wie das 15-jährige Hypothekendarlehen profitieren stärker von Zinssenkungen und sind für Käufer attraktiv, die schneller schuldenfrei sein wollen, allerdings mit höheren monatlichen Belastungen rechnen müssen. Andererseits bleiben 30-jährige Darlehen aufgrund ihrer geringeren monatlichen Raten bevorzugt bei vielen Kreditnehmern.

Im Hintergrund dieser Entwicklung steht zudem die US-Wirtschaft insgesamt. Das Wachstum stagniert leicht, die Inflation zeigt Anzeichen der Beruhigung, und die Arbeitsmarktdaten bleiben robust. Diese Faktoren wirken sich komplex auf die Zinslandschaft aus. So sehen Analysten das Zinsniveau für Hypothekendarlehen innerhalb dieses makroökonomischen Umfelds eher als stabil mit einem leicht abwärts gerichteten Trend, es sei denn, es käme zu größeren unerwarteten wirtschaftlichen oder politischen Ereignissen. Für Immobilienentwickler, Investoren und Marktbeobachter ist diese Phase eine Zeit der abwartenden Beobachtung, aber auch der Vorbereitung.

Strategien, die auf Seitwärtsbewegungen der Zinssätze setzen, können ebenso sinnvoll sein wie flexible Finanzierungsmodelle, die auf mögliche Zinsänderungen reagieren können. Zudem macht das erhöhte Immobilienangebot den Markt insgesamt umkämpfter, was von professionellen Akteuren besondere Aufmerksamkeit bei Bewertung und Timing erfordert. Aus Sicht von Verbrauchern gilt es vor allem, eine sorgfältige Abwägung zwischen Zinskosten, Immobilienpreisen und individueller finanzieller Situation vorzunehmen. Die Hoffnung auf niedrigere Zinsen sollte nicht zu unendlich langem Warten veranlassen, wenn sich gleichzeitig das Marktangebot verbessert und die Preise auf stabileren Wegen sind. Frühzeitiges Handeln kann zu besseren Konditionen führen, bevor sich die Rahmenbedingungen auf unerwartete Weise verändern.

Zusammenfassend lässt sich sagen, dass die anhaltende Stabilität der Hypothekenzinsen bei gleichzeitigem Ausbau des Immobilienangebots und einer erwarteten Fed-Zinssenkung für eine differenzierte Marktphase in den USA steht. Immobilienkäufer, Investoren und Refinanzierer sollten sich dieser Dynamik bewusst sein, die Chancen und Risiken abwägen und ihre Entscheidungen an aktuellen Daten und Prognosen ausrichten. Die Balance zwischen Zinserwartungen, Inflationserwartungen und wirtschaftlichen Fundamentaldaten wird auch in den kommenden Monaten das Bild der Hypothekenzinsen prägen und den Immobilienmarkt maßgeblich beeinflussen.