United Parcel Service (UPS) ist seit Jahrzehnten eine feste Größe im Bereich Logistik und Paketdienstleistungen und gilt als einer der führenden globalen Anbieter in seinem Segment. Gerade in Zeiten wirtschaftlicher Unsicherheiten und veränderter Marktbedingungen steht das Unternehmen jedoch vor erheblichen Herausforderungen, die sich direkt auf seine finanzielle Stabilität und die Attraktivität der Aktie auswirken. Experten prognostizieren, dass die UPS-Aktie besser abschneiden könnte, falls das Management beschließt, die Dividende zu kürzen. Doch warum könnte gerade eine solche Maßnahme den Kurs und die langfristige Wertentwicklung der Aktie positiv beeinflussen? Die Antwort liegt weniger im kurzfristigen Rückgang der Ausschüttungen, sondern vielmehr in der nachhaltigen Stärkung der Unternehmensfinanzen und der strategischen Flexibilität, die dadurch geschaffen wird. In den letzten Jahren hat UPS wiederholt Schwierigkeiten gehabt, seine ursprüngliche Jahresprognose zu erfüllen.

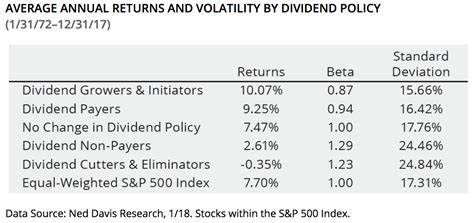

Sowohl 2023 als auch 2024 konnte das Unternehmen die angepeilten Ziele nicht erreichen. Die Gründe hierfür sind vielfältig: Angefangen bei einer schwächelnden Nachfrage im Endmarkt, über die anhaltenden Auswirkungen geopolitischer Spannungen und Handelskonflikte bis hin zu den allgemeinen wirtschaftlichen Verlangsamungen, die Konsum- und Liefervolumina negativ beeinflussen. Diese Faktoren erschweren es UPS, seine langfristigen strategischen Ziele zu sichern und einen nachhaltigen Wachstumskurs beizubehalten. Hinzu kommt, dass UPS mit einer etwas fragwürdigen Dividendenpolitik operiert. Eine Dividendenrendite von beinahe 7 Prozent bei einem traditionsreichen Unternehmen wie UPS wirkt für viele Anleger zunächst attraktiv.

Doch dieser hohe Wert ist in Wahrheit ein Warnsignal. Er zeigt, dass die aktuelle Dividende womöglich nicht aus den tatsächlich erwirtschafteten freien Geldmitteln gedeckt ist. Gerade in 2025 ist die Dividendenzahlung von etwa 5,5 Milliarden US-Dollar in einem Kontext anzusiedeln, in dem die prognostizierte freie Liquidität kaum höher als 5,7 Milliarden US-Dollar ist. Das bedeutet, dass nahezu sämtliche liquiden Mittel dafür verwendet werden müssen, um die Dividenden zu bedienen – und es bleiben kaum Mittel für Investitionen oder strategische Akquisitionen. Das Kernproblem liegt darin, wie das Unternehmen seine Dividendenzahlungen kalkuliert.

UPS orientiert sich hierbei am Gewinn, nicht am freien Cashflow. Aus Sicht vieler Investoren, die vor allem auf nachhaltiges Wachstum und die Liquidität zur Dividendenausschüttung achten, sind diese Maßstäbe kritisch. Dividenden werden schließlich aus tatsächlich verfügbaren Zahlungsmitteln gezahlt und nicht zwangsläufig aus dem buchhalterischen Gewinn. Diese Diskrepanz führt zu berechtigten Zweifeln an der Nachhaltigkeit der derzeitigen Dividendenpolitik. Vor dem Hintergrund einer herausfordernden wirtschaftlichen Gesamtsituation und der drohenden Unterschreitung der Jahresziele stehen dem Management von UPS schwierige Entscheidungen bevor.

So hat die CEO des Unternehmens, Carol Tome, gemeinsam mit CFO Brian Dykes schon angekündigt, dass sie eine Aufnahme von Fremdkapital erwägen, um Aktienrückkäufe zu finanzieren. Der Hintergrund: Die Zinsen für aufgenommene Kredite könnten nach Abzug der Steuern günstiger sein als die eigenen Dividendenzahlungen auf die bestehenden Aktien. Das bedeutet, dass es finanziell derzeit günstiger erscheint, Schulden aufzunehmen, um den Aktienrückkauf zu betreiben, als die hohen Dividenden zu bedienen. Diese Strategie ist allerdings mit Risiken verbunden. Im Kern handelt es sich hierbei um eine finanztechnische Maßnahme, die zwar kurzfristig den Aktienkurs stützen und das Vertrauen der Investoren bewahren könnte, langfristig aber zum Nachteil der Unternehmenssubstanz werden kann.

Die Aufnahme zusätzlicher Schulden erhöht die finanzielle Belastung und schränkt die Freiheit ein, in wichtige Wachstumsbereiche wie technologische Innovationen, Infrastruktur oder strategische Zukäufe zu investieren. Viele Analysten und Marktbeobachter vertreten daher die Auffassung, dass eine direkte Kürzung der Dividende eine bessere und nachhaltigere Lösung wäre. Durch eine Reduzierung der Ausschüttungen könnten Mittel freigesetzt werden, die dringend benötigt werden, um das operative Geschäft zu stärken. Dadurch würde das Unternehmen besser auf wirtschaftliche Schwankungen reagieren können und gleichzeitig seine Wettbewerbsfähigkeit langfristig verbessern. Für Anleger hätte dies ebenfalls positive Effekte.

Eine solide Finanzbasis erhöht das Vertrauen in die Zukunftsfähigkeit des Unternehmens und kann die Aktie auf lange Sicht attraktiv machen. Zudem würde eine Dividendenkürzung signalisieren, dass das Management aktiv auf veränderte Marktbedingungen reagiert und eine realistische Kapitalallokationsstrategie verfolgt. Diese Transparenz und professionelle Handhabung könnten das Vertrauen in den Wert des Unternehmens stärken, was sich in einer verbesserten Aktienperformance widerspiegeln kann. Ein weiterer wichtiger Aspekt ist die Rolle der Wirtschaftsentwicklung. Das aktuelle Umfeld ist durch eine gewisse Unsicherheit geprägt.

Wachstumsraten sind rückläufig, Verbraucher agieren vorsichtiger und die globalen Lieferketten sehen sich weiterhin Belastungen gegenüber. Da UPS stark vom Versandvolumen und den wirtschaftlichen Aktivitäten abhängt, wirken sich negative Trends hier unmittelbar auf Umsätze und Gewinne aus. Das ergibt zusammen mit den hohen Dividendenausschüttungen eine gemischte Bilanz, die Investoren skeptisch macht. Es ist daher nachvollziehbar, dass Analysten davon ausgehen, dass der Aktienkurs von UPS eher unter Druck gerät, wenn das Unternehmen weiter an der aktuellen Dividendenpolitik festhält. Die ständige Belastung der liquiden Mittel und die potenziellen Verschlechterungen der Wachstumsaussichten führen zu einer negativen Bewertung an den Kapitalmärkten.

Im Gegenteil, wenn UPS die Dividendenlast reduziert, könnten sich die Investoren vermehrt auf die Kernkompetenzen des Unternehmens und seine langfristigen Chancen konzentrieren. Langfristig betrachtet befindet sich UPS in einem Transformationsprozess. Das Unternehmen investiert in Technologie, Automatisierung und nachhaltige Logistiklösungen, um im wachsenden E-Commerce-Segment wettbewerbsfähig zu bleiben. Diese Initiativen erfordern jedoch erhebliche Investitionen. Eine Entlastung der Liquidität durch Dividendenkürzungen würde investieren helfen, dass diese Projekte finanziell abgesichert sind, ohne die Schuldenlast unnötig zu erhöhen.

Zusammenfassend lässt sich sagen, dass die vorgeschlagene Kürzung der Dividende zwar kurzfristig einen unangenehmen Effekt auf Einnahmen von einkommensorientierten Anlegern haben kann. Auf lange Sicht jedoch hat sie das Potenzial, UPS finanziell stabiler aufzustellen, die Wettbewerbsfähigkeit zu erhöhen und die Aktienperformance dadurch nachhaltig zu verbessern. In einem schwierigen wirtschaftlichen Umfeld sind solide Finanzen und strategische Flexibilität entscheidende Faktoren für den Erfolg. Anleger, die das Potenzial von UPS erkennen, aber Sorgen hinsichtlich der aktuellen Dividendenpolitik haben, sollten daher genau beobachten, ob und wie das Management auf diese Herausforderungen reagiert. Sollte eine Dividendenkürzung Wirklichkeit werden, könnte dies ein entscheidender Wendepunkt sein, der die Aktie auf eine deutlich bessere Performance-Kurve bringt.

Die Zeit wird zeigen, ob UPS diesen Weg gehen wird und ob die Börse dies entsprechend honoriert.