Im Mai 2025 erleben Immobilieninteressenten und Kreditnehmer eine herausfordernde Zinslandschaft. Die Hypothekenzinsen haben in den letzten Wochen tendenziell angezogen, und nach der jüngsten Sitzung der US-Notenbank Federal Reserve ist kaum mit einer Entspannung der Lage zu rechnen. Das Umfeld bleibt somit anspruchsvoll für Bauherren, Käufer und alle, die eine Refinanzierung ihres Eigenheims anstreben. Wer jetzt eine Immobilienfinanzierung plant, sollte die aktuellen Entwicklungen genau verstehen und strategisch handeln. Am 5.

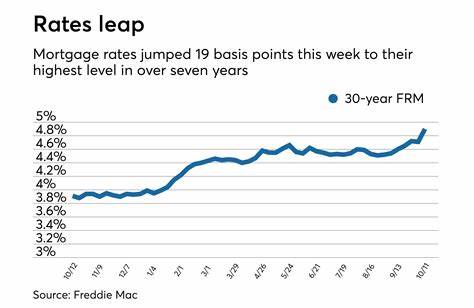

Mai 2025 liegen die durchschnittlichen Zinssätze für Hypothekendarlehen in den USA auf einem hohen Niveau. Die 30-jährigen Festzinsdarlehen beispielsweise haben mit 6,70 Prozent einen Anstieg erfahren, während die kürzeren Laufzeiten wie 15 Jahre mit etwa 5,95 Prozent leicht darunter liegen. Für variabel verzinsliche Darlehen, konkret 5/1 Adjustable Rate Mortgages (ARMs), ist ein Zinssatz von 6,88 Prozent zu verzeichnen, was ebenfalls einen spürbaren Sprung gegenüber früheren Werten darstellt. Die Federal Reserve, die für die Steuerung der Geldpolitik in den USA verantwortlich ist, hat vor Kurzem ihre Zinsentscheidung verkündet. Laut aktuellen Prognosen und dem CME FedWatch Tool besteht eine sehr hohe Wahrscheinlichkeit von rund 97 Prozent, dass die Leitzinsen unverändert bleiben.

Ein Zinsschnitt oder gar eine Lockerungsmaßnahme erscheint vorerst ausgeschlossen. Diese Entscheidung beeinflusst die Hypothekenzinsen unmittelbar, denn Marktteilnehmer kalkulieren zukünftige Zinsentwicklungen anhand der geldpolitischen Signale. Für Immobilienkäufer und Kreditnehmer bedeutet das: Die Hoffnung auf signifikant niedrigere Hypothekenzinsen im laufenden Jahr ist vorerst vergeblich. Die Zinslage bleibt angespannt, auch wenn einzelne Marktfaktoren durchaus kurzfristige Schwankungen verursachen können. Wer sich also derzeit in der Anschaffungsphase befindet, sollte eher zügig handeln, anstatt auf mögliche Zinssenkungen zu warten, da diese wahrscheinlich nicht eintreten werden.

Neben den Kaufzinsen spielen auch die Refinanzierungszinsen eine wichtige Rolle. Diese liegen derzeit ebenfalls auf einem um die 6,75 Prozent für 30-jährige Darlehen und tendieren mit steigendem Bindungszeitraum und variablen Modellen in vergleichbare Bereiche. Die Tatsache, dass Refinanzierungszinsen aktuell häufig sogar etwas höher als die Kaufzinsen sind, macht die Entscheidung für eine vorzeitige Kreditumschuldung schwieriger und sollte genau kalkuliert werden. Neben den US-Marktbewegungen beeinflussen global relevante Faktoren die Zinsentwicklung. Handelskonflikte, geopolitische Spannungen und wirtschaftliche Indikatoren wie Arbeitsmarktdaten, Inflationserwartungen und Wachstumsprognosen spielen eine gewichtige Rolle.

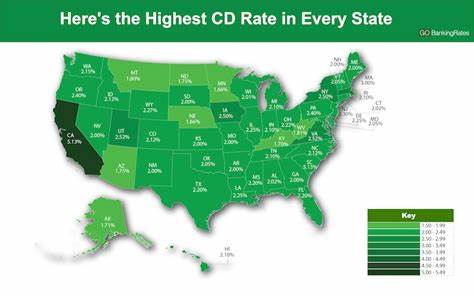

Für deutsche Kreditnehmer bleiben die amerikanischen Entscheidungen von Bedeutung, weil Änderungen auf dem US-Markt oft weltweit Resonanz zeigen und auch den europäischen Kapitalmarkt beeinflussen. In Deutschland sind die Bauzinsen in den letzten Monaten ebenfalls leicht gestiegen, wobei die EZB ebenfalls geldpolitische Entscheidungen trifft, die auch hier Auswirkungen haben. Trotz des etwas niedrigeren Zinsniveaus im Vergleich zu den USA sollten Bauherren und Käufer die Bewegungen aufmerksam verfolgen, um günstige Konditionen zu sichern. Die Wahl zwischen verschiedenen Hypothekenmodellen bleibt ein zentrales Thema. Festzinsdarlehen bieten Sicherheit über lange Laufzeiten, die Zinsen sind jedoch oft höher.

Kurzfristige oder variable Modelle wie ARMs könnten anfänglich günstigere Konditionen bieten, bergen aber das Risiko von Zinssteigerungen nach Ablauf der ersten Fixierungsphase. Dies gilt besonders in einem Umfeld steigender Zinsen, wie es aktuell vorherrscht. Ein weiterer wichtiger Aspekt ist die Kreditwürdigkeit des Antragstellers. Die besten Zinssätze erhalten in der Regel Kunden mit hervorragender Bonität, einer hohen Eigenkapitalquote und einem niedrigen Verhältnis von Schulden zu Einkommen. Das bedeutet für Interessenten, dass vor der Antragstellung eine gezielte Verbesserung der eigenen Finanzlage von Vorteil sein kann.

Darüber hinaus können sogenannte Zinsabschläge, sogenannte Discountpunkte oder Zinsbindungsbruchteile beim Vertragsschluss teilweise helfen, den effektiven Zinssatz zu reduzieren. Auch temporäre Zinssenkungen, wie beispielsweise 2-1 Buydowns, bei denen die Zinsen in den ersten beiden Jahren niedriger liegen und danach ansteigen, sind in der aktuellen Marktsituation beliebt. Allerdings sind die bisherigen Mehrkosten bei Abschluss solcher Modelle sorgfältig gegen die geplante Verweildauer im Haus abzuwägen. Für viele Bauherren oder Immobilienkäufer stellt sich auch die Frage nach dem geeignetsten Zeitpunkt für die Kreditaufnahme. Längere Wartezeiten in der Hoffnung auf fallende Zinsen könnten sich aktuell als Nachteil erweisen.

Angesichts der prognostizierten Stabilität des Zinsniveaus ist es oftmals klüger, die Finanzierung rasch zu sichern und damit den Grundstein für das Eigenheim zu legen. Neben der Finanzierung bleiben steuerliche Aspekte nicht außer Acht. In Deutschland gibt es verschiedene Fördermöglichkeiten und steuerliche Begünstigungen für Immobilienkäufer, die unabhängig von der Zinssituation als Vorteil genutzt werden sollten. Auch staatliche Programme unterstützen gerade Familien oder Ersterwerber beim Immobilienkauf. Für diejenigen, die bereits Eigentum besitzen und eine Refinanzierung in Erwägung ziehen, lohnt sich eine genaue Analyse der aktuellen Vertragskonditionen gegenüber dem derzeitigen Zinsniveau.

Zwar sind die Zinsen tendenziell hoch, aber bei bestehenden Anschlussfinanzierungen, die bald fällig werden, kann eine Umschuldung dennoch sinnvoll sein, um sich gegen weitere Zinssteigerungen abzusichern. Die Hypothekenlandschaft im Mai 2025 zeigt klar, dass Immobilienfinanzierung keine einfache Entscheidung mehr ist. Es gilt, neben dem aktuellen Zinsumfeld auch persönliche Lebensumstände, Zukunftspläne und die eigene finanzielle Stabilität mit einzubeziehen. Fachkundige Beratung von unabhängigen Experten ist daher unverzichtbar, um langfristig tragbare und vorteilhafte Finanzierungsmodelle zu finden. Abschließend ist der Blick auf zukünftige Entwicklungen wichtig.

Experten sind sich einig, dass sich die Zinsen in 2025 kaum nachhaltig nach unten bewegen werden. Vielmehr ist mit moderater Volatilität und tendenziell stabil hohen Zinsen zu rechnen, sodass Käufer und Kreditnehmer flexibel und gut informiert den Markt beobachten sollten. Ein proaktives Vorgehen bei der Finanzierung, das Sparen von Eigenkapital und das gezielte Verbessern der Bonität sind zentrale Erfolgsfaktoren für den Immobilienerwerb in einem herausfordernden Zinsumfeld.