Die jüngste Herabstufung des US-Schuldenratings von Moody's, die das Land von Aaa auf Aa1 setzte, hat die Finanzwelt in Aufruhr versetzt. Nachdem die USA ihren letzten Triple-A-Status verloren haben, sind die Reaktionen von führenden Wall-Street-Banken von großem Interesse für Investoren und Marktbeobachter. Obwohl der Schritt unweigerlich einige Unsicherheiten schürt, sind sich viele Experten einig, dass die Folgen kurzfristig beherrschbar sein dürften und größere Marktturbulenzen ausbleiben könnten. Die Herabstufung erfolgte vor dem Hintergrund wachsender Bedenken hinsichtlich der fiskalischen Strategie und der langfristigen Haushaltsentwicklung der USA. Moody's begründete die Entscheidung mit der anhaltenden Verschuldung und ungelösten politischen Streitigkeiten um die Fiskalpolitik, die das Vertrauen in die Kreditwürdigkeit der Vereinigten Staaten erschüttern könnten.

Die unmittelbaren Auswirkungen auf die Finanzmärkte zeigten sich am darauffolgenden Handelstag, als die Renditen von US-Staatsanleihen stiegen – insbesondere die 30-jährigen Papiere überschritten kurzzeitig die 5-Prozent-Marke, ein Niveau, das zuletzt im Jahr 2023 erreicht wurde. Diese Entwicklung veranlasste erste Verkaufsaktionen und Nervosität unter Investoren, die mögliche Risiken durch die veränderte Einstufung fürchteten. Trotz dieser anfänglichen Marktreaktionen zeigen die Einschätzungen der führenden Banken wie JPMorgan, Bank of America, UBS und Morgan Stanley, dass die Anleger auf lange Sicht gelassener bleiben könnte. JPMorgan weist darauf hin, dass Moody's als letzte der großen Ratingagenturen die Herabstufung vornahm und somit ein gewisser Vorlauf und eine Erwartungshaltung geschaffen wurden, die eine heftigere Kursreaktion diesmal verhindern könnten. Analysten dieser Bank gehen davon aus, dass die Marktmovements im Vergleich zum Bondmarktchaos im April 2023, das durch eine Herabstufung von Fitch Ratings ausgelöst wurde, eher moderat ausfallen werden.

Die Gründe hierfür liegen neben der zeitlichen Einordnung auch in der veränderten Positionierung der Investoren, die nun neutraler agieren und somit nicht gezwungen sind, hektisch auf die Nachrichten zu reagieren. Bank of America ergänzt diese Sichtweise mit der Prognose, dass der Anstieg der Treasury-Renditen nur von kurzer Dauer sein wird. Die Analysten betonen, dass wichtige Rentenindizes wie jene der großen Festzinsanlagen keine Triple-A-Bewertung als Voraussetzung für die Beibehaltung von US-Staatsanleihen in ihren Portfolios sehen. Dies reduziert das Risiko von erzwungenen Verkäufen und stabilisiert somit den Markt. UBS betrachtet die Aktienmärkte im Kontext der Herabstufung und weist auf eine gewisse Entkopplung von den Kreditwürdigkeitseinschätzungen hin.

Der Aktienmarkt reagierte zwar mit einem leichten Rückgang, jedoch sind die Investoren ihrer Einschätzung zufolge stärker auf andere Faktoren wie internationale Handelstarife und Unternehmensgewinne fokussiert. Die US-Zollpolitik und die sich abzeichnende Regelung der Tarifraten in einem Bereich um 15 Prozent spielen für viele Anleger eine größere Rolle als das Ratingereignis allein. Morgan Stanley ist noch optimistischer und sieht in der Herabstufung eine Gelegenheit für Investoren, die Kursrückgänge zu nutzen, um sich im Portfolio neu zu positionieren. Die Einschätzung basiert auf der Annahme, dass trotz der Herausforderungen die fundamentale Stärke der US-Wirtschaft und der Unternehmensgewinne weiterhin als positiver Impulsgeber für die Börse fungieren wird. Diese Sichtweise fördert das Vertrauen in eine Erholung des S&P 500 und anderer wichtiger Indizes.

Auch wenn die US-Regierung mit einem klaren Vertrauensverlust seitens von Moody's konfrontiert ist, bleibt festzuhalten, dass die USA weiterhin über eine sehr hohe Kreditwürdigkeit verfügen. Die Bewertung mit Aa1 bleibt auf einem starken Niveau und differenziert sich deutlich von Risikoanleihen oder Niedrigratings in anderen Regionen. Gleichzeitig unterstreicht die Ratingänderung die Notwendigkeit einer nachhaltigen Fiskalpolitik und einer Lösung der strukturellen Haushaltsprobleme. Für Anleger bedeutet dies, wachsam auf politische Entwicklungen zu achten, die sich langfristig auf die Schuldenaufnahme und die Zinslandschaft auswirken könnten. Die jüngste Marktvolatilität zeigt, dass trotz der Sorgen um das Kreditrating die US-Staatsanleihen nach wie vor als sicherer Hafen gelten, insbesondere in einem global herausfordernden Umfeld mit geopolitischen Unsicherheiten und Inflationsdruck.

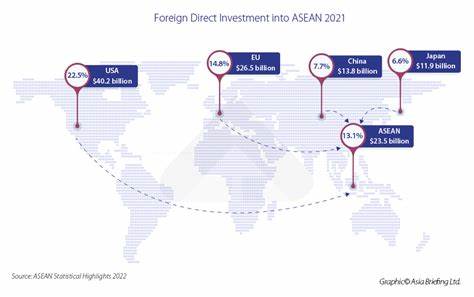

So bleibt die Nachfrage nach diesen Titeln stabil, auch wenn kurzfristige Schwankungen bei den Renditen Verkehr sind. Darüber hinaus ist die Reaktion der Investoren auch von der globalen Bedeutung des US-Dollars geprägt. Als Leitwährung sind Wechselkursentwicklungen und Kapitalflüsse wichtige Faktoren, um die Gesamtwirkung einer Ratingänderung zu bewerten. Anhaltende Investitionsströme aus dem Ausland hinaus könnten für zusätzlichen Druck sorgen, wenn das Vertrauen in die US-Finanzpolitik nachhaltig erschüttert würde. Insgesamt prognostizieren Experten jedoch, dass die USA ihre Position als wirtschaftliche Supermacht und als wesentliches Element im globalen Finanzsystem behalten werden.

Der Verlust des letzten Triple-A-Ratings gilt eher als weicher Einschnitt, der zum Umdenken anregt, aber nicht zu dramatischen Marktumstürzen führt. Anleger werden daher weiterhin nach Chancen und Risiken im Zusammenspiel von Fiskalpolitik, Wirtschaftswachstum und internationalen Rahmenbedingungen suchen. Die US-Schuldenherabstufung durch Moody's im Mai 2025 wird als ein Signal für mehr Transparenz und notwendige politische Maßnahmen verstanden, um langfristig Stabilität zu gewährleisten. Wall Street reagiert zwar kurzfristig sensibel, erwartet aber keine Wiederholung der markanten Turbulenzen wie beim letzten Kreditrating-Abstieg. Dies spiegelt sich in der vorsichtigen, aber nicht panischen Haltung von JPMorgan, Bank of America, UBS und Morgan Stanley wider.

Auf lange Sicht bleibt die US-Wirtschaft trotz Herausforderungen robust, wobei politische Kompromisse und wirtschaftliche Anpassungen maßgeblich für den weiteren Kurs der Märkte sein werden. Für Investoren ist es daher zentral, aktuelle Entwicklungen aufmerksam zu verfolgen und ihre Strategien flexibel an die dynamischen Rahmenbedingungen anzupassen.