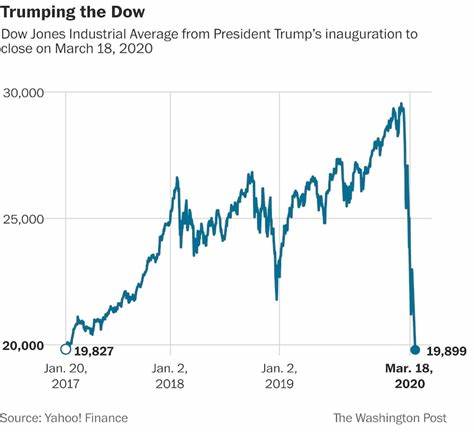

In der Welt der Finanzmärkte existieren diverse Mechanismen, die Investoren ein Gefühl von Absicherung und Sicherheit vermitteln sollen. Einer dieser Mechanismen, der vor allem in den letzten Jahren an Bedeutung gewonnen hat, ist der sogenannte „Trump Put“. Dieser Begriff, der sich aus der Kombination von Donald Trumps Namen und dem Finanzinstrument „Put-Option“ ableitet, beschreibt die Erwartung, dass politische Eingriffe der US-Regierung, besonders unter der Präsidentschaft Trumps, die Börsen in turbulenten Zeiten unterstützen und somit Verluste begrenzen. Trotz seines ironischen Ursprungs hat der „Trump Put“ in den Köpfen vieler Marktteilnehmer einen festen Platz eingenommen, was zu einer gewissen Selbstzufriedenheit und Risikobereitschaft führt. Aktuell ist eine erneute Phase dieser Selbstsicherheit zu beobachten, was Experten mit großer Skepsis betrachten.

Das Phänomen des „Trump Put“ gründet sich auf die Wahrnehmung, dass die US-Regierung bei Anzeichen von Marktinstabilität schnell und effektiv eingreifen wird, um Ausverkäufe zu verhindern. Dies manifestierte sich bereits mehrfach in der Vergangenheit, etwa durch groß angelegte Konjunkturpakete, Steuererleichterungen und geldpolitische Unterstützung durch die Federal Reserve. Die Vergangenheit hat somit eine Erwartungshaltung geschaffen: Sollte es zu einem Kursrutsch kommen, wird die Politik einspringen und die Märkte stützen. In Kombination mit einer anhaltenden Hausse hat dies dazu geführt, dass viele Investoren Risiken unterschätzen und sich auf die vermeintliche „Garantie“ verlassen. Jedoch ist diese Haltung nicht ohne Risiken.

Die Märkte tendieren dazu, sich an Situationen zu gewöhnen, in denen Fehlentwicklungen durch externe Eingriffe kompensiert werden. Wenn die Anleger jedoch den Eintrittspunkt für etwaige Korrekturen ignorieren oder unterschätzen, kann das zu abrupten und heftigen Reaktionen führen, wenn politische Maßnahmen ausbleiben oder weniger effektiv sind als erwartet. Zudem birgt eine übermäßige Abhängigkeit von politischen Hilfen die Gefahr, dass die natürliche Marktmechanik verzerrt wird. Die Bewertung von Unternehmen und Vermögenswerten kann überzogen werden, weil die Anleger davon ausgehen, dass „jemand“ eingreifen wird, um Rückschläge abzufedern. Dies kann langfristig Blasenbildungen fördern.

In den vergangenen Monaten haben sich verschiedene wirtschaftliche und politische Herausforderungen manifestiert, die das Potenzial besitzen, die Märkte zu verunsichern. Angefangen bei anhaltenden Lieferkettenproblemen über geopolitische Spannungen bis hin zu Inflationsdruck und steigenden Zinssätzen. Dennoch reagieren die Börsen oft mit Gelassenheit oder sogar optimistischer Stimmung. Die Erwartung eines „Trump Put“-ähnlichen Effekts, also eines politischen Gegensteuerns zum Schutz der Märkte, spielt dabei eine große Rolle. Investoren hoffen, dass Regierungen erneut mit Konjunkturpaketen, Steuererleichterungen oder anderen Interventionen die Folgen abschwächen.

Diese Erwartungen sorgen für eine Stabilität, die jedoch möglicherweise trügerisch ist. Es ist wichtig zu verstehen, dass das Umfeld heute anders ist als in den Jahren unter Präsident Trump. Die wirtschaftlichen Rahmenbedingungen, geopolitischen Entwicklungen und monetären Gegebenheiten haben sich fundamental verändert. Zentralbanken weltweit sind mit dem Schwenk von extrem lockerer Geldpolitik zu einer restriktiveren Haltung konfrontiert, was weniger Spielraum für Interventionen lässt. In diesem Kontext erscheint die reine Hoffnung auf staatliche und regulatorische Unterstützung eine wackelige Basis für nachhaltiges Wachstum an den Börsen zu sein.

Darüber hinaus hat der „Trump Put“ eine psychologische Komponente, die sich in der Risikoasset-Preisbildung niederschlägt. Anleger neigen dazu, Chancenrisiken unzureichend zu bewerten, wenn sie von der Überzeugung getragen werden, dass politische Instanzen negative Effekte schon abmildern werden. Diese Mentalität kann zu einer höheren Volatilität führen, wenn die erwartete Unterstützung ausbleibt. Eine Marktkorrektur kann in einem solchen Umfeld heftiger und verstärkter ausfallen, da viele Investoren abrupt versuchen, ihre Positionen neu zu kalibrieren. Die Gefahr der Selbstzufriedenheit an den Aktienmärkten liegt also darin, dass langfristig ineffiziente Investitionsentscheidungen getroffen werden.

Unternehmen, die eigentlich eine schwächere Fundamentalanalyse aufweisen, werden möglicherweise dennoch überbewertet. Die grundlegenden wirtschaftlichen Risiken bleiben jedoch bestehen. Anleger sollten daher wachsam sein und sich bewusst machen, dass politische Interventionen zwar kurzfristig entlasten können, langfristig aber keine Garantie für stetig steigende Kursentwicklungen bieten. Diversifikation, Fundamentalanalyse und ein sensibles Risikomanagement rücken damit stärker in den Fokus. Auf politischer Ebene steht zudem die Frage im Raum, inwieweit ein stetiges Eingreifen in die Finanzmärkte überhaupt nachhaltig ist.

Staatliche Maßnahmen sind mit öffentlichen Mitteln verbunden und haben oft ungeahnte Nebeneffekte. Politische Entscheidungen werden nicht immer zeitnah oder zielgerichtet getroffen, was die Wirksamkeit vermindert. Auch können solche Eingriffe die Anreize für Unternehmen und Anleger verzerren und zu einer Verzögerung notwendiger Marktbereinigungen führen. Die Märkte sollten letztlich ihre eigenen Mechanismen zur Preisbildung und Fehlerkorrektur entwickeln, ohne sich zu sehr auf externe Stützen zu verlassen. Im Gesamtbild lässt sich sagen, dass die aktuelle Gelassenheit der Börsen bezüglich eines „Trump Put“-Effekts durchaus kritisch betrachtet werden sollte.

Die Erwartung, dass politische Entscheidungsträger als Sicherheitsnetz fungieren und Verluste abfedern, führt zu einer riskanteren Haltung bei Investoren. Die Lehren aus vergangenen Marktkrisen zeigen jedoch, dass politische Interventionen weder garantiert noch immer wirkungsvoll sind. Anleger sollten deshalb auch in politisch unsicheren Zeiten eine gesunde Skepsis gegenüber automatischen Rettungsannahmen bewahren und sich stattdessen auf solide wirtschaftliche Daten und eine ausgewogene Anlagestrategie konzentrieren. Zusammenfassend kann festgehalten werden, dass die Börse sich aktuell erneut in eine übermäßige Abhängigkeit von politischen Eingriffen begibt, ähnlich wie es einst unter dem Begriff „Trump Put“ beschrieben wurde. Diese Selbstsicherheit birgt das Risiko, dass bei ausbleibender oder ineffektiver Unterstützung starke Marktreaktionen folgen.

Für Investoren ist es daher essenziell, die zugrundeliegenden Risiken zu verstehen und nicht allein auf politische Unterstützung zu vertrauen. Ein verantwortungsbewusster Umgang mit Kapitalanlagen setzt eine realistische Einschätzung der Marktlage und der politischen Rahmenbedingungen voraus, um langfristig erfolgreich zu sein.