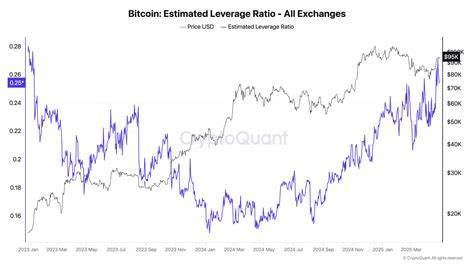

Im späten April 2025 erlebte der Bitcoin-Markt einen bemerkenswerten Anstieg des sogenannten geschätzten Hebelverhältnisses, auch bekannt als Estimated Leverage Ratio (ELR). Diese Kennzahl erreichte mit 0,2709 einen Höchstwert, den es seit Januar 2023 nicht mehr gegeben hatte. Für viele Marktbeobachter und Trader ist ein steigendes ELR ein klares Warnsignal, da es auf eine erhöhte Risikobelastung und damit verbundene Liquidationsgefahren hinweist. Doch was steckt hinter dieser Entwicklung und welche Bedeutung hat sie für die Zukunft des Bitcoin-Handels? Der folgende Beitrag geht den Ursachen, Auswirkungen und möglichen Szenarien auf den Grund. Zunächst ist es wichtig, das Konzept der Estimated Leverage Ratio zu verstehen.

ELR berechnet sich als Verhältnis zwischen dem offenen Interesse (Open Interest) an Bitcoin-Derivaten - also ausstehenden Geschäften auf Terminmärkten - und der Anzahl der Bitcoins, die als Margin hinterlegt sind. Die Margin fungiert dabei als Sicherheit für offene Positionen. Ein schnelles Ansteigen dieses Verhältnisses bedeutet, dass Händler vermehrt mit höheren Hebeln handeln, also deutlich größere Positionen im Verhältnis zu ihrem eingesetzten Kapital eingehen. Dies erhöht nicht nur die Chance auf Gewinne, sondern ebenso das Risiko, Verluste zu erleiden, die die hinterlegte Sicherheit schnell aufzehren können. Die jüngste Dynamik begann Anfang April mit einem ELR von etwa 0,236.

Innerhalb weniger Tage stieg die Quote aufgrund von starkem Kaufinteresse, teilweise getrieben von börsengehandelten Fonds (ETFs), deutlich an. Bis zum 25. April wurde schließlich der Wert von 0,2709 erreicht, begleitet von einem Bitcoin-Preis, der sich in diesem Zeitraum um rund 9.700 US-Dollar auf etwa 95.000 US-Dollar erhöhte.

Parallel dazu vervielfachte sich das Handelsvolumen auf den Spot-Märkten und stieg auf mehr als drei Milliarden US-Dollar täglich. Diese Kombination aus hohem Einsatz von Hebelwirkung und starkem Volumen weist auf eine marktgetriebene Dynamik hin, die sich kurzfristig verstärken kann – genau das Szenario, das Liquidationsrisiken verstärkt. Der Vergleich zu ähnlichen Situationen in der Vergangenheit ist besonders aufschlussreich. Vor etwa zwei Jahren, als das ELR zuletzt bei knapp 0,274 lag, notierte der Bitcoin-Kurs noch bei ungefähr 17.000 US-Dollar.

Damals erlebte der Markt innerhalb weniger Tage einen temporären Anstieg von etwa 25 Prozent, gefolgt von ausgeprägten Rücksetzern, die vor allem Long-Positionen trafen. Die Hebelwirkung fungierte als Verstärker für diese Preisschwankungen. Im Gegensatz dazu sitzt 2025 das gleiche Hebel-Dichte-Verhältnis unter einem Kursniveau, das fast das Fünffache beträgt, was logischerweise das absolute Risiko für Marktteilnehmer exponentiell erhöht. Diese erhöhte Fragilität zeigt sich auch in jüngsten Marktbewegungen. Bereits am 28.

April, einem Tag, an dem der Preis scheinbar stabil blieb, gab es Anzeichen für selektives Risikoabbau und Gewinnmitnahmen bei den am höchsten exponierten Konten. Das ELR fiel leicht auf 0,253, was darauf hindeutet, dass einige Händler ihre Positionen zurückfuhren, um sich vor einem möglichen Markteinbruch abzusichern. Es zeigt sich also eine hohe Sensibilität der Marktakteure gegenüber einer möglichen Korrektur, die durch eine geringfügige negative Preisbewegung ausgelöst werden könnte. Vor dem Hintergrund einer anstehenden geldpolitischen Entscheidung der US-Notenbank Federal Reserve ist die Atmosphäre besonders gespannt. Ein überraschend restriktives Signal vonseiten der Fed könnte als Auslöser für eine abrupt steigende Volatilität fungieren.

Angesichts der dünnen Margen und der generell hohen Hebelpositionen könnte solch ein Impuls zu einer Kaskade von Liquidationen führen, die den Markt in beide Richtungen stark durchschüttelt. Aus Sicht von Investoren und Tradern empfiehlt sich deshalb besondere Vorsicht. Der ELR hat sich in der Vergangenheit als verlässlicher Indikator für das Risiko von Liquidationswellen erwiesen. Besonders bei Werten oberhalb der Marke von 0,27 ist die Sicherheitsspanne gering. Ein stabiler ELR im Bereich von 0,24 bis 0,25 bietet dagegen mehr Spielraum, um auch stärkere Kursschwankungen ohne massive Stop-Outs zu verkraften.

Darüber hinaus ist eine Betrachtung der Handelsteilnehmer sinnvoll. Das starke Engagement institutioneller Anleger, unter anderem ETFs, deutet auf eine erhöhte Handelsaktivität hin, doch auch spekulative Momentum-Trader treiben die Volatilität mit. Die Zusammensetzung der Marktteilnehmer kann so das Risiko weiter erhöhen oder abschwächen, je nachdem wie ruhig und langfristig orientiert der Großteil der Marktakteure agiert. Die Entwicklung des ELR ist auch eng mit den allgemeinen Marktmechanismen von Bitcoin-Futures und anderen Derivaten verbunden. Gerade in Märkten mit großen Hebelwirkungen können begrenzte Liquidität und schnelle Preisbewegungen eine selbsterfüllende Dynamik erzeugen.

Liquidationen laufen über die Schließung von Positionen durch Börsen, die wiederum als Verkaufsdruck wirken und die Kurse weiter nach unten drücken können. Umgekehrt kann eine schnelle Rallye einen Short-Squeeze auslösen, der ebenfalls zu extremen Kursschwankungen führt. Der Bitcoin-Markt ist insgesamt reifer geworden mit deutlich höherem Handelsvolumen und breiterer Beteiligung. Dennoch zeigen die jüngsten Erkenntnisse, dass Marktfragilität und potenzielle Risiken keineswegs verschwunden sind. Die Kombination aus hohem Hebeleinsatz, starkem Volumen und externen makroökonomischen Faktoren schafft Bedingungen, die nicht nur kurzfristige Chancen bieten, sondern auch Gefahren bergen.

Wer am Kryptomarkt aktiv ist, sollte daher nicht nur auf die Preisentwicklung schauen, sondern auch Kennzahlen wie das Estimated Leverage Ratio in die Risikoanalyse einbeziehen. Ein ausgeklügeltes Risikomanagement wird angesichts der aktuellen Marktlage immer wichtiger, um nicht von plötzlichen Liquidationswellen überrascht zu werden. Abschließend lässt sich sagen, dass der späte April 2025 eine Phase hoher Nervosität und Spannung im Bitcoin-Handel markiert. Die Spitze im ELR stellt ein symbolisches Warnzeichen dar, dessen Bedeutung Investoren nicht unterschätzen sollten. Der Markt steht auf Messers Schneide zwischen weiterem Aufwärtspotenzial und der Gefahr einer deutlichen Rückschlagsbewegung.

Das Verständnis und die Beobachtung von Leverage-Kennzahlen bilden dabei einen wichtigen Baustein für informierte Handelsentscheidungen und eine strategische Positionierung. Zukünftige Entwicklungen werden zeigen, ob die heutige Risikokonstellation nur eine kurzfristige technische Erscheinung ist oder ein Zeichen für grundlegend steigende Volatilität und Marktfragilität im Bitcoin-Sektor. In jedem Fall bleibt die Situation spannend und verlangt nach genauer Beobachtung und professionellem Handeln.