Im Mai 2025 sind die Hypotheken- und Refinanzierungszinsen erneut gestiegen, was bereits die dritte Woche in Folge bemerkenswert ist. Trotz dieser Erhöhungen bleiben die Zinssätze im Vergleich zum Vorjahr geringfügig niedriger. Diese Entwicklungen haben weitreichende Auswirkungen auf den Immobilienmarkt und die persönliche Finanzplanung von Eigenheimbesitzern, Kaufinteressenten und Refinanzierungswilligen. Ein detaillierter Blick auf die aktuellen Zahlen, Hintergründe und Zukunftsaussichten ist daher für alle Beteiligten essenziell. Die 30-jährige Festhypothek liegt aktuell bei einem Zinssatz von 6,86 Prozent, was einen Anstieg um fünf Basispunkte innerhalb der vergangenen Woche bedeutet.

Auch die 15-jährige Festhypothek hat mit 6,01 Prozent einen Zugewinn von neun Basispunkten verzeichnet. Die Fachleute beobachten dieses Zinsniveau mit großer Aufmerksamkeit, da es seit mehreren Monaten erstmals wieder eine kontinuierliche Aufwärtsbewegung zeigt. Dennoch ist der aktuelle Stand gegenüber dem Mai 2024 noch moderat, denn damals lagen die Zinssätze bei beispielsweise knapp 6,94 Prozent (30 Jahre) beziehungsweise 6,24 Prozent (15 Jahre). Die Gründe für den zügigen Anstieg der Zinsen sind vielfältig. Zentralbanken weltweit reagieren auf anhaltende Inflationserwartungen und geopolitische Unsicherheiten mit geldpolitischen Straffungen oder zumindest der Androhung solcher Maßnahmen.

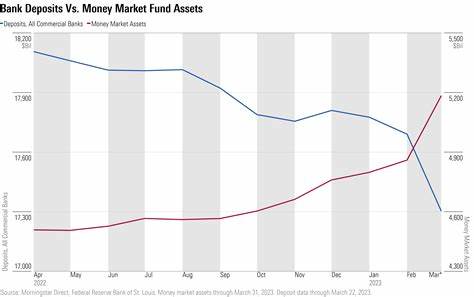

Diese Signale beeinflussen die Kapitalmärkte und somit auch die Hypothekenzinsen unmittelbar. Zudem spielt die Nachfrage nach festverzinslichen Wertpapieren eine wichtige Rolle: Steigt die Nachfrage nach Staatsanleihen, sinken die Renditen und vice versa. Aktuell nimmt die Risikobereitschaft vieler Anleger ab, was zu einem Anstieg der Zinsen führt. Eine weitere entscheidende Rolle spielen die zusätzlichen Kosten und Gebühren, die bei der Refinanzierung von Hypotheken entstehen können. Während Kaufzinsen in der Regel etwas günstiger bleiben, sind Refinanzierungszinsen oft höher, was den Effekt verstärkt, dass viele Eigentümer bestehende Kredite weiterlaufen lassen.

So liegt die durchschnittliche 30-jährige Refinanzierungsrate aktuell bei 7,07 Prozent, während die entsprechend vergleichbare Neubaufinanzierung bei knapp 6,96 Prozent steht. Dies erhöht die Bedeutung einer fundierten Beratung, wenn es um die Entscheidung für eine Refinanzierung geht. Entscheidungen zwischen verschiedenen Kreditlaufzeiten und -arten gewinnen an Bedeutung, um die monatliche Belastung zu steuern. Die 30-jährige Festhypothek ist aufgrund ihrer festen Zinssicherheit nach wie vor beliebt, obwohl sie mit etwas höheren Zinssätzen als kürzere Laufzeiten verbunden ist. Ein 15-jähriger Kredit bietet zwar niedrigere Zinssätze, verlangt aber auch höhere monatliche Raten, was die finanzielle Flexibilität einschränkt.

Ein zunehmender Anteil der Kreditnehmer entscheidet sich zudem für variable Zinssätze, etwa durch sogenannte „Adjustable Rate Mortgages“ (ARMs), bei denen der Zinssatz für eine festgelegte Anfangsphase (beispielsweise fünf oder sieben Jahre) fixiert ist und danach regelmäßig angepasst wird. Dabei bieten 5/1 ARMs derzeit einen durchschnittlichen Zinssatz von 7,61 Prozent, was überraschend hoch ist und oft über dem Niveau langfristiger Festhypotheken liegt. Dies unterstreicht, dass Kreditzinsen nicht nur auf niedrigere Anfangssätze achten sollten, sondern auch die Entwicklungspotenziale über die gesamte Laufzeit im Blick behalten müssen. Die Frage, ob man den momentanen Zeitpunkt zum Kauf einer Immobilie oder zur Refinanzierung nutzen sollte, ist für viele potenzielle Eigenheimbesitzer und Investoren zentral. Die erhöhte Zinserwartung wirkt kurzzeitig als Bremsklotz für die Nachfrage, jedoch sorgt die im Vergleich zu den letzten Jahren erhöhte Immobilienverfügbarkeit für mehr Auswahl und verleiht den Käufern eine bessere Verhandlungsposition.

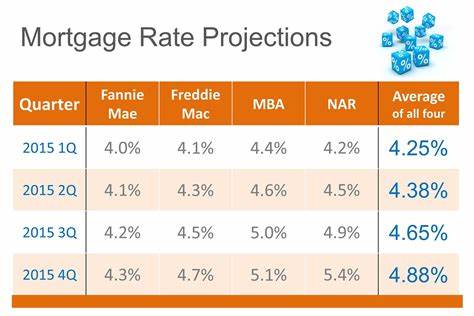

Diese Kombination kann mittel- bis langfristig helfen, das gestiegene Zinsniveau durch Preisnachlässe oder flexible Finanzierungsmodelle auszugleichen. Prognosen für die nähere Zukunft sind jedoch vorsichtig. Laut den Einschätzungen führender Marktexperten und Anleihe-Institute wird mit einer Stabilisierung der Zinsen gerechnet, eventuell mit nur marginalen Steigerungen oder sogar einem leichten Rückgang gegen Ende 2025. Diese Vorhersagen basieren auf der Annahme, dass die Inflation sich weiter abschwächt und die Zentralbanken ihre Strategie entsprechend anpassen. Die Mortgage Bankers Association geht davon aus, dass der 30-jährige Zinssatz im dritten Quartal 2025 bei etwa 6,8 Prozent liegen wird und bis zum Jahresende auf etwa 6,7 Prozent sinken könnte.

Fannie Mae zeigt sich mit Prognosen um 6,3 Prozent im dritten Quartal optimistischer, sieht aber auch nur eine moderate Entspannung der Zinssituation. Trotz des aktuellen Zinsanstiegs bleibt der Immobilienmarkt in vielen Regionen Deutschlands und darüber hinaus robust. Die Nachfrage im Segment der Kapitalanleger, Selbstnutzer und Neubauer hat sich stabilisiert, da attraktive Angebote für Eigenkapital und langfristige Planung das Interesse wachhalten. Für viele lohnt sich daher der Einstieg jetzt, auch wenn kurzfristig mit etwas höheren Kosten zu rechnen ist. Eine sorgfältige Kalkulation der monatlichen Belastungen und die Nutzung von spezialisierten kostenlosen Hypothekenrechnern sind unerlässlich, um individuelle Szenarien transparent zu machen.

Die Bedeutung von Immobilienfinanzierungen im Kontext der persönlichen Gesamtfinanzen gewinnt ebenfalls an Gewicht. Die Zinsentwicklung beeinflusst maßgeblich die individuelle Haushaltsplanung sowie Möglichkeiten zur Vermögensbildung und Altersvorsorge. Die Entscheidung für eine bestimmte Kreditform sollte daher nicht nur aufgrund der aktuellen Zinssätze fallen, sondern auch langfristige Aspekte wie Karriereplanung, Familienentwicklung und Liquiditätsreserven berücksichtigen. Zusammenfassend lässt sich sagen, dass die Hypotheken- und Refinanzierungszinsen am 23. Mai 2025 einen Aufwärtstrend zeigen, der jedoch mit historisch moderaten Niveaus einhergeht.

Die Auswahl an Finanzierungsprodukten ist vielfältig, allerdings erfordert die Wahl des passenden Kreditmodells eine genaue Analyse persönlicher Umstände und Marktbedingungen. Für viele Immobilieninteressenten kann die derzeitige Marktsituation eine Chance darstellen, sofern sie sich rechtzeitig ausführlich informieren und flexibel bleiben. Experten empfehlen, die Zinsentwicklung aufmerksam zu verfolgen und einige wichtige Punkte zu beachten: Zinssicherung bei Festhypotheken, mögliche Vorteile von kürzeren Laufzeiten für Zinssenkungen, Chancen und Risiken von variablen Zinssätzen sowie das Abwägen von Kauf- oder Refinanzierungszeitpunkten im Kontext individueller Lebensplanung. Damit wird der Hypothekenmarkt nicht nur zu einer Herausforderung, sondern auch zu einer Gelegenheit, die eigenen Finanzziele abzusichern und nachhaltigen Vermögensaufbau zu fördern. Während sich die Immobilienmärkte weltweit und auch in Deutschland den wachsenden Zinsen anpassen, bleibt es für Verbraucher ratsam, sich frühzeitig mit professionellen Hypothekenberatern und Finanzexperten auszutauschen.