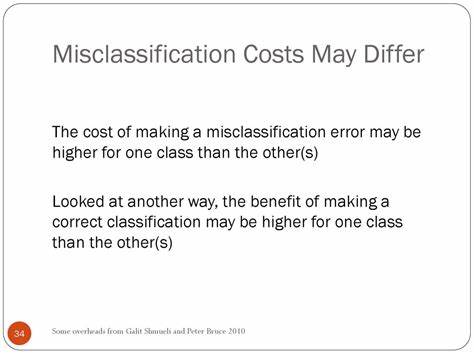

In der heutigen wettbewerbsorientierten Geschäftswelt spielt die Genauigkeit von Entscheidungsprozessen eine entscheidende Rolle. Ein besonders sensibles Thema ist dabei die Fehlklassifikation – also die falsche Zuordnung oder Fehlentscheidung – wenn es darum geht, Risiko, Qualität oder Eignung einzuschätzen. Besonders auffällig wird die Problematik, wenn die Kosten für eine Fehlklassifikation den Kunden stärker belasten als das Unternehmen selbst. Dies eröffnet sowohl Herausforderungen als auch neue Chancen für Unternehmen und Kunden gleichermaßen. Ein typisches Beispiel findet sich in der Kreditvergabe bei Banken.

Hier analysieren Banken die Bonität ihrer Kunden, um die Entscheidung über eine Kreditvergabe zu treffen. Fehler können in zwei Richtungen auftreten: Einerseits können risikoreiche Kreditnehmer fälschlicherweise als kreditwürdig eingestuft werden, andererseits kann es passieren, dass kreditwürdige Antragsteller abgelehnt werden. Während die Kosten für die Bank bei der Ablehnung eines potenziell guten Kunden meist überschaubar sind, sind die Konsequenzen für diesen Kunden oft erheblich. Eine verweigerte Kreditzusage kann die Realisierung von Träumen, Investitionen oder wichtigen Anschaffungen verhindern und damit großen persönlichen Schaden verursachen. Die herkömmliche Herangehensweise von Banken zielt auf eine Minimierung der Gesamtfehlerrate ab, allerdings gewichten sie oft die Kosten der Fehlentscheidungen aus Unternehmenssicht und nicht aus Kundensicht.

Dies führt dazu, dass beispielsweise viele legitime Kreditanträge abgelehnt werden, um das Ausfallrisiko zu reduzieren. Für Kunden hat dies zur Folge, dass sie häufig ablehnende Entscheidungen erhalten, obwohl sie eigentlich kreditwürdig sind. Der so entstehende soziale und wirtschaftliche Schaden wird dabei kaum berücksichtigt. Interessanterweise sind Kunden häufig bereit, für genauere und fairere Entscheidungsprozesse zu zahlen. Dies kann zum Beispiel durch eine Gebühr für eine manuelle Überprüfung oder zusätzliche Prüfungsstufen erfolgen, die einen genaueren und personalisierteren Blick auf die Kreditwürdigkeit erlauben.

Dennoch nutzen viele Banken dieses Potenzial nicht aus. Die Kostenstruktur und die Prozessgestaltung sind häufig noch nicht darauf ausgelegt, um solche kundenorientierten Dienstleistungen anzubieten oder zu monetarisieren. Der Grund dafür liegt oft in veralteten Modellannahmen und der Verteilung der Fehlerrisiken. Viele Modelle im Kreditwesen beruhen auf statistischen Verfahren, die die Gesamtfehlerrate minimieren wollen, ohne dabei unterschiedliche Kosten für verschiedene Fehlertypen einzubeziehen. Dabei könnte es gerade mit einem differenzierten Kostenansatz möglich sein, kundenfreundlichere und dennoch wirtschaftlich sinnvolle Entscheidungen zu treffen.

Dies erfordert jedoch stärkere Individualisierung, bessere Datennutzung und segmentierte Risikomodelle. Über die Kreditvergabe hinaus lässt sich die Thematik auf viele weitere Branchen übertragen. In der Versicherung, im Gesundheitswesen oder im Kundenservice können Fehlentscheidungen zu erheblichen Belastungen für Kunden führen, während die Kosten für das Unternehmen vergleichsweise gering sind. Ein Beispiel sind Versicherungsansprüche, die abgelehnt werden, weil automatisierte Systeme bestimmte Kriterien nicht erfüllen sehen. Für den Kunden kann dies finanzielle Engpässe bedeuten oder sogar gesundheitliche Risiken mit sich bringen.

Die zunehmende Automatisierung und der Einsatz Künstlicher Intelligenz (KI) vergrößert einerseits die Effizienz von Entscheidungsprozessen, andererseits verstärkt sie das Problem der Fehlklassifikationen, wenn die Systeme falsch eingestellt sind oder nicht genügend menschliches Eingreifen möglich ist. Deshalb wird die Kombination aus automatisierter Entscheidungsfindung und menschlicher Prüfung zu einem wichtigen Erfolgsfaktor. Solche semi-automatisierten Verfahren erlauben es, Kunden individuell zu behandeln, wenn erhöhte Risiken oder Besonderheiten vorliegen. Zudem verändert sich die Wahrnehmung von Kunden hinsichtlich der Fairness von Entscheidungen. Kunden erwarten heute, dass ihre individuellen Lebens- und Finanzumstände berücksichtigt werden und nicht nur pauschale, rein datenbasierte Bewertungen greifen.

Das wiederum kann eine stärkere Bereitschaft erzeugen, für verbesserte und maßgeschneiderte Serviceleistungen zu zahlen. Unternehmen, die diese Bereitschaft erkennen und in ihre Geschäftsmodelle integrieren, können Wettbewerbsvorteile erzielen. Ein weiterer Aspekt ist die Transparenz in Entscheidungsprozessen. Wenn Kunden nachvollziehen können, warum eine Entscheidung getroffen wird und welche Kriterien einfließen, kann das Verständnis und die Akzeptanz erhöht werden. Das wiederum senkt die Anzahl von Widersprüchen oder Beschwerden.

Transparenz kann dabei auch zeigen, wo Fehlklassifikationen entstehen und wie diese minimiert werden können. Um die Kosten von Fehlklassifikationen kundengerecht zu reduzieren, sind Innovationen in der Datenanalyse, im Risikomanagement und im Kundenkontakt nötig. Die Kombination von Machine Learning, verbesserten Datenquellen und einer stärkeren Kundenorientierung ermöglicht es, differenzierte Modelle zu entwickeln, die die individuellen Kosten von Fehlentscheidungen berücksichtigen. Schließlich eröffnet die Diskussion um die Kosten der Fehlklassifikation neue Perspektiven auf das Zusammenspiel von Vertrauen, Innovation und Geschäftserfolg. Unternehmen, die das Wohl ihrer Kunden mit in den Mittelpunkt stellen, können nachhaltiger agieren und langfristig von stabileren Kundenbeziehungen profitieren.

![The Design of Everyday Things (1987) [video]](/images/56E4860E-2E7A-4446-85D1-076B5BACEF5E)