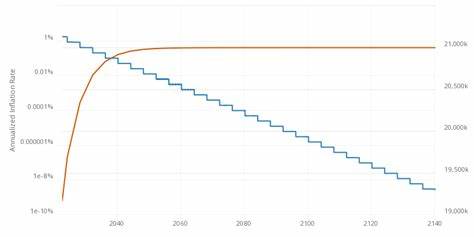

Bitcoin, die Kryptowährung mit der weltweit größten Bekanntheit, steht im Jahr 2025 erneut im Mittelpunkt fundamentaler Veränderungen im Bereich Angebot und Nachfrage. Das kleine Gesamtangebot von 21 Millionen Coins, von denen bereits rund 19,7 Millionen abgebaut wurden, prägt das Marktgeschehen maßgeblich. Gleichzeitig häufen sich signifikante Indikatoren, die auf eine immer stärker werdende Knappheit und eine zunehmende Konzentration des Angebots hinweisen. Die aktuelle Dynamik im Bitcoin-Angebot spiegelt sich in institutionellen Großkäufen, einem sinkenden Angebot auf Börsen und einer steigenden Illiquidität wider. Diese Faktoren beeinflussen nicht nur Preisbewegungen, sondern auch das Handelsverhalten von Privat- und Vermögensverwaltern weltweit.

In den letzten Monaten haben sich Großinvestoren wie MicroStrategy mit ihrem Kauf von über 1 Prozent der Gesamtmenge an Bitcoin in nur sieben Monaten hervorgetan. Diese Ansammlung von knapp 7.390 Bitcoins im Mai 2025 bei Preisen um die 103.000 US-Dollar pro Stück unterstreicht die wachsende institutionelle Nachfrage. MicroStrategys Aktionen sind dabei nicht nur ein individueller Indikator, sondern weisen auf einen sich verstärkenden Trend großvolumiger Ansammlungen hin, der die verfügbare Liquidität auf den Märkten erheblich vermindert.

Solche Käufe tragen zur Reduktion der handelbaren Coins bei und können auf kurze Sicht eine Verknappung bewirken, was wiederum größere Preisausschläge und Volatilität fördert. Trader und Analysten empfehlen daher, institutionelle Bewegungen eng zu verfolgen, da diese den Takt auf dem gesamten Kryptomarkt vorgeben. Parallel zu den Käufen institutioneller Akteure zeigt sich in den On-Chain-Daten von Glassnode eine alarmierende Illiquidität des Bitcoin-Bestands. Mit über 71 Prozent der insgesamt vorhandenen Münzen, die derzeit als illiquide eingestuft werden, ist der Markt mehr denn je geprägt von einer Haltung, die auf langfristiges Halten (HODL) anstatt auf kurzfristiges Verkaufen setzt. Diese Entwicklung senkt die verfügbare Versorgung auf Börsen zusätzlich ab und reduziert die Menge an Bitcoins, die kurzfristig für den Handel erhältlich sind.

Das bedeutet, dass selbst geringfügige Nachfragesteigerungen zu größeren Preisschwankungen führen können, da eine geringe Angebotsmenge der Nachfrage gegenübersteht. Daher sind valide On-Chain-Analysen sowie das Verständnis von Liquiditätsverteilungen maßgeblich, um das Marktgeschehen korrekt zu interpretieren und darauf abgestimmte Handelsstrategien zu entwickeln. Darüber hinaus verschärft sich laut Schätzungen die tatsächliche Angebotsverknappung durch den Verlust von Bitcoins. Etwa drei bis vier Millionen Coins gelten als dauerhaft verloren, was die effektive Umlaufmenge auf circa 15,5 Millionen Stück reduziert. Vor diesem Hintergrund ist es umso bedeutsamer, dass einzelne Käufer oder Staaten, wie zum Beispiel die USA, mit einem Erwerb von sechs bis sieben Prozent des zirkulierenden Angebots, einen Nachfrageanteil von 20 bis 25 Prozent am tatsächlich verfügbaren Inventar absorbieren könnten.

Dieses Szenario einer Nachfrageüberhöhung auf begrenztes Angebot erzeugt einen markanten Schock im Markt und verstärkt die Preisdynamik erheblich. Solche Angebotsengpässe gelten als wichtiger Treiber für bullische Marktbewegungen, während Beobachter auch die Gefahr angepasster Volatilität im Blick behalten sollten. Nicht nur institutionelle Investoren reagieren auf die fundamentalen Knappheitsfaktoren von Bitcoin, sondern auch private Anleger. Weltweit steigt das Interesse an Bitcoin als Wertaufbewahrungsinstrument, vor allem im Vergleich zu traditionellen Assets wie Gold. Während die Goldproduktion weiterhin ansteigt, entwickelt sich Bitcoin durch seine programmierte Knappheit genau entgegengesetzt – das Angebot nimmt faktisch ab, beziehungsweise wächst nur marginal mit der halbierungsbedingtenZunahme neuer Coins.

Dies macht Bitcoin besonders für Trader attraktiv, die von einer steigenden Nachfrage bei gleichzeitig sinkendem Angebot profitieren möchten. Die zuletzt festgestellten Tiefstände der Bitcoin-Vorräte auf Kryptowährungsbörsen sind ein weiteres Indiz für die veränderte Marktstruktur. Mit nur noch 14 Prozent des gesamten Bitcoin-Saldos auf Exchange-Plattformen ist die gering verfügbare Menge an Coins ein historischer Tiefpunkt. Dieser Umstand signalisiert eine ausgeprägte Präferenz vieler Anleger, ihre Bestände aus dem aktiven Handel herauszuziehen und langfristig zu sichern. Ein direkter Effekt davon ist die Verringerung des kurzfristig antizipierten Angebots, was die Kaufkraft der aktiven Trader erhöht und mögliche Preisspitzen begünstigt.

Neben MicroStrategy hat auch BlackRock mit seinem iShares Bitcoin Trust ETF signifikante Käufe mit über 41.000 Bitcoin innerhalb kurzer Zeitvolumina verzeichnet. Die aggregierten Bestände des Unternehmens haben sich damit auf über 600.000 Bitcoin belaufen, wohingegen solch starke akkumulierende Finanzakteure eine sichtbare institutionelle Nachfrage widerspiegeln und wichtige Indikatoren für potenzielle Preisanstiege sind. Die ETF-Investitionen sind gleichermaßen Treiber für eine gesteigerte Marktakzeptanz und für eine Stabilisierung der Volatilität, da größere Kapitalpools den Markt abfedern können.

Michael Saylor, ein prominenter Bitcoin-Befürworter, warnt parallel davor, dass der sogenannte „digitale Goldrausch“ mit dem Jahr 2035 sein Ende finden könnte, wenn das Angebot vollständig ausgeschöpft sein wird. Die verbleibende Zeit bis zu diesem Szenario vermittelt eine entscheidende Dringlichkeit für Strategien, die auf langfristiges Akkumulieren setzen. Die systembedingte Begrenzung auf 21 Millionen Coins bleibt einer der Hauptfaktoren für die Wertentwicklung und dürfte verstärktes Interesse von Investoren in den kommenden Jahren hervorrufen. Die Aktivitäten und Positionierungen der sogenannten Bitcoin-Wale, also großer Anleger und Wallet-Besitzer, verstärken dieses Bild weiter. Laut Santiment besitzen Wale mittlerweile über zwei Drittel der verfügbaren Bitcoins.

Diese große Marktbeherrschung durch wenige Akteure kann Liquiditätsengpässe verursachen, die wiederum zu stärkeren Schwankungen führen. Trader, die das Verhalten der Wale analysieren und deren Ein- und Ausstiegsbewegungen prognostizieren, können Marktbewegungen häufig besser einschätzen und von bevorstehenden Trends profitieren. Rund um die aktuellen Supply-Trends beobachtet der Markt auch, wie der Vergleich zwischen Bitcoin und Gold neue Bewertungen erfährt. Während Bitcoin mit staatlich regulierten und algorithmisch begrenzten Mengen punktet, ist Gold weiterhin von Fördermengen und geopolitischen Faktoren abhängig. Dies verschiebt die Wahrnehmung von Anlegern zugunsten der Kryptowährung, insbesondere in volatilen wirtschaftlichen Umfeldern oder bei steigender Inflation.

Die limitierten Mengen von Bitcoin machen die digitale Währung für Anleger zunehmend attraktiv, die nach Absicherung und Wertsteigerung suchen. Ein weiterer spannender Aspekt ist der Trend der Bitcoin-Nachfrage im Vergleich zu alternativen Kryptowährungen. Während etwa Ethereum aktuell einen Anstieg der Nachfrage verzeichnet, der auf potenzielle „Altcoin-Saisons“ hinweist, bleibt Bitcoin durch seine ständige Angebotsverknappung und steigende Institutionalisierung das unumstrittene Leitobjekt für langfristige Investitionen. Die unterschiedliche Entwicklung beider Assets spiegelt sich auch notwendig in Trading- und Risikomanagementstrategien wider, wobei Bitcoin als Wertaufbewahrer und Ethereum eher als dynamischer Marktteilnehmer fungiert. Zusätzlich signalisieren aktuelle Analysen Hinweise auf kurzfristige Phasen, in denen das Angebot an Bitcoin die Nachfrage vorübergehend übersteigen könnte.

Diese Momente können zu Kurskorrekturen führen, die von versierten Tradern genutzt werden, um Positionen bei günstigeren Preisen aufzubauen. Das Verständnis dieser temporären Ungleichgewichte ist entscheidend, um volatile Marktphasen erfolgreich zu meistern und sich für nachfolgende Aufwärtsbewegungen zu positionieren. Auf politischer Ebene hat die Gründung von Bitcoin-Reserveplänen durch staatliche Akteure, wie zum Beispiel die kürzlich bekannt gewordene Executive Order in den USA zur Etablierung einer Strategischen Bitcoin-Reserve, das Interesse an Bitcoin als strategischem Wirtschaftsgut beflügelt. Solche Maßnahmen unterstreichen die zunehmende Bedeutung von Bitcoin nicht nur als Anlageklasse, sondern auch als geopolitisches Asset, das in Zukunft weitere Nachfrageimpulse liefern wird. Insgesamt betrachtet steht die Bitcoin-Landschaft im Jahr 2025 vor diversifizierten und komplexen Entwicklungen, deren zentrale Triebfeder das begrenzte Angebot ist.

Die Kombination aus institutioneller Akkumulation, sinkender Liquidität an Börsen, wachsender Illiquidität und global steigender Nachfrage prägt das Marktgeschehen entscheidend. Für Trader und Investoren bedeutet dies, dass eine fundierte Analyse der Angebots- und Nachfragedynamik unerlässlich ist, um optimale Handelsentscheidungen treffen zu können. Gleichzeitig macht die historische Knappheit von Bitcoin die Kryptowährung zu einem langfristig vielversprechenden Asset mit Potenzial für nachhaltige Wertsteigerungen in einem zunehmend digitalisierten Finanzsystem.