Die jüngste Wiederbelebung der Rohstoffmärkte sorgt für eine verstärkte Nachfrage nach Öl- und Gold-ETFs, die als effektive Mittel zur Portfoliodiversifikation und Risikominderung gelten. Nach einer Phase stark steigender US-Aktienmärkte richtet sich der Fokus vieler Anleger wieder stärker auf physische Rohstoffe, deren Wertentwicklung in unsicheren wirtschaftlichen Zeiten oft stabiler erscheint als die von Aktien. Rohstoffe wie Öl und Gold haben sich historisch als zuverlässige Absicherung gegen Inflation und wirtschaftliche Schwankungen erwiesen, was sie für Investoren, die in einer von Unsicherheiten geprägten globalen Landschaft agieren, besonders attraktiv macht. In den vergangenen Wochen konnten die größten Öl- und Gold-ETFs signifikante Kurssteigerungen verzeichnen. Während der Vereinigte Staaten Öl Fund LP (USO) um rund fünf Prozent zulegte, verbuchte der SPDR Gold Shares ETF (GLD) einen Anstieg von etwa vier Prozent.

Diese Entwicklung erfolgte parallel zu einem Rückgang der Aktienkurse, gemessen am Vanguard S&P 500 ETF (VOO), der während desselben Zeitraums einen leichten Rückgang erlitt. Die Divergenz zwischen den Rohstoffmärkten und den Aktienmärkten verdeutlicht die von Anlegern gewählte Strategie, Risiken zu streuen und sich gegen mögliche Marktkorrekturen abzusichern. Ein wesentlicher Faktor für die Attraktivität von Öl-ETFs ist der aktuelle Preisverfall bei Rohöl, das sich nahe eines Vierjahrestiefs bewegt. Diese Bewertungsniveaus locken Schnäppchenjäger an, die auf eine Erholung der Ölpreise hoffen, insbesondere wenn geopolitische Spannungen oder Angebotsengpässe die Lieferung beeinträchtigen könnten. Angesichts des zunehmenden politischen Gegenwinds, insbesondere im Hinblick auf Handelskonflikte und sm globale Unsicherheit, erscheint ein Wiederanstieg der Nachfrage nach Öl als wahrscheinlich.

Gleichzeitig sorgen die anhaltenden Unsicherheiten bei der Fertigstellung von Infrastrukturprojekten und die steigenden Produktionskosten für eine begrenzte Angebotsausweitung, was den Ölpreis in einer potenziellen Erholungsphase stützt. Gold hingegen bleibt traditionell ein sicherer Hafen in Krisenzeiten und bei erhöhter Inflation. Nach einem Rücksetzer von den Höchstständen des Jahres 2025 bietet Gold eine günstige Einstiegsgelegenheit für Langfristinvestoren, die sich vor Währungsentwertungen und Zinsschwankungen schützen möchten. Die Komplexität des gegenwärtigen Zinsumfelds, bei dem die US-Notenbank Federal Reserve angesichts schwächerer Arbeitsmarktdaten möglicherweise ihre Zinspolitik überdenkt und eventuell Leitzinssenkungen ins Auge fasst, verstärkt den Reiz von physischem Gold und entsprechenden ETFs. Die Erwartungen an eine zunehmend expansive Geldpolitik stützen den Goldpreis als Inflationsschutz und Kapitalanlage.

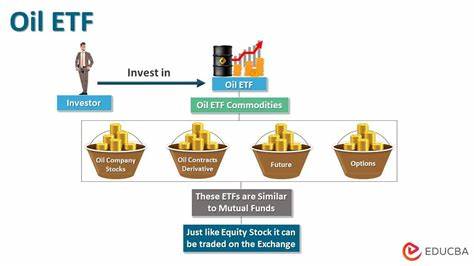

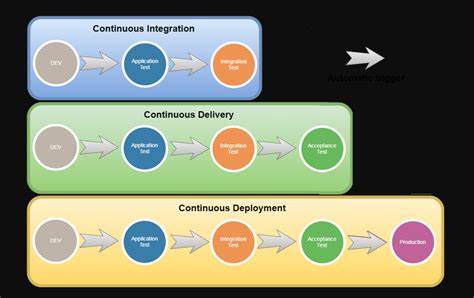

Marktdynamiken werden unter anderem von der aggressiven Handelspolitik der Trump-Administration beeinflusst. Durch eine Reihe von weitreichenden Zollerhöhungen und Handelsrestriktionen entsteht in vielen Wirtschaftsbereichen Unsicherheit, die sich auf Lieferketten und Importkosten auswirkt. Dieses Umfeld fördert die Nachfrage nach alternativen Anlageklassen, wie Rohstoffen, die weniger sensibel auf politische Eingriffe reagieren und als Puffer gegen wirtschaftliche Turbulenzen fungieren können. Die Bedeutung von Rohstoff-ETFs wächst somit als strategisches Instrument für Anleger, die ihr Portfolio gegen Schwankungen diversifizieren möchten, ohne direkten Handel mit physischen Rohstoffen oder Rohstoff-Futures zu betreiben. ETFs bieten dabei Vorteile wie Liquidität, Transparenz und geringere Transaktionskosten im Vergleich zu traditionellen Rohstoffinvestitionen.

Die Entwicklung der letzten Tage belegt, dass Investoren vermehrt auf diese Anlageklasse setzen, um sich breiter aufzustellen und auf mögliche wirtschaftliche Turbulenzen vorbereitet zu sein. Die Kombination aus geopolitischen Risiken, Unsicherheiten im Welthandel und der weiterhin hohen Inflation lässt darauf schließen, dass Öl- und Gold-ETFs auch in den kommenden Monaten eine zentrale Rolle in Anlagestrategien spielen werden. Während Öl als Rohstoff eng mit der globalen Wirtschaftsentwicklung sowie geopolitischen Faktoren verbunden ist, behält Gold seinen Status als sicherer Hafen und Inflationsschutz. Anleger, die diese beiden Rohstoffklassen in ihre Portfolios integrieren, können so von deren unterschiedlichen Eigenschaften profitieren – Öl als gewinnorientierte Spekulation auf eine Markterholung und Gold als stabilisierendes Element in turbulenten Zeiten. Insbesondere für Value-Investoren und risikobewusste Marktteilnehmer stellen ETFs auf Öl und Gold ein wirkungsvolles Mittel dar, Risiken zu minimieren und potenzielle Chancen zu nutzen.

Während Aktienmärkte korrektionsempfindlich bleiben, bieten Rohstoffe eine Chance, Verlusten entgegenzuwirken und das Gesamtportfolio widerstandsfähiger zu machen. Diverse Studien belegen die positive Auswirkung von Rohstoffinvestments in inflationsgeprägten und volatilen Marktphasen. Der Ausbau der Rohstoff-ETF-Branche geht einher mit einem gesteigerten Interesse institutioneller und privater Anleger an passiven Investitionsstrategien, die auf Kosteneffizienz und breite Marktteilhabe setzen. Die kontinuierliche Innovation in diesem Segment, unter anderem durch neue Produkte und verbesserte Indexierungsverfahren, trägt ebenfalls zur Popularität von Öl- und Gold-ETFs bei. Zukünftige regulatorische Rahmenbedingungen und Markttrends werden maßgeblich beeinflussen, wie sich dieses Segment weiterentwickelt.

Fazit: Die anhaltende Wiederbelebung der Öl- und Goldmärkte spricht für ein wachsendes Bewusstsein der Anleger für die Bedeutung von Rohstoffinvestments als Sicherheitsnetz über Aktien hinaus. Unabhängig von kurzfristigen Marktschwankungen scheint die strategische Integration von Rohstoff-ETFs ein sinnvoller Ansatz zu sein, um die Herausforderungen eines komplexen und sich ständig wandelnden Finanzumfelds zu meistern. Weiterhin werden Öl und Gold als Eckpfeiler einer durchdachten Anlagestrategie klare Positionen im Portfolio einnehmen und Anlegern helfen, Chancen zu nutzen und Risiken zu steuern.