Warren Buffett, der legendäre Investor aus Omaha, ist für seine unfehlbare Investitionsstrategie und sein tiefes Verständnis von Märkten weltweit bekannt. Mit einem geschätzten Vermögen von etwa 158 Milliarden US-Dollar hat er sich über Jahrzehnte hinweg als einer der einflussreichsten und erfolgreichsten Anleger etabliert. Seine Methode basiert auf langfristigen Investments in Unternehmen mit soliden Fundamentaldaten, einem stabilen Geschäftsmodell und einer nachweisbaren Gewinnkraft. Doch nicht jede Branche erweckt sein Interesse, und einige Industriezweige werden von ihm konsequent gemieden. Ein Blick auf diese vier Branchen kann Anlegern wertvolle Erkenntnisse liefern, wie man Risiken vermeidet und sein Kapital sinnvoll einsetzt.

Eine der bekanntesten Branchen, in die Warren Buffett nicht investiert, ist der Bereich der neuen Technologien. Trotz des enormen Booms und des Potentials in diesem Sektor bleibt Buffett skeptisch gegenüber aufkommenden Technologien und digitalen Innovationen. Besonders kritisch sieht er Kryptowährungen wie Bitcoin. Er bezeichnete Bitcoin öffentlich als eine „Fata Morgana“, eine Illusion ohne inneren Wert, die keinen produktiven Output generiert. Für Buffett steht hierbei die hohe Volatilität und Unsicherheit im Vordergrund, die es schwierig macht, den tatsächlichen Wert oder den zukünftigen Ertrag vorherzusagen.

Interessanterweise ist Berkshire Hathaway, Buffett's Investmentgesellschaft, dennoch mit einer Beteiligung an Nu Holdings aktiv, einem brasilianischen Digitalbank-Unternehmen, das auch Kryptowährungsangebote umfasst. Dennoch bleibt klar, dass Buffett unmittelbar keine direkte Investition in das volatile Asset Bitcoin oder ähnliche virtuelle Währungen tätigt. Seine Strategie setzt vielmehr auf langfristige Wertanlagen mit verlässlichen Cashflows. Der zweite Sektor, der nicht in Buffetts Portfolio vertreten ist, betrifft die Edelmetalle, insbesondere Gold. Obwohl Gold seit jeher als sicherer Hafen und Inflationsschutz gilt, sieht Buffett darin keine attraktive Investitionsmöglichkeit.

Er bezeichnet Investments in Gold als Spekulation, nicht als echte Kapitalanlage, weil das Edelmetall selbst keine Rendite generiert, sondern lediglich einen Wert speichert. Nach seiner Ansicht profitieren Anleger mehr, wenn sie ihr Geld in produktive Assets wie Unternehmen investieren, die durch Dividenden oder Wachstumserträge einen substantiellen Mehrwert schaffen. Ein kurzer Ausflug Buffets in den Bereich der Goldminenunternehmen 2020 war ein Ausnahmefall, der schnell wieder rückgängig gemacht wurde, was die skeptische Haltung unterstreicht. Anleger sollten verstehen, dass Gold zwar physisch greifbar ist und in Krisenzeiten als stabiler Wert gilt, es jedoch als reine Wertaufbewahrung ohne laufende Erträge gilt, was Investoren wie Buffett an langfristiger Attraktivität fehlt. Eine dritte Branche, die sich ebenfalls nicht dauerhaft in Buffetts Fokus befindet, ist die Luftfahrtindustrie.

In der Vergangenheit kaufte Berkshire Hathaway bedeutende Aktienpakete von großen US-Fluggesellschaften wie Delta, American Airlines, United Airlines und Southwest. Dies geschah, als der Sektor relativ stabile Einnahmen und eine vielversprechende Erholung nach einer Krise erlebte. Jedoch verkaufte Buffett seine Anteile im Jahr 2020, wohl wissend, dass die globale Pandemie die Luftfahrtbranche hart getroffen hatte und ihre Zukunft wirtschaftlichen Unsicherheiten unterlag. Die relativ schwache Gewinnmarge, die hohe Verschuldung und die anfällige Struktur dieser Industrie sind Gründe, warum Buffett langfristig auf Beteiligungen an Fluggesellschaften verzichtet. Sein Grundprinzip, nur in Unternehmen zu investieren, die nachhaltige Wettbewerbsvorteile bieten, lässt wenig Spielraum für volatile und kapitalintensive Branchen wie die Luftfahrt.

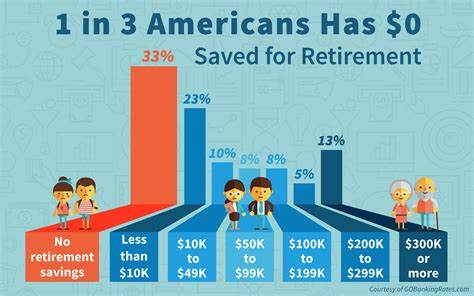

Die vierte Branche, die Warren Buffett meidet, ist weniger deutlich im Artikel erwähnt, doch lässt sich aus seiner allgemeinen Strategie ableiten, dass Sektoren mit hohen Risiken, unklarem Geschäftsmodell oder unvorhersehbaren Erträgen ebenfalls zu seinem Verzicht führen. Neue Start-ups oder junge Unternehmen ohne nachweisbare Profitabilität werden ebenfalls gemieden, da Buffett auf das Prinzip des wirtschaftlichen Burggrabens setzt: Unternehmen müssen einen Schutz vor Konkurrenz und nachhaltige Gewinne nachweisen. Diese Haltung schließt es aus, unklare oder experimentelle Branchen und Märkte bedingungslos zu unterstützen. Was können Anleger aus diesen Erkenntnissen lernen? Die Vermeidung bestimmter Sektoren durch einen der erfolgreichsten Investoren aller Zeiten zeigt, wie wichtig es ist, bei Investments auf Sicherheit, Berechenbarkeit und solide Geschäftsmodelle zu setzen. Buffett verlässt sich auf tiefgehende Analysen und bevorzugt Unternehmen, die er versteht und deren Zukunftserfolg er mit hoher Wahrscheinlichkeit einschätzen kann.

Für Anleger bedeutet dies, Emotionen und kurzfristigen Trends zu widerstehen und stattdessen den Fokus auf nachhaltige Werte und risikoarme Branchen zu legen. Der Blick auf neue Technologien oder spekulative Anlagen mag verführerisch sein, bietet aber oft nur kurzfristige Chancen und erhöht die Gefahr für Verluste. Buffett hat diese Fehler nie begangen und hält weiter an bewährten Prinzipien fest, die sich auch in Zeiten großer Marktveränderungen bewährt haben. Auch Gold als reine Aufbewahrungsform zeigt gegenüber produktiven Anlagen eine begrenzte Attraktivität, vor allem auf lange Sicht. Die Investitionsstrategien sollten daher darauf abzielen, nicht nur Werte zu speichern, sondern diese aktiv zu mehren.

In Bezug auf die Luftfahrt verdeutlicht Buffetts Verhalten, wie wichtig es ist, das wirtschaftliche Umfeld und brancheninterne Risiken zu berücksichtigen. Ein stark zyklischer und kapitalintensiver Sektor mit unsicheren Aussichten bietet nicht immer die besten Voraussetzungen für langfristige Investments. Stattdessen empfiehlt es sich, Unternehmen mit stabilen Erträgen, starkem Management und nachhaltigem Wettbewerbsvorteil zu bevorzugen. Abschließend lässt sich sagen, dass Warren Buffetts Ablehnung bestimmter Branchen eine klare Botschaft für Anleger bereithält: Der Schlüssel zum Erfolg liegt in der Auswahl von Unternehmen mit dauerhaftem Wert, robusten Geschäftsmodellen und Vorhersehbarkeit. Anleger, die diesem Prinzip folgen, minimieren Risiken und erhöhen die Chancen auf konstantes Wachstum und attraktive Renditen.

Während technologische Innovationen und spekulative Märkte ihre Faszination behalten, sollte bei der Vermögensplanung und Portfoliozusammenstellung die Weisheit von Buffett als Orientierung dienen, das Geld dort anzulegen, wo es sinnvoll und nachhaltig arbeiten kann.