Die Finanzbranche befindet sich im stetigen Wandel, insbesondere im Bereich der Kreditvergabe. Immer mehr Banken und Finanzinstitute setzen auf digitale Technologien, um ihre Prozesse zu optimieren, Risiken besser einzuschätzen und Kundenerfahrungen zu verbessern. In diesem Umfeld ist die kürzlich bekannt gegebene Partnerschaft zwischen Experian, einem der weltweit führenden Anbieter von Kreditinformationen, und Plaid, einem führenden Anbieter von Finanzdaten-APIs, von großer Bedeutung. Diese Zusammenarbeit zielt darauf ab, die Kreditvergabe durch präzisere und schnellere Entscheidungsfindung zu revolutionieren. Experian hat sich als Anbieter umfassender Bonitätsinformationen und Datenanalysen fest etabliert.

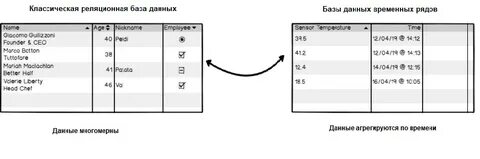

Mit jahrzehntelanger Erfahrung unterstützt das Unternehmen Banken und andere Kreditgeber dabei, Risiken zu bewerten und Kreditentscheidungen fundierter zu treffen. Plaid hingegen ermöglicht den sicheren Zugriff auf Bankkontodaten der Nutzer über innovative APIs. Durch die Integration verschiedener Finanzdatenquellen bietet Plaid eine transparente Übersicht über das tatsächliche Finanzverhalten eines Kreditnehmers. Die Verbindung dieser beiden Unternehmen schafft eine Kombination aus traditioneller Bonitätsbewertung und Echtzeit-Finanzdaten, die gemeinsam das Potenzial bieten, Kreditentscheidungen deutlich präziser zu gestalten. Banken können nun nicht nur auf historische Kreditdaten zurückgreifen, sondern zusätzlich aktuelle Einnahmen, Ausgaben und Kontobewegungen analysieren.

Dies ermöglicht nicht nur eine genauere Einschätzung der Kreditwürdigkeit, sondern auch die Entdeckung von unerkannter Bonität besonders bei Kunden mit weniger Kreditgeschichte. Ein wesentlicher Vorteil der Partnerschaft liegt in der Effizienzsteigerung des Kreditprozesses. Durch die Automatisierung und Integration von Daten müssen Kreditprüfer nicht mehr auf manuelle Dokumenteneinreichungen warten oder nur auf abstrakte Kredit-Scores bauen. Die Kombination der Daten von Experian und der Echtzeittransparenz von Plaid beschleunigt den Prozess erheblich, was für Banken und Kunden gleichermaßen von Vorteil ist. Kunden profitieren von schnelleren Kreditentscheidungen und einer höheren Chance auf Kreditgenehmigung, selbst wenn sie zuvor als finanziell schwer einschätzbar galten.

Datensicherheit und Datenschutz sind bei der Zusammenarbeit besonders wichtig. Beide Unternehmen verfügen über strenge Sicherheitsprotokolle und halten sich an gesetzliche Vorschriften zum Umgang mit sensiblen Finanzdaten. Die Einwilligung der Kunden steht stets im Mittelpunkt, sodass die Daten nur verwendet werden, wenn dies ausdrücklich genehmigt wurde. Dies stärkt das Vertrauen der Nutzer und öffnet die Tür für weitere Innovationen im Bereich der digitalen Kreditvergabe. Darüber hinaus trägt die Partnerschaft zu einer inklusiveren Finanzwelt bei.

Viele potenzielle Kreditnehmer fallen aufgrund unzureichender Kreditdaten aus bisherigen Systemen heraus, obwohl sie über eine stabile finanzielle Situation verfügen. Durch das Einbeziehen zusätzlicher Wachstumsdaten, wie Kontobewegungen und Ausgabeverhalten, können Banken auch solchen Kunden Kredite ermöglichen, die bisher abgelehnt wurden. Dies stärkt nicht nur das Geschäft der Banken, sondern auch die finanzielle Integration großer Bevölkerungsgruppen. Die Kooperation eröffnet zudem Möglichkeiten für neue, maßgeschneiderte Kreditprodukte. Mit verbesserten Datenanalysen können Banken Risikoprofile feiner segmentieren und spezielle Kreditmodelle entwickeln, die auf die individuellen Bedürfnisse der Kunden abgestimmt sind.

Dies kann zu wettbewerbsfähigeren Angeboten und einer besseren Kundenzufriedenheit führen. Im Kontext der Digitalisierung der Finanzwelt zeigt diese Partnerschaft exemplarisch, wie traditionelle Finanzdienstleister und innovative Technologieunternehmen zusammenkommen können, um den Bedürfnissen des modernen Kreditmarktes gerecht zu werden. Während Experian die bewährten Kredit- und Scoringverfahren einbringt, ergänzt Plaid diese durch einen transparenten, technologiegestützten Zugang zu Echtzeitkontodaten. Banken, die sich auf diesem Weg bewegen, profitieren nicht nur von präziseren Entscheidungsgrundlagen, sondern können ihre Prozesse auch schneller, kostengünstiger und kundenorientierter gestalten. Gerade im Wettbewerb um junge Kunden und digitale Finanzlösungen ist dies ein entscheidender Vorteil.

Abschließend lässt sich sagen, dass die Partnerschaft von Experian und Plaid einen neuen Standard im Bereich der Kreditvergabe setzt. Die nahtlose Integration von umfassenden Bonitätsdaten und Echtzeitfinanzinformationen ermöglicht es Banken, fundierte Entscheidungen zu treffen, die sowohl die Risiken minimieren als auch den Zugang zu Krediten für eine breitere Kundengruppe ermöglichen. Mit Blick auf die Zukunft dürfte diese Zusammenarbeit weitere Impulse für Innovationen im Finanzsektor geben und den Weg für noch smartere, datengetriebene Kreditlösungen ebnen.