Warren Buffett gilt seit Jahrzehnten als einer der klügsten und erfolgreichsten Investoren weltweit. Mit einer durchschnittlichen jährlichen Rendite von rund 20 Prozent seit 1965 und einer beeindruckenden Performance, die sein Unternehmen Berkshire Hathaway zu einem der wertvollsten Konzerne der Welt machte, zieht er nach wie vor die Aufmerksamkeit von Investoren und Experten gleichermaßen auf sich. Doch obwohl Buffett traditionell für seine mutigen und wohlüberlegten Investitionen bekannt ist, hat er in den letzten zweieinhalb Jahren nur sehr zurückhaltend agiert. Seit dem großen Erwerb von Alleghany Corp. im Jahr 2022, dessen Wert bei etwa 11,6 Milliarden US-Dollar lag, konnte oder wollte Buffett keine ähnlich großen Transaktionen tätigen – und das trotz seiner enormen liquiden Mittel von rund 630 Milliarden US-Dollar.

Viele Beobachter fragten sich, warum Warren Buffett, der sonst stets schnell zugreift, wenn sich eine attraktive Gelegenheit bietet, aktuell eher in der Defensive verharrt. Die Antwort liegt in seiner bewährten Investitionsphilosophie und der derzeitigen Marktsituation. Bei der jüngsten Jahreshauptversammlung von Berkshire Hathaway gab Buffett einen Einblick in seine Überlegungen. Er erklärte, dass nahezu ein 10 Milliarden US-Dollar schwerer Deal unmittelbar bevorstand, der aber am Ende doch nicht zustande kam. Der Grund dafür ist keine Unentschlossenheit, sondern strenge Kriterien, die Buffett für seine Investitionen anlegt.

Nur wenn ein Unternehmen nicht nur verständlich, sondern auch zu einem attraktiven Preis angeboten wird, kommt eine Investition überhaupt in Frage. Buffett betont immer wieder, dass die Komplexität von Investmententscheidungen häufig überschätzt wird. Für ihn sind zwei Faktoren entscheidend: das Verständnis des Geschäftsmodells und der Wert. Nur wenn beide Bedingungen erfüllt sind, tätigt er größere Käufe. Diese klare, einfache Herangehensweise hat seinen langfristigen Erfolg maßgeblich geprägt.

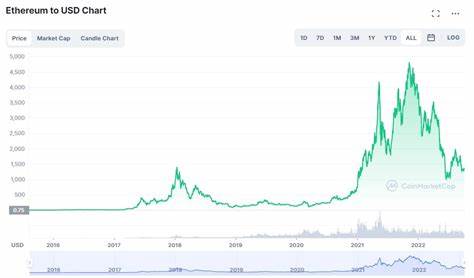

Gerade in Zeiten, in denen viele Bewertungsindikatoren auf einem hohen Niveau stehen und das Preis-Leistungs-Verhältnis vieler Großunternehmen nicht außergewöhnlich günstig erscheint, bleibt Buffett zurückhaltend. Das Marktumfeld hat sich in den letzten Jahren stark verändert. Nach den turbulenten Zeiten der Pandemie, weltweiten Lieferkettenproblemen und geopolitischen Unsicherheiten befinden sich viele Aktien bereits auf hohen Bewertungen. Die Liquidität im Finanzsystem ist zwar weiterhin vorhanden, doch das Angebot an wirklich aussichtsreichen und preiswerten Investitionsmöglichkeiten im großen Maßstab hält sich in Grenzen. Dies trifft insbesondere auf Unternehmen zu, die für Berkshire Hathaway aufgrund ihrer Größenordnung und Stabilität infrage kommen.

Buffett sucht keine Small-Cap-Schnäppchen, sondern oft Unternehmen mit Milliardenumsätzen, stabilen Geschäftsmodellen und langfristigen Wachstumsperspektiven. Für einen Kapitalriesen wie Berkshire Hathaway, der Investitionen oft im Bereich von mehreren Milliarden Dollar tätigt, sind günstige Gelegenheiten nicht immer leicht zu finden. Dies ist einer der wesentlichen Gründe, warum Buffett trotz seiner Bereitschaft, „100 Milliarden Dollar auszugeben“, so lange auf den richtigen Moment wartet. Diese Zurückhaltung unterscheidet ihn in gewisser Weise von durchschnittlichen Anlegern, die vielleicht bereits bei kleineren Marktschwankungen zuschlagen. Buffett's Strategie ist weniger vom kurzfristigen Aktionismus getrieben, sondern von der Suche nach nachhaltiger Wertsteigerung.

Interessanterweise erwähnte Buffett auch, dass ein 10-Milliarden-Dollar-Deal im Gesamtkontext von Berkshire Hathaway finanziell gesehen gar keine so große Rolle spielt. Die riesigen liquiden Mittel der Gesellschaft ermöglichen es, auch deutlich größere Summen zu investieren, sobald die Bedingungen passen. Diese Aussage unterstreicht, dass es nicht an Kapital mangelt, sondern am mangelnden Angebot an attraktiven Investments. Es zeigt auch Buffetts Überzeugung, dass Investitionen nicht erzwungen werden sollten, sondern nur dann erfolgen, wenn die Chancen wirklich stimmen. Bisher hatte Berkshire Hathaway seinen Schwerpunkt unter Buffett im Bereich von Versicherungen, Finanzdienstleistungen, Industrieunternehmen, Konsumgütern und Energie.

Der berühmte Investor vermeidet Technologienektoren oft, weil sie ihm teilweise zu komplex erscheinen. Wenn er dennoch diesen Markt betritt, geschieht das oft mit Bedacht und nach intensiver Analyse. Dies könnte ebenfalls die Geschwindigkeit großer Investitionen bremsen, da viele lukrative Technologiefirmen dementsprechend höher bewertet sind und weniger seinen klassischen Kriterien entsprechen. Außerdem versucht Buffett, sich von spekulativen Trends fernzuhalten und lieber auf solide Geschäftsmodelle zu setzen, die langfristigen Gewinn und Risikominimierung bieten. Ein weiterer Faktor, der die Investitionsstrategie Buffetts prägt, ist der Fokus auf langfristige Stabilität und Wachstum.

In Zeiten mit volatilen Märkten und politischen Unsicherheiten tendiert er dazu, konservativ zu bleiben, statt schnell auf kurzfristige Bewegungen zu reagieren. Buffett hat mehrfach betont, dass er keine schnelle Rendite anstrebt, sondern sein Kapital in Unternehmen mit nachhaltigen Wettbewerbsvorteilen einsetzt. Deshalb könnte die Zurückhaltung auch als Zeichen von Geduld und Umsicht verstanden werden. Für durchschnittliche Anleger kann diese Strategie durchaus inspirierend sein. Während der breite Markt oft von Volatilität und Emotionen geprägt ist, zeigt Buffett, wie wichtig disziplinierte und gut durchdachte Entscheidungen sind.

Seine Zurückhaltung bei Großinvestitionen bedeutet nicht, dass das Portfolio von Berkshire Hathaway stillsteht, sondern dass die Käufe sorgfältig selektiert werden. Gleichzeitig ist die Liquidität des Unternehmens ein Vorteil, der auch in turbulenten Zeiten große Flexibilität erlaubt. Es bleibt spannend zu beobachten, wann und wo Buffett wieder eine größere Akquisition tätigen wird. Die Erwartungshaltung an jemanden mit seiner Bilanz und Reputation ist hoch. Sobald sich eine Gelegenheit ergibt, die Buffetts strengen Vorgaben entspricht, könnte es zu einer der größten Investitionen seit 2022 kommen.