In den letzten Monaten hat der Kryptomarkt vermehrt turbulent auf marktliche und regulatorische Einflüsse reagiert, insbesondere bei Investmentvehikeln wie ETFs (Exchange Traded Funds), die auf Kryptowährungen wie Bitcoin basieren. Besonders auffällig ist der jüngste Trend bei den US-amerikanischen Spot Bitcoin ETFs, die seit Tagen unter starken Mittelabflüssen leiden. An der Spitze dieser Entwicklung steht BlackRocks iShares Bitcoin Trust (IBIT), der am 26. Februar 2025 einen Rekordabfluss von rund 418,1 Millionen US-Dollar verzeichnete. Diese Zahl übertrifft bisherige Abflüsse des weltweit größten Asset-Managers und verdeutlicht die aktuelle Nervosität der Investoren gegenüber Kryptowährungsprodukten.

Die kumulierten Nettoabflüsse der US-Spot-Bitcoin-ETFs haben sich mittlerweile auf fast drei Milliarden Dollar innerhalb einer Woche summiert. Diese erstmalig derart lange negative Serie stellt einen erheblichen Rückschlag für Produkte dar, die erst seit Anfang 2024 an Bedeutung gewonnen haben. Trotz der aktuellen Schwäche bleibt IBIT mit über 51,6 Milliarden US-Dollar an verwaltetem Vermögen nach wie vor der größte seiner Art in den USA, was die breite Nachfrage und das nachhaltige Interesse an Bitcoin-Investitionen trotz kurzfristiger Rückschläge signalisiert. Analysiert man die Ursachen für diese verstärkten Mittelabflüsse, spielen mehrere Faktoren eine Rolle. Zum einen hat der Bitcoin-Kurs in der betreffenden Woche einen Rückgang von rund 15 Prozent erlebt, was kurzzeitige Verlustängste bei Anlegern weckte.

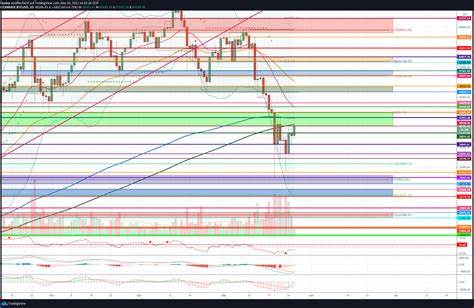

Bitcoin wird aktuell etwa 21 Prozent unter seinem bisherigen Allzeithoch von rund 109.000 USD gehandelt. Diese Abwärtsbewegung führte zu einem ausgewiesenen Volumenrückgang bei Bitcoin-Futures um 20 Prozent im Juni, was als möglicher Indikator für eine bevorstehende Sommerflaute im Kryptomarkt gedeutet wird. Darüber hinaus spielen geopolitische und wirtschaftspolitische Unsicherheiten eine bedeutende Rolle. Die Pläne des ehemaligen Präsidenten Donald Trump bezüglich neuer Zolltarife haben für Verunsicherung gesorgt und tragen nach Einschätzung von Analysten zu der beispiellosen Abflusswelle bei.

In Zeiten geopolitischer Instabilität neigen institutionelle Investoren dazu, risikoaverse Positionen zu bevorzugen, was sich in Nettoabflüssen aus Kryptowährungsprodukten widerspiegelt. Neben den Bitcoin-ETFs sind auch Spot-Ethereum ETFs betroffen. Am gleichen Tag wie IBIT mussten die Ethereum-Produkte im US-Markt Nettoabflüsse von mehr als 94 Millionen US-Dollar hinnehmen, davon knapp 70 Millionen allein von BlackRocks Ethereum-ETF ETHA. Damit verlängerte sich die negative Serie bei Ethereum-ETFs auf fünf Tage mit einem Gesamtabfluss von rund 244 Millionen US-Dollar. Diese parallele Entwicklung verdeutlicht, dass die Skepsis und der Liquiditätsdruck nicht nur Bitcoin, sondern auch andere führende Kryptowährungen erfassen.

Trotz der aktuell angespannten Marktsituation bleibt BlackRock mit einem Marktanteil von 72 Prozent im Tradingvolumen bei US-Spot-Bitcoin-ETFs führend. Am 26. Februar wurden insgesamt 5,7 Milliarden Dollar in Bitcoin-ETFs gehandelt, von denen 4,1 Milliarden auf IBIT entfielen. Dieses hohe Handelsvolumen zeigt, dass erhöhte Volatilität auch mit gesteigertem Anlegerinteresse einhergeht, sei es zum Ausstieg oder zum Aufbau neuer Positionen – die Marktteilnehmer agieren also weiterhin aktiv. Interessant ist die Entwicklung bei anderen von BlackRock und konkurrierenden Fondsgesellschaften angebotenen Produkten.

So verzeichneten beispielsweise Fidelitys FBTC ebenfalls signifikante Mio.-Abflüsse von 145,7 Millionen Dollar und ARK Invests ARKB einen Verlust von 60,5 Millionen Dollar. Grayscales Mini-BTC-Fonds wurde ebenfalls belastet mit Abflüssen von etwa 56 Millionen Dollar. Diese breit gestreuten Mittelabflüsse deuten darauf hin, dass die gesamte Bitcoin-ETF-Landschaft unter Druck steht und nicht nur einzelne Fonds betroffen sind. Der anhaltende Abflusstrend wirft die Frage auf, was das für den weiteren Verlauf des Kryptomarktes bedeutet.

Einerseits reflektiert er die erhöhte Unsicherheit und die kurzfristige Risikoaversion institutioneller und privater Investoren. Andererseits kann ein derart hoher Abfluss auch zu Kursabschlägen und erhöhter Volatilität beitragen, was wiederum den Abzug weiterer Gelder bestärkt – ein sich selbst verstärkender Kreislauf. Dennoch ist es wichtig, diese Entwicklungen im historischen und langfristigen Kontext zu sehen. Seit dem Markteintritt von Spot-Bitcoin-ETFs Anfang 2024 hatten diese Vehikel vor allem Phasen verstärkter Mittelzuflüsse erlebt, die durch positive Markterwartungen und anhaltende Bitcoin-Hausse begünstigt wurden. IBIT etwa hatte bis dato lediglich 21 Tage mit Nettoabflüssen, was angesichts der bisherigen Marktentwicklung erstaunlich stabil erscheint.

Die jüngste Korrekturperiode kann somit auch als eine gesunde Konsolidierung und als natürliche Reaktion auf Marktschwankungen interpretiert werden. Es stellt sich zudem die Frage, wie institutionelle Akteure und Regulatoren auf diese Entwicklungen reagieren. Der Kryptomarkt stand schon immer im Spannungsfeld zwischen Innovationsfreude, regulatorischen Unsicherheiten und dem Bedürfnis nach Anlegerschutz. Marktexperten sind der Ansicht, dass mehr Transparenz und klarere behördliche Vorgaben den Anlegern Vertrauen geben könnten und so die Volatilität bei Produkten wie Bitcoin-ETFs reduzieren würden. Aktuelle Unsicherheiten, wie zu zukunftigen Steuerregeln oder den Rahmenbedingungen für Krypto-Börsen, wirken sich jedoch kurzfristig dämpfend aus.

Die Daten zeigen auch, dass digitale Asset-Indizes wie der GMCI 30, welcher die Performance der 30 wichtigsten Kryptowährungen misst, um etwa zwölf Prozent in der Woche gefallen sind. Dies unterstreicht die Breitenwirkung der Abverkaufswelle auch außerhalb der dominierenden Coins Bitcoin und Ethereum. Der Markt durchläuft somit eine Phase der Neuausrichtung, in der sich neben fundamentalen Faktoren auch externe makroökonomische Dynamiken bemerkbar machen. Zusammenfassend lässt sich sagen, dass der Rekordabfluss bei BlackRocks IBIT und die summierten Mittelabflüsse von etwa drei Milliarden US-Dollar an US-Spot-Bitcoin-ETFs einen Wendepunkt darstellen könnten. Für Investoren ist es essenziell, die zugrunde liegenden Marktmechanismen, die aktuellen geopolitischen und wirtschaftlichen Rahmenbedingungen sowie regulatorische Trends genau zu beobachten.

Langfristig könnte sich die Phase erhöhter Volatilität als Vorbereitung auf stabilere und institutionell breiter akzeptierte Finanzprodukte im Kryptobereich erweisen. Für Anleger bedeutet dies, durchdachte Entscheidungen auf Basis umfassender Information zu treffen und kurzfristige Schwankungen nicht überzubewerten. Die Marktgrößen und Trends weisen darauf hin, dass Bitcoin und andere Kryptowährungen weiterhin wichtige Anlageklasse bleiben, auch wenn Interimskorrekturen unvermeidlich sind. Die Entwicklung von Bitcoin-ETFs wird daher weiterhin aufmerksam verfolgt, da sie maßgeblich die Integration digitaler Assets in die breite Finanzwelt beeinflussen. Der Kryptomarkt steht zweifelsohne an einem entscheidenden Punkt.

Die kommenden Monate werden zeigen, ob die jüngsten Mittelabflüsse nur eine kurzfristige Reaktion auf volatile Marktbedingungen sind oder den Anfang einer nachhaltigen Phase der Umschichtung signalisieren. Für die Zukunft gilt: Informierte Anleger bleiben flexibel, beobachten Markt- und Regulatorentwicklungen und nutzen bei Bedarf innovative Finanzinstrumente, um ihre Portfolioziele bestmöglich zu unterstützen.