Für viele Menschen, die sich dem Ruhestand nähern, stellt sich die entscheidende Frage, wie sie mit ihren Altersvorsorgekonten strategisch umgehen sollen. Insbesondere für diejenigen, die bereits ein bedeutendes Vermögen angespart haben – wie etwa eine Million US-Dollar in einem traditionellen 401(k) – ist die Überlegung, ob ein Wechsel zu Roth-Beiträgen ratsam ist, besonders relevant. Mit 58 Jahren ist man zwar noch nicht im Ruhestand, doch der Übergang rückt näher. Es lohnt sich daher, die Unterschiede zwischen traditionellem 401(k) und Roth-Konten genau zu verstehen und herauszufinden, welche Option langfristig die besseren Vorteile bringt. Ein traditioneller 401(k) bietet den Vorteil, dass die Beiträge vor Steuern geleistet werden.

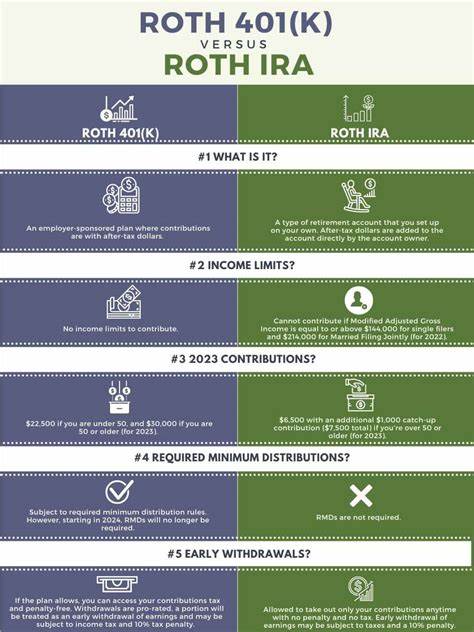

Das heißt, man spart aktuell Steuern, weil eingezahlte Beträge nicht als Einkommen gelten. Allerdings werden sowohl das eingezahlte Kapital als auch die darauf erzielten Gewinne bei der Auszahlung im Ruhestand regulär besteuert. Dabei gibt es auch zwingende Mindestentnahmen (Required Minimum Distributions, RMDs), die ab einem bestimmten Alter vorgenommen werden müssen. Diese Auszahlungen können zudem dazu führen, dass ein größerer Teil der Sozialversicherungsleistungen steuerpflichtig wird, was die Steuerlast weiter erhöht. Im Gegensatz dazu arbeitet ein Roth-401(k) oder Roth-IRA nach einem anderen Prinzip: Die Beiträge werden aus versteuertem Einkommen geleistet, dafür sind dafür alle künftigen Auszahlungen steuerfrei, sofern bestimmte Voraussetzungen erfüllt sind.

Dazu gehört unter anderem, dass das Konto mindestens fünf Jahre älter sein muss und der Kontoinhaber das Alter von 59,5 Jahren erreicht hat. Auch auf die Kapitalerträge fallen keine Steuern an, was Roth-Konten besonders attraktiv macht, wenn man von einer längeren Lebensdauer und effizientem Vermögensaufbau ausgeht. Ein zentraler Aspekt beim Abwägen ist die individuelle Steuerstrategie. Wenn der aktuelle Steuersatz niedriger ist als der erwartete Steuersatz im Ruhestand, macht die Roth-Variante Sinn. Das bedeutet: Steuern jetzt zahlen bei niedrigem Satz, später steuerfreie Auszahlungen bei vermeintlich höheren Steuern.

Für viele, die noch voll im Berufsleben stehen und ein hohes Einkommen erzielen, liegt der Vorteil zunächst bei den traditionellen Beiträgen, da der Steuervorteil dem sofortigen Einkommen zugutekommt. Mit zunehmendem Alter und vor allem in Vorbereitung auf den Ruhestand wird die Situation komplexer. Wer bereits über eine Million Dollar in einem 401(k) verfügt, hat einen beträchtlichen Steuerstapel, der bei künftigen Entnahmen besteuert werden muss. Wechseln zu Roth-Beiträgen bedeutet zwar, dass man jetzt Steuern auf die künftigen Beiträge zahlt, aber man vermindert so die steuerpflichtigen Auszahlungen später signifikant. Dies kann auch helfen, die zu entrichtenden RMDs zu optimieren oder zu reduzieren.

Es ist außerdem wichtig, die Beitragsgrenzen und Einkommensrestriktionen bei Roth-Konten zu beachten. Für 2024 liegt die maximale jährliche Beitragshöhe für Personen über 50 Jahren bei etwa 8.000 US-Dollar (7.000 plus 1.000 ‚Catch-up‘).

Zusätzlich existieren Einkommensgrenzen, bei denen der Anspruch auf Roth-Beiträge teilweise oder ganz wegfällt. Wer also sehr gut verdient, könnte direkt keine oder nur eingeschränkte Beiträge in Roth-Konten leisten. Ein Steuerumwandlungsverfahren (Rollover) von traditionellen 401(k)-Beträgen in Roth-Konten, auch als „Roth Conversion“ bekannt, bietet zwar eine Möglichkeit, steuerpflichtige Bestände umzuwandeln, doch birgt es die Herausforderung, dass umgewandelte Beträge sofort zum regulären Einkommen dazugerechnet und versteuert werden müssen. Hier gilt es, eine Balance zu finden, um die Steuerschuld nicht unnötig in einem Jahr stark zu erhöhen und in der Folge finanzielle Nachteile zu erleben. Neben steuerlichen Überlegungen spielen auch andere Faktoren eine Rolle: Sozialversicherungsansprüche können durch hohe steuerpflichtige Auszahlungen belastet werden.

Wer durch Roth-Strategien seine steuerpflichtigen Entnahmen reduziert, minimiert auch das Risiko, dass ein großer Teil der Sozialversicherungszahlungen besteuert wird. Des Weiteren kann ein Teil der Vermögenswerte in Roth-Form helfen, im Ruhestand flexibler zu agieren, beispielsweise durch eine geringere Abhängigkeit von Steuergelderhöhung oder Gesetzesänderungen. Weitere Abwägungen betreffen die Erbschaftsplanung. Roth-Konten können gegenüber traditionellen 401(k)s Vorteile bieten, wenn es darum geht, Vermögen möglichst steuerfrei an die nächste Generation weiterzugeben. Die Pflicht zur Entnahme von Roth-IRAs ist für Erben zwar vorhanden, doch die steuerliche Belastung fällt dort gering bis gar nicht an.

Dies macht Roth-Rollovers und Beiträge auch zu einem wichtigen Instrument für Anleger, die Vermögen strategisch vererben möchten. Im Endeffekt ist der Wechsel zu Roth-Beiträgen eine sehr individuelle Entscheidung, die von der aktuellen Einkommenssituation, der Lebenserwartung, dem erwarteten Steuerprofil im Ruhestand und persönlichen Zielen abhängt. Der Vorteil der Roth-Strategie liegt vor allem in der Steuerfreiheit der Auszahlungen und dem Vermeiden von Steuern auf Kapitalgewinne, was bei einem entsprechend langen Anlagehorizont bedeutende finanzielle Vorteile mit sich bringen kann. Um eine fundierte Entscheidung zu treffen, ist es ratsam, die steuerliche Situation mit professionellen Finanz- und Steuerberatern zu analysieren. Sie können Modelle erstellen, wie sich ein Wechsel auf Roth-Beiträge auf das verfügbare Einkommen im Ruhestand auswirkt und wie sich Szenarien mit unterschiedlichen Steuersätzen im Alter gestalten.

Auch die Einbindung von Sozialversicherungsleistungen, Erbschafts- und Nachlassplanung sowie mögliche gesundheitliche und lebensstilbezogene Änderungen sollten dabei beachtet werden. Abschließend lässt sich sagen, dass selbst mit 58 Jahren und einer bereits bedeutenden Ersparnis im traditionellen 401(k) ein gut geplanter Wechsel zu Roth-Beiträgen sinnvoll sein kann. Die Kombination aus steuerlicher Diversifikation, Vermeidung von späterer Steuerprogression und Flexibilität in der Ruhestandsfinanzierung macht die Roth-Strategie für viele zu einem wichtigen Baustein in der Altersvorsorge. Wichtig ist, dass jeder Anleger seine individuelle Situation genau analysiert und sich auf professionelle Beratung stützt, um eine Entscheidung zu treffen, die langfristig den eigenen Zielen und finanziellen Möglichkeiten optimal entspricht.