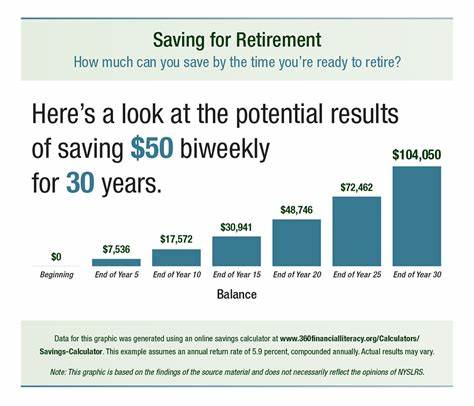

Die finanzielle Planung für den Ruhestand ist eine der wichtigsten Herausforderungen, denen sich viele Menschen im Laufe ihres Lebens stellen müssen. Für viele stellt sich dabei die Frage: Wie viel Geld benötigt man tatsächlich, um einen komfortablen Ruhestand zu genießen? In den USA hat sich in den letzten Jahren ein bestimmter Wert etabliert, der als ‚magische Zahl‘ gilt – eine Vorstellung davon, wie viel Kapital angespart werden muss, um den Ruhestand zu finanzieren. Interessanterweise zeigt die jüngste Erhebung von Northwest Mutual aus dem Jahr 2025, dass diese Zahl signifikant gesunken ist. Im Vergleich zum Vorjahr nennt die Mehrheit der Amerikaner nun eine niedrigere Summe als notwendig, um entspannt in den Ruhestand zu gehen. Im Jahr 2025 liegt das neue ‚magische Ziel‘ bei 1,26 Millionen US-Dollar.

Dies ist eine Abnahme von etwa 200.000 US-Dollar gegenüber der noch im Jahr 2024 bezifferten Summe von 1,46 Millionen US-Dollar. Diese Entwicklung ist besonders bemerkenswert, da sie eine Umkehr in der Wahrnehmung darstellt. Während die Werte in den Jahren 2022 und 2023 eher in der Nähe dieses neuen Ziels lagen, hatten viele im Jahr 2024 höhere Erwartungen. Die nun beobachtete Absenkung spiegelt Veränderungen im wirtschaftlichen Umfeld sowie veränderte Einstellungen zur Altersvorsorge wider.

Ein wesentlicher Faktor für den Rückgang des magischen Zahlenziels ist der abnehmende Inflationsdruck. Seit dem Höhepunkt der Inflation im Sommer 2022 ist diese zwar nicht träge gefallen, aber doch vergleichsweise deutlich. Dies führt dazu, dass viele Amerikaner weniger stark davon ausgehen, dass eine hohe Inflation in Zukunft ihre Ersparnisse auffressen wird. Niedrigere Inflationsprognosen sorgen für ein entspannteres Gefühl in Bezug auf die Rentenplanung, da das angelegte Kapital einen höheren Wert behält als zuvor angenommen. Darüber hinaus zeigen sich signifikante Veränderungen im Rentenverhalten.

Eine zunehmende Zahl von Arbeitnehmern plant, später in den Ruhestand zu gehen oder überhaupt erst im fortgeschrittenen Alter zu stoppen zu arbeiten. Laut einer Studie des Transamerica Center for Retirement Studies wollen fast 40 Prozent der Befragten erst mit 70 Jahren oder auch noch später in den Ruhestand gehen oder gar nicht mehr offiziell aufhören zu arbeiten. Dies hat zur Folge, dass die Zeitspanne der finanziellen Entlastung kürzer ausfällt und gleichzeitig mögliche Einkommensquellen im Alter länger bestehen bleiben. All diese Faktoren reduzieren den finanziellen Bedarf für die Altersvorsorge. Die Frage, ob das aktuelle magische Ziel von 1,26 Millionen US-Dollar realistisch ist, lässt sich nicht pauschal beantworten.

Auf der Grundlage von Daten des U.S. Bureau of Labor Statistics betrugen die durchschnittlichen Ausgaben eines Haushalts mit einem Mitglied über 65 Jahren im Jahr 2023 etwa 60.087 US-Dollar jährlich. Dabei spielen zahlreiche Faktoren eine Rolle, darunter Lebensstil, Gesundheitskosten und regionale Unterschiede.

Zu bedenken ist auch, dass die meisten Senioren auf Sozialversicherungsleistungen angewiesen sind, welche im März 2025 durchschnittlich bei knapp 2.000 US-Dollar pro Monat lagen. Dies entspricht ungefähr 24.000 US-Dollar pro Jahr. Wenn davon ausgegangen wird, dass nur eine Person im Haushalt Sozialleistungen erhält, verbleibt eine Finanzierungslücke von ca.

36.000 US-Dollar jährlich, die durch Ersparnisse oder andere Einkommensquellen gedeckt werden muss. Diese Erkenntnisse verdeutlichen, dass individuelle Umstände und Lebenspläne entscheidend sind, wenn es darum geht, wie viel Kapital man tatsächlich ansparen sollte. Pauschale Zahlen können nur als grobe Orientierung dienen. Das veränderte Bild der Ruhestandsplanung in den USA mit dem niedrigeren magischen Ziel ist Ausdruck eines komplexen Zusammenspiels von wirtschaftlichen Rahmenbedingungen, persönlicher Lebensplanung und gesellschaftlichen Trends.

Gleichzeitig steigt das Bewusstsein darüber, dass es nicht nur um eine möglichst hohe Summe geht, sondern auch um eine möglichst effiziente Nutzung der Ressourcen. Finanzberater und Experten empfehlen daher, den Ruhestand nicht allein von einer simplen Sparsumme abhängig zu machen. Einen größeren Stellenwert erhalten heute Aspekte wie eine angepasste Entnahmestrategie, kluge Investitionen und die Planung gesundheitlicher Ausgaben. Der Trend zu späterem Ruhestand wird dadurch begünstigt, dass viele Menschen immer länger arbeiten und eine höhere Lebenserwartung haben. Dies führt nicht nur zu einem längeren Einkommensbezug, sondern auch zu einer höheren Versicherungspflicht und gegebenenfalls höheren Erträgen durch Kapitalanlagen.

Wer aktiv bleibt und seine Erwerbsjahre verlängert, kann sein Ruhestandskapital oft effizienter gestalten und damit den Bedarf an Rücklagen reduzieren. Neben den finanziellen Überlegungen spielen auch gesellschaftliche Veränderungen eine Rolle. Das Bild des traditionellen Ruhestands mit einem klaren Anfang und Ende löst sich zunehmend auf. Viele Menschen planen flexible Übergänge, Teilzeitbeschäftigungen oder neue Tätigkeiten im Alter, was die finanzielle Belastung reduziert und auch die Lebensqualität beeinflusst. Trotz dieser positiven Entwicklungen bleibt die Altersvorsorge eine Herausforderung, insbesondere für Menschen, die spät oder gar nicht mit dem Sparen beginnen konnten.

Für sie sind Strategien zum Aufholen der Rücklagen essenziell. Beispiele hierfür sind gezielte Investitionen, Nutzung von steuerlichen Förderungen oder auch eine bewusste Anpassung des Lebensstils. Zusammenfassend lässt sich sagen, dass das neue magische Ziel der Amerikaner für einen entspannten Ruhestand bei 1,26 Millionen US-Dollar liegt und damit niedriger ist als in den Vorjahren. Diese Veränderung spiegelt das Zusammenspiel aus gesunkener Inflationserwartung, späterem Renteneintritt und flexibleren Lebensentwürfen wider. Wer heute seine Altersvorsorge plant, sollte diese Faktoren ebenso beachten wie den eigenen Bedarf und die individuelle Lebenssituation.

Die Entwicklung zeigt, dass eine starre Zahl nie alle Facetten der Ruhestandsplanung abbilden kann. Vielmehr ist es ratsam, die Planung regelmäßig anzupassen und die eigenen Ziele sowie die wirtschaftliche Situation kontinuierlich zu prüfen. Dadurch kann jeder für sich einen realistischen und gut durchdachten Plan erstellen, der den Ruhestand so angenehm wie möglich macht und finanzielle Sicherheit gewährleistet.