Die Inflation ist eine der unterschätztesten, aber zugleich bedeutendsten Gefahren für Menschen im Ruhestand. Sie nagt leise und stetig an der Kaufkraft des hart erarbeiteten Vermögens, ohne dass viele zunächst die volle Tragweite erkennen. Während zahlreiche Risiken wie Marktschwankungen, unerwartete Gesundheitskosten oder das Risiko, das eigene Kapital zu überleben, oft direkter wahrgenommen werden, ist die Inflation ein besonders heimtückisches Risiko, da sie sich allmählich, aber nachhaltig auswirkt. In Zeiten wirtschaftlicher Unsicherheit und volatiler Märkte wächst die Sorge vor einer Inflationsrate, die das Leben im Alter erschwert. Dabei ist die langfristige Inflation – gemessen über mehrere Jahrzehnte – nicht neu, sondern unterliegt zyklischen Schwankungen.

Historisch gab es Phasen hoher Inflation, wie etwa in den 1970er Jahren mit über 10 Prozent jährlich, aber ebenso Perioden von niedriger oder sogar negativer Inflation. Trotz dieser Variabilität zeigt die Entwicklung der Verbraucherpreise seit 1980 deutlich, wie stark die Preise für alltägliche Güter gestiegen sind. Ein Beispiel: Ein Dutzend Eier kostete damals 88 Cent, heute fast fünf Dollar – und prognostiziert wird, dass dieser Preis bis zum 95. Lebensjahr eines heute 65-Jährigen auf über 15 Dollar steigen könnte. Für Rentner und künftige Ruheständler bedeutet dies, dass die Kaufkraft ihrer Ersparnisse und Rentenzahlungen durch Inflation erheblich beeinträchtigt werden kann.

Besonders problematisch ist dabei, dass viele Einkommensquellen wie private Renten oder festverzinsliche Anlagen kaum oder keine Inflationsanpassungen bieten. Zwar bessern einige staatliche Systeme wie die gesetzliche Rentenversicherung ihre Auszahlungen um die Inflation auf, doch der Schutz ist oft nicht ausreichend, insbesondere angesichts der tendenziell überdurchschnittlichen Inflation bei Gesundheitskosten. Diese steigen seit Jahren stärker als die allgemeinen Verbraucherpreise und betreffen Rentner daher besonders. Die Herausforderungen, die Inflation mit sich bringt, verlangen nach gut durchdachten Strategien, die sowohl vor Verlusten der Kaufkraft schützen als auch finanzielle Stabilität gewährleisten. Eine der wirksamsten Maßnahmen ist die Investition in Aktien.

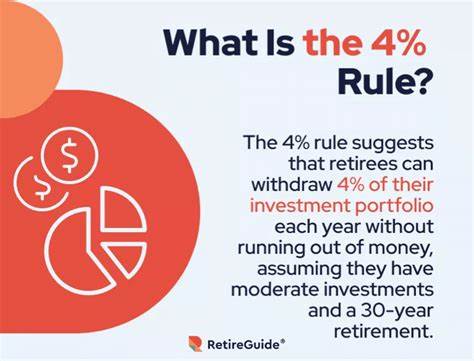

Langfristig bieten Aktien die besten Chancen, Inflation zu übertreffen, weil Unternehmen Preise anheben und Gewinne steigern können, wodurch deren Wert steigt. Allerdings sind Aktien kurzfristen Schwankungen unterworfen, die gerade in inflationsreichen Phasen deutlich zunehmen können. Studien zeigen zudem, dass sich sogenannte Value-Aktien, also jene Unternehmen, die oft stabile Gewinne und Dividenden liefern, besonders günstig in Zeiten erhöhter Inflation entwickeln. Ebenso kann eine Beteiligung an Unternehmen aus dem Rohstoff- und Energiesektor als Inflationsschutz dienen, da diese Werte von steigenden Preisen profitieren. Ein weiterer Ansatz besteht darin, international zu diversifizieren.

Investitionen außerhalb des US-Dollars zum Beispiel mindern das Risiko durch inländische Inflation und bieten eine Absicherung gegen mögliche Währungsentwertungen. Allerdings gilt es zu beachten, dass internationale Anlagen mitunter stärkeren Schwankungen und politischen Risiken ausgesetzt sein können. Eine ausgewogene Mischung verschiedener Anlageklassen und Regionen ist deshalb ratsam. Speziell für Rentner sind auch inflationsgeschützte Anleihen wie Treasury Inflation-Protected Securities (TIPS) interessant. Diese US-amerikanischen Staatsanleihen passen sowohl die Kapitalbasis als auch die Zinszahlung an die Inflation an und bieten so einen direkten Schutz gegen Kaufkraftverluste.

Da TIPS volatiler sind als klassische Anleihen und ihre Erträge niedriger sein können, empfiehlt sich ihre Einbindung in speziell ausgewogene Portfolios und idealerweise das Halten bis zur Endfälligkeit. Neben Kapitalanlagen spielen auch weitere finanzielle Strategien eine Rolle im Inflationsschutz. Dazu gehört das bewusste Verzögern des Bezugs von Sozialversicherungsleistungen, was zu höheren, lebenslangen Rentenzahlungen führt, die mit der Inflation mithalten oder diese übertreffen können. Ebenso bietet das Halten einer Festhypothek eine natürliche Absicherung, da die fixen Zinsbelastungen über die Jahre inflationsbedingt real günstiger werden. Anstelle rein quantitativer Maßnahmen ist es auch essenziell, die eigene Ausgabestruktur zu verstehen und gegebenenfalls anzupassen.

Das Konsumverhalten ändert sich im Laufe des Ruhestands: Die Ausgaben für Freizeit oder Kleidung sinken meist, während Kosten für Gesundheit oder Dienstleistungen steigen. Eine differenzierte Betrachtung der Ausgaben hilft, den individuellen Inflationsdruck besser einzuschätzen und gezielt darauf zu reagieren. Flexibilität bei Reisekosten, Unterhaltungen oder anderen außerordentlichen Ausgaben kann dabei helfen, den finanziellen Spielraum zu erhalten. Hinzu kommt das Forschungsfeld der sogenannten "Retirement Spending Smile", das beschreibt, dass die Ausgaben im Ruhestand nicht konstant bleiben, sondern eine U-förmige Entwicklung zeigen. In den sogenannten "Go-Go"-Jahren nach dem Ruhestand sind die Ausgaben hoch, in der mittleren Phase sinken sie häufig, bevor sie später, etwa durch steigende Gesundheitskosten, wieder ansteigen.

Dieses Verständnis hilft bei der Planung realistischer Bedarfe und verhindert Übervorsorge, was wiederum zu mehr Lebensqualität in den ersten Ruhestandsjahren führen kann. Die Planung sollte jedoch einen gewissen Puffer für unvorhergesehene Ereignisse beinhalten, denn finanzieller Spielraum ist wichtig, um auf unerwartete Ausgaben reagieren zu können. Die meisten Experten empfehlen eine breit diversifizierte Anlagestrategie mit einer Kombination aus Aktien, inflationsgeschützten Anleihen, Rohstoffen und internationalen Positionen, um Risiken zu streuen und Chancen zu nutzen. Risiken wie Marktvolatilität, Gesundheitskosten, Erbschaft oder Betrug sollten ebenfalls in die Gesamtplanung einfließen, wobei Inflation oft den größten unterschätzten Einfluss auf die Lebensqualität im Alter hat. Ein durchdachter Schutz vor Inflation ist daher unerlässlich, um das Einkommen und die Ersparnisse in ihrem Wert zu erhalten und so Sicherheit und Unabhängigkeit im Ruhestand zu gewährleisten.

Abschließend sollte bei der Planung nicht die Angst vor Inflation die Oberhand gewinnen, sondern ein realistisches, an die individuelle Situation angepasstes Vorgehen. Eine gute Strategie verbindet Wachstumschancen mit Sicherheit und berücksichtigt das natürliche Ausgabeverhalten im Ruhestand. So kann Inflation zwar ernst genommen, aber nicht als unüberwindbares Hindernis angesehen werden. Mit einem ausgewogenen Plan bleiben Lebensfreude und finanzielle Stabilität auch in Zeiten steigender Preise erhalten.