Der Kauf eines Eigenheims ist eine der wichtigsten finanziellen Entscheidungen im Leben vieler Menschen. Dabei spielt die Finanzierung meist eine zentrale Rolle, insbesondere der Hypothekenzins. Doch was genau verbirgt sich hinter dem Begriff Hypothekenzins, wie wird er berechnet und welche Faktoren wirken sich darauf aus? Die Antworten auf diese Fragen sind entscheidend, um die Gesamtkosten eines Hauskaufs besser zu verstehen und eine fundierte Entscheidung treffen zu können. Hypothekenzins bezeichnet die Gebühr, die Kreditnehmer an die Bank oder den Kreditgeber zahlen, um Geld für den Hauskauf zu leihen. Es handelt sich dabei um einen Prozentsatz des geliehenen Betrags, auch Darlehenssumme oder Kreditsumme genannt.

Im Grunde funktioniert der Hypothekenzins ähnlich wie bei anderen Krediten, beispielsweise einem Auto- oder Studienkredit, jedoch mit spezifischen Besonderheiten, die auf Immobilienkredite zugeschnitten sind. Die Höhe des Hypothekenzinses hängt von mehreren Faktoren ab. Zunächst spielt die Darlehenssumme eine Rolle: Je größer der Betrag, den Sie leihen, desto mehr Zinsen zahlen Sie insgesamt. Allerdings kann eine größere Anzahlung vor dem Kauf — also ein höherer Eigenkapitalanteil — dabei helfen, die Darlehenssumme zu reduzieren und damit auch die Zinslast zu senken. Banken gewähren Kreditnehmern mit einem hohen Eigenkapital häufig bessere Konditionen, da das Risiko für den Kreditgeber geringer ist.

Ein weiterer wesentlicher Faktor ist die Laufzeit des Hypothekendarlehens. Übliche Laufzeiten sind etwa 15 oder 30 Jahre. Während ein 30-jähriger Kredit niedrigere monatliche Raten ermöglicht, sind die Gesamtkosten durch die längere Dauer oft höher, weil mehr Zinsen über die Zeit anfallen. Ein kürzerer Kredit mit 15 Jahren hat zwar höhere Monatsraten, dafür aber geringere Zinskosten, da die Zinsen über weniger Jahre anfallen und sich dadurch insgesamt reduzieren. Kreditnehmer müssen deshalb sorgfältig abwägen, welcher Zeitraum am besten zu ihrer finanziellen Situation passt.

Neben Darlehenshöhe und Laufzeit bewertet die Bank natürlich auch die finanzielle Bonität der Kreditnehmer. Hierbei fließen Faktoren wie die Kreditwürdigkeit (auch Credit Score genannt), das regelmäßige Einkommen, bestehende Schulden und das Beschäftigungsverhältnis ein. Je besser diese Voraussetzungen sind, desto günstiger ist meist der angebotene Hypothekenzinssatz. Banken sehen in bonitätsstarken Kreditnehmern ein geringeres Ausfallrisiko und stellen ihnen attraktiver Zinsen in Aussicht. Hypothekenzinsen können auf zwei verschiedene Arten vereinbart werden: als Festzins oder als variabler Zinssatz.

Beim Festzins bleibt der Zinssatz über die gesamte Laufzeit oder einen festgelegten Zeitraum gleich, was Planungssicherheit schenkt. Besonders in Zeiten steigender Zinsen profitieren Kreditnehmer von festen niedrigen Zinssätzen. Beim variablen Zins dagegen passt sich der Zinssatz periodisch an die Marktsituation an. Zwar sind die Anfangszinsen hier oft günstiger, jedoch besteht das Risiko, dass die Zinsen während der Laufzeit steigen und somit die monatlichen Zahlungen steigen. Die monatliche Hypothekenzahlung setzt sich aus mehreren Bestandteilen zusammen.

Am wichtigsten sind die Rückzahlung der Kreditsumme, also des Darlehenshauptbetrags, und die Zinskosten. Anfangs fällt ein größerer Teil der monatlichen Zahlung auf die Zinsen an, während im Verlauf der Rückzahlung immer mehr Geld auf das Kapital entfällt. Dieser Vorgang wird als Amortisation bezeichnet und zeigt auf, dass mit jeder Zahlung die Restschuld sinkt, wodurch auch die Zinslast reduziert wird. Darüber hinaus müssen Kreditnehmer oft weitere Kosten in ihre monatlichen Raten einkalkulieren, beispielsweise die Kosten für die Gebäudeversicherung, Grundsteuer und gegebenenfalls eine Hypothekenversicherung. Diese Variablen beeinflussen die effektiven monatlichen Gesamtausgaben und sollten in die Kalkulation des Miet- versus Kaufvergleichs einbezogen werden.

Eine weitere wesentliche Überlegung beim Hypothekenzins ist der Effekt der Zinseszinsen. Anders als bei einfachen Zinsen, bei denen nur die Originalsumme verzinst wird, fallen Zinsen bei Immobilienkrediten in der Regel auf das gesamte ausstehende Darlehen an, inklusive bereits aufgelaufener Zinsen. Das bedeutet, dass sich die Zinskosten im Laufe der Zeit potenziell erhöhen können, was die Gesamtbelastung steigert. Deshalb ist es wichtig, möglichst schnell zusätzlich zum Mindestbetrag zu tilgen oder Sonderzahlungen zu leisten, um die Zinslast zu verringern. Für viele Hauskäufer ist der steuerliche Aspekt von Hypothekenzinsen besonders interessant.

In Deutschland können unter bestimmten Voraussetzungen die gezahlten Hypothekenzinsen steuerlich geltend gemacht werden, was die finanzielle Belastung reduziert. So werden etwa Zinsen für Immobilienkredite, die zur Vermietung genutzt werden, in der Regel steuerlich berücksichtigt, indem sie als Werbungskosten angesetzt werden. Im Bereich der privaten Wohnungsfinanzierung ist die steuerliche Absetzbarkeit in Deutschland allerdings eingeschränkt; hier sind Unterschiede zu Ländern wie den USA zu beachten. Es ist daher ratsam, sich vor dem Abschluss einer Immobilienfinanzierung genau über die steuerlichen Vorteile und Bedingungen beraten zu lassen. Ein Steuerberater kann individuelle Chancen und Fallstricke aufzeigen und helfen, die optimale Strategie für die Finanzierung und den späteren steuerlichen Abzug zu finden.

Bei der Berechnung der monatlichen Hypothekenzahlung ist das sogenannte Annuitätendarlehen das am weitesten verbreitete Darlehensmodell in Deutschland. Die monatlichen Raten (Annuitäten) bleiben dabei über die Laufzeit konstant, bestehen aber zu Beginn überwiegend aus Zinszahlungen und kurzen Zeit später aus höherer Tilgung. Mit dem Tilgungsanteil, der sich ständig erhöht, wird das Darlehen systematisch zurückgeführt. Um die finanziellen Auswirkungen einer Hypothek besser einschätzen zu können, nutzen viele Kreditnehmer einen Hypothekenrechner im Internet. Diese Tools zeigen auf, wie sich unterschiedliche Zinssätze, Laufzeiten und Tilgungsraten auf die monatlichen Kosten und die Gesamtkosten des Kredits auswirken.

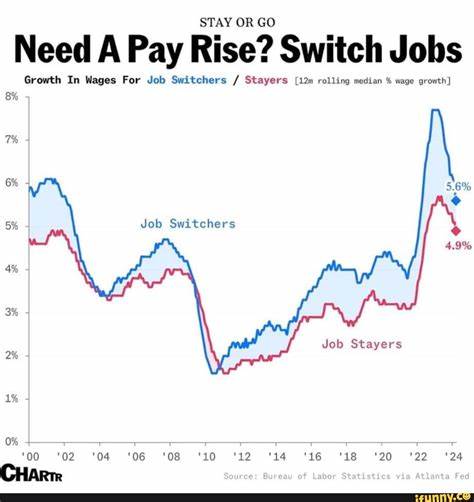

So wird eine transparente Vergleichbarkeit ermöglicht. Ein persönliches Gespräch mit Kreditgebern sollte dennoch nicht fehlen, damit individuelle Besonderheiten und Angebote berücksichtigt werden können. Der Trend des Immobilienmarkts und die allgemeine Zinsentwicklung am Kapitalmarkt beeinflussen ebenfalls die Hypothekenzinsen. In Zeiten niedriger Leitzinsen sind Immobilienkredite meist günstiger zu bekommen, wohingegen steigende Leitzinsen in der Regel eine Erhöhung der Hypothekenzinsen nach sich ziehen. Beobachtet man die Zinsentwicklung auf dem Finanzmarkt, kann das bei der Entscheidung für einen optimalen Zeitpunkt zur Immobilienfinanzierung helfen.

Darüber hinaus gibt es in Deutschland unterschiedliche Fördermodelle und Programme, die den Erwerb von Immobilien erleichtern. KfW-Förderungen beispielsweise bieten vergünstigte Kredite oder Zuschüsse, die einen günstigen Zinssatz und damit niedrigere Kosten bedeuten können. Gerade für junge Familien oder Erstkäufer lohnt es sich, diese Möglichkeiten zu prüfen. Der Vergleich verschiedener Hypothekenangebote ist für Verbraucher unerlässlich. Gerade bei so langfristigen finanziellen Verpflichtungen können kleine Zinsunterschiede über die Laufzeit von 15, 20 oder 30 Jahren zu erheblichen Mehr- oder Einsparungen führen.

Daher empfiehlt es sich, mindestens drei verschiedene Angebote einzuholen und auf die Gesamtkosten sowie auf die Bedingungen, wie etwa Sondertilgungsmöglichkeiten oder Gebühren zu achten. Die Entscheidung für einen Festzins oder variablen Zins, den Tilgungssatz und die Laufzeit sind maßgeblich für die individuellen Finanzierungskosten. Ein verantwortungsvoller und transparenter Umgang mit diesen Faktoren trägt dazu bei, dass die Immobilienfinanzierung planbar und bezahlbar bleibt. Zusammenfassend lässt sich sagen, dass Hypothekenzinsen der zentrale Kostenfaktor bei der Immobilienfinanzierung sind. Sie reagieren auf Marktbedingungen, die persönlichen Bonitätsaspekte sowie die Struktur des Kredits.

Eine gute Vorbereitung und umfassende Information sind notwendig, um die besten Konditionen zu finden und langfristige finanzielle Belastungen zu minimieren. Angesichts der Bedeutung einer Immobilienfinanzierung im Leben vieler Menschen lohnt sich der Aufwand, die Wirkung von Hypothekenzinsen genau zu durchschauen und bei Vertragsabschluss zu berücksichtigen.

![Marimo: Notebook That Compile Python for Reproducibility and Reusability [video]](/images/65A61787-324D-48FE-B5B8-3C4CC2C1E9DC)