Die finanzielle Sicherheit im Ruhestand ist für viele Menschen von zentraler Bedeutung. Eine angemessene Balance zwischen liquiden Mitteln und Investitionen bestimmt maßgeblich darüber, wie komfortabel der Ruhestand gestaltet werden kann. Insbesondere die Frage, ob zu viel Bargeld gehalten wird, ist vor dem Hintergrund derzeitiger wirtschaftlicher Bedingungen und individueller Lebenssituationen besonders relevant. Das Beispiel eines Ehepaars, das 900.000 US-Dollar in Aktien und zusätzlich 380.

000 US-Dollar in Ersparnissen und Festgeldern besitzt, verdeutlicht diese Thematik eindrucksvoll. Zunächst einmal ist es wichtig zu verstehen, warum eine gewisse Menge an Bargeld in der Vermögensstruktur sinnvoll sein kann. Bargeld, bestehend aus Tagesgeld, Sparkonten und kurzfristigen Festgeldern, bietet Flexibilität. Es ermöglicht einen schnellen Zugriff auf Mittel, ohne dass man Anlagen zu ungünstigen Marktzeiten liquidieren muss. Für Rentner, die von regelmäßigen Ausgaben leben, stellt Bargeld so eine wichtige Sicherheitsreserve dar.

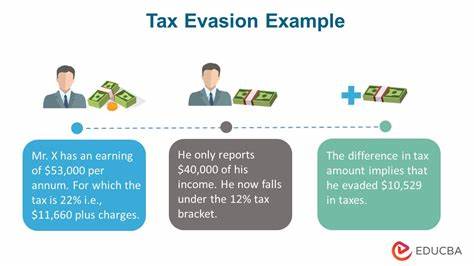

Dennoch muss diese Sicherheit gegen mögliche Renditeverluste abgewogen werden, die durch das Halten von zu viel Kapital in Niedrigzinsprodukten entstehen können. Der Fall des Ehepaars zeigt, dass fast 30 Prozent des gesamten investierenden Vermögens in baren Mitteln gehalten werden. Bei einem Gesamtvermögen von mehr als 1,2 Millionen Dollar entspricht das einem bedeutenden Anteil, der vergleichsweise geringe Erträge abwirft. Festgeldkonten und Sparkonten bieten zurzeit zwar Zinsen von etwa 4 bis 4,5 Prozent, was in Zeiten hoher Inflation sogar als Überbietung der Teuerungsrate angesehen werden kann. Doch bei diesen Zinsen entfällt in der Regel ein gewisser Inflationsschutz, zudem sind solche Erträge gewöhnlich als reguläres Einkommen steuerpflichtig.

Aktien hingegen haben historisch durchschnittlich eine höhere Rendite erzielt. Mit langfristigen Durchschnittsrenditen von etwa 10 Prozent in Indizes wie dem S&P 500 können Investoren von Kapitalwachstum profitieren. Diese Renditen sind allerdings nicht garantiert und weisen eine höhere Volatilität auf, was insbesondere für ältere Anleger herausfordernd sein kann, die weniger Zeit zur Erholung von Marktschwächen haben. Eine ausgewogene Portfoliozusammensetzung stellt daher eine wichtige Strategie dar. Finanzexperten empfehlen für Personen in ihren 70ern, rund 40 Prozent ihres Kapitals in Aktien zu halten, 50 Prozent in Anleihen oder vergleichbaren festverzinslichen Wertpapieren und etwa 10 Prozent in liquiden Mitteln oder Bargeld.

Diese Mischung zielt darauf ab, Sicherheit mit Wachstumspotenzial zu vereinen und gleichzeitig eine ausreichende Liquidität für unerwartete Ausgaben oder kurzfristige Bedürfnisse sicherzustellen. Das Ehepaar in diesem Beispiel lebt bescheiden, hat keine Schulden und besitzt ein bereits abbezahltes Auto, was die monatlichen Fixkosten reduziert. Die erste Person ist bereits im Ruhestand, die zweite noch berufstätig. Zudem ist langfristige Pflege durch eine Versicherung abgesichert, zumindest bei einem der beiden Partner. Solche Faktoren erlauben eine gewisse Risikobereitschaft in Bezug auf Investments, da die finanzielle Absicherung für den Alltag und unerwartete Krankheitskosten bereits zum Teil gegeben ist.

Die Bedenken des Anlegers hinsichtlich „zu viel Bargeld“ sind somit durchaus nachvollziehbar. Das Halten großer Summen in liquiden und zinsbringenden Mitteln schränkt das Wachstumspotenzial des Vermögens ein, insbesondere wenn die eigenen Ausgaben bereits relativ gut abgedeckt sind. Die Empfehlung des Anlagespezialisten, den Cash-Anteil zu reduzieren, basiert auf der Erkenntnis, dass diese Mittel in Aktien und Anleihen mit höherer Rendite umgeschichtet werden könnten. Dabei ist es entscheidend, die eigene Risikotoleranz und die zukünftigen Ausgaben realistisch einzuschätzen. Für Rentner mit stabilen Einkommensquellen, wie einer gesetzlichen Rente oder Mieteinkünften, kann das Risiko, in Aktien investiert zu bleiben, überschaubar sein.

Das Ziel ist es, Schwankungen am Markt auszuhalten, um langfristiges Kapitalwachstum zu ermöglichen und so die Kaufkraft des Vermögens zu erhalten oder zu steigern. Zudem ist zu beachten, dass eine breite Diversifikation innerhalb des Aktienanteils das Risiko streut. Investitionen in unterschiedliche Branchen, Regionen und Unternehmensgrößen reduzieren die Abhängigkeit von einzelnen Marktentwicklungen. Gleichzeitig sollten Anleihen und festverzinsliche Wertpapiere einen stabilisierenden Pol darstellen, der im Falle von Aktienrückgängen Sicherheit bietet. Das Thema Steuern darf nicht vernachlässigt werden.

Erträge aus Bargeldanlagen werden als reguläres Einkommen behandelt und oft voll versteuert. Kapitalgewinne aus Aktien hingegen gelten häufig als langfristige Gewinne mit günstigeren steuerlichen Bedingungen. Eine geschickte Vermögensstrukturierung kann hier helfen, die Steuerlast zu mindern und die Netto-Rendite zu erhöhen. Wichtig ist auch die Liquiditätshaltung über Zeiträume hinweg. Experten empfehlen, im Ruhestand knapp ein bis zwei Jahre an Ausgaben in liquiden Mitteln bereitzuhalten.

Wird diese Reserve durch Festgeld oder leicht zugängliche Konten aufgebaut, kann man Markttiefs aussitzen, ohne gezwungen zu sein, Aktien zu verkaufen. Das trägt zum psychologischen Wohlbefinden bei und verhindert suboptimale Handelsentscheidungen. Ein anderer Punkt betrifft den Inflationsschutz. Bargeld und kurzfristige Festgelder können durch steigende Preise an Wert verlieren. Hier kann eine Investition in inflationsgeschützte Wertpapiere oder Aktien, die ihre Dividenden anpassen, einen Ausgleich bieten.

Auch Immobilieninvestitionen können eine gewisse Absicherung gegen Inflation darstellen. Neben der finanziellen Betrachtung stehen oft persönliche Umstände im Vordergrund: Verlustängste, die Verantwortung gegenüber der Familie und die individuelle Lebensplanung beeinflussen Anlageentscheidungen stark. Ein konservativer Anleger wird eher zu einem höheren Cash-Anteil tendieren, während jemand, der die Marktschwankungen gelassener sieht, eine stärkere Aktienquote wählen kann. Letztendlich geht es darum, eine Strategie zu finden, die den individuellen Bedürfnissen entspricht und gleichzeitig nachhaltig ist. Ein Gespräch mit einem unabhängigen Finanzberater ist empfehlenswert, um Musterportfolios zu prüfen und an die persönliche Situation anzupassen.

Gerade für Rentner mit einem Vermögen in Millionenhöhe sind kleine Prozentpunkte bei der Rendite entscheidend für die finanzielle Freiheit und den Erhalt des Lebensstandards. Zusammenfassend lässt sich sagen, dass ein Cash-Anteil von 30 Prozent durchaus als hoch zu bewerten ist, wenn die Lebensumstände es erlauben, Risiken zu einem Teil in Aktien zu tragen. Eine Reduktion auf etwa 10 Prozent, eine Aufstockung der Anleihenquote und eine moderate Aktienanlage könnten das Portfolio effizienter gestalten. Dabei sollten Flexibilität, Steuern, Liquidität und Sicherheit stets im Auge behalten werden. Für Sie als Rentner ist es essenziell, das Geld nicht nur sicher zu parken, sondern auch so anzulegen, dass Sie den Ruhestand finanziell genießen können.

Kontrolle über die Ersparnisse zu haben bedeutet nicht, dass zu viel Bargeld geparkt werden muss, sondern dass eine bewusste und strategische Aufteilung aller Vermögenswerte stattfindet. So lässt sich der Spagat zwischen Sicherheit und Wachstum meistern – für einen sorgenfreien, glücklichen Ruhestand.