Die Energiebranche befindet sich weiterhin in einem dynamischen Wandel, beeinflusst von geopolitischen Entwicklungen, Rohstoffpreisschwankungen und globalen Wirtschaftsbedingungen. In diesem Kontext werfen Investoren und Hedgefonds immer wieder einen genauen Blick auf kleinere Energieunternehmen, sogenannte Small-Caps, die durch ihr Wachstumspotenzial und ihre Flexibilität auf sich aufmerksam machen. Eine Frage, die dabei zunehmend im Raum steht, ist: Ist Petróleo Brasileiro S.A. – besser bekannt als Petrobras (PBR) – ein solcher Small-Cap Energie-Wert, den Hedgefonds gezielt kaufen? Zunächst einmal ist es wichtig, Petrobras selbst näher zu betrachten.

Das brasilianische Unternehmen zählt zu den größten Energiegesellschaften Lateinamerikas und ist international für seine Förderung von Öl und Gas bekannt. Während Petrobras traditionell eher als Mid-Cap oder sogar Large-Cap eingestuft wird, spielt ihre Positionierung im Hinblick auf Small-Cap-Kriterien und Hedgefonds-Aktivitäten eine besondere Rolle – insbesondere wenn man ihre jüngsten Marktbewegungen, Investmenttrends und das politische Umfeld analysiert. Die Nachfrage nach Energieaktien wird stark von makroökonomischen Faktoren beeinflusst. In den letzten Monaten haben sich Marktteilnehmer intensiv mit den Auswirkungen globaler Handelsrichtlinien und möglicher wirtschaftlicher Abschwächungen beschäftigt, welche die Öl- und Gasnachfrage nachhaltig beeinflussen könnten. Bill Perkins, CEO von Skylar Capital Management, äußerte sich in einem CNBC-Interview zum Thema Handelspolitik und deren Auswirkungen auf den Energiesektor.

Er stellte heraus, dass die Unsicherheiten um Zölle und Handelskonflikte sowohl die Rohstoffpreise als auch die Investitionsbereitschaft von Produzenten entscheidend prägen. Ein Kernthema sind hier die steigenden Zölle und die daraus resultierenden Verwerfungen auf den Energiemärkten. Anfangs profitierten vor allem natürliche Gaspreise von der politischen Unsicherheit, teilweise auch durch die Rolle von Flüssigerdgas (LNG) als ein potenzielles strategisches Exportgut der USA. LNG wird mittlerweile als diplomatisches Instrument im globalen Handel betrachtet, um Handelsdefizite zu verringern und geopolitischen Einfluss zu gewinnen. Gleichzeitig drücken jedoch die allgemeinen Sorgen einer globalen Konjunkturverlangsamung oder gar Rezession auf die Nachfrage nach Rohstoffen.

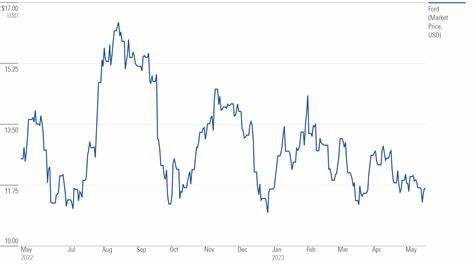

Diese Gegensätze führen zu volatileren Preisen und erschweren langfristige Prognosen. Im Ölmarkt sind vor allem die Preise für West Texas Intermediate (WTI), ein zentraler Rohölbenchmark, von Bedeutung. Perkins betonte, dass WTI bei ungefähr 60 US-Dollar pro Barrel ein kritisches Niveau erreicht habe. An diesen Preisstellen könnten neue Investitionen in Regionen wie die US-Permian-Basin zurückhaltender ausfallen oder sogar zurückgehen. Dieses wird nicht nur das Wachstum der Ölproduktion einschränken, sondern ebenso die mit der Förderung einhergehende Gasproduktion beeinflussen.

Für Unternehmen wie Petrobras, die auch in solchen Märkten aktiv sind, ist dies eine wichtige Überlegung. Aus Sicht von Hedgefonds stellt sich somit die Frage, inwiefern Petrobras von diesen Marktbedingungen betroffen ist und welche Chancen sich daraus ergeben könnten. Während Petrobras nicht zu den klassischen Small-Cap-Unternehmen zählt, betrachtet ein Teil der Investoren das Unternehmen dennoch als attraktiven Wert, der aufgrund seiner Größe und seines Markteinflusses eine gewisse Flexibilität bietet – vergleichbar mit Small-Caps bei optimierten Investments. Die strategische Bedeutung Brasiliens als Ölförderland wächst international weiter. Petrobras verfügt über bedeutende Offshore-Vorkommen, insbesondere im pre-sal-Gebiet, das als eines der vielversprechendsten Öl-Explorationsgebiete weltweit gilt.

Dieser Faktor erhöht das Interesse von Investoren, denn der Zugang zu hochwertigen Ressourcen bleibt ein entscheidendes Qualitätsmerkmal in der Energiebranche. Zudem hat Petrobras in den letzten Jahren verstärkt daran gearbeitet, Schulden abzubauen und seine finanzielle Lage zu verbessern, was wiederum die Attraktivität für institutionelle Anleger steigert. Allerdings sind politische Einflüsse und regulatorische Rahmenbedingungen in Brasilien nicht außer Acht zu lassen. Die Regierung hat großen Einfluss auf Petrobras, was die strategische Ausrichtung und Investitionsentscheidungen des Unternehmens mitunter beeinflusst. Hedgefonds, die sich für Petrobras interessieren, müssen folglich das politische Risiko genau bewerten und in ihre Kalkulationen einbinden.

Die Bewertung von Petrobras im Vergleich zu anderen Small-Cap Energiewerten zeigt ein gemischtes Bild. Während viele kleinere Energieunternehmen durch Innovationskraft und fokussierte Nischenstrategien punkten, bietet Petrobras eine Kombination aus Größenvorteilen und Ressourcen. Dies macht das Unternehmen für ein breites Spektrum an Investoren interessant. Hedgefonds, die auf der Suche nach Chancen in volatileren Marktphasen sind, können hierin eine Möglichkeit sehen, von potenziellen Erholungen im Energiesektor zu profitieren. Darüber hinaus sprechen fundamentale Faktoren für eine positive Entwicklung.

Trotz temporärer Preisdruckphasen gibt es strukturelle Trends, die langfristig Nachfrage stimulieren könnten. Das zunehmende Interesse an nachhaltiger Energie und diversifizierten Energiequellen stellt zwar eine Herausforderung dar, bietet aber gleichzeitig Chancen für Unternehmen, die ihr Portfolio entsprechend anpassen. Petrobras investiert auch in alternative Energien und Technologien, was das Unternehmen zukunftsfähiger macht und möglicherweise neue Wachstumsfelder erschließt. Für diejenigen Anleger, die in energiebezogene Wertpapiere investieren wollen, ist die Analyse von Petrobras daher lohnenswert. Die Kombination aus etablierten Ressourcen, einer strategischen geografischen Lage, politischen Herausforderungen und der Entwicklung der globalen Energiepreise verlangt eine sorgfältige Abwägung.

Strategische Hedgefonds-Manager beobachten diese Entwicklungen und passen ihre Portfolios entsprechend an, wobei sie oft auch auf technische Aspekte und Marktstimmungen achten. Zu guter Letzt stellt sich die Frage nach der Einstufung von Petrobras als Small-Cap im klassischen Sinne. Händler und Fondsmanager adaptieren ihre Definitionen je nach Investmentziel und Marktbelastung. Für einige Marktteilnehmer ist Petrobras aufgrund seiner Marktposition und Liquidität ein wertvoller Kandidat, der im Segment der wachstumsorientierten Energieaktien gelistet wird. Dies könnte erklären, warum es Firmen gibt, die Petrobras in ihrer Liste von Small-Cap Energieaktien aufnehmen, obwohl das Unternehmen selbst größer dimensioniert ist als typische Small-Caps.

Zusammenfassend lässt sich sagen, dass Petrobras (PBR) durchaus das Potenzial besitzt, als attraktiver Energie-Wert für Hedgefonds zu fungieren, die auf dynamische Marktsituationen setzen. Die Herausforderungen eines globalen wirtschaftlichen Umfelds, die Rolle Brasiliens als Ölproduzent und die Anpassungen der Energiebranche an neue geopolitische und ökologische Anforderungen schaffen ein komplexes, aber vielversprechendes Bild. Für Investoren, die bereit sind, sowohl Chancen als auch Risiken zu managen, bleibt Petrobras deshalb eine interessante Unternehmung, die es verdient, genau beobachtet zu werden.