Die Vorstellung, dass in den 1950er bis 1970er Jahren hohe Steuersätze auf die obersten Einkommensgruppen ein gerechteres Steuersystem gewährleisteten, hält sich bis heute hartnäckig. Schließlich galten damals Spitzensteuersätze von bis zu 98% auf nicht-aktive Einkünfte (wie Dividenden oder Kapitalerträge) als Beweis für eine progressive und gerechte Besteuerung der Wohlhabenden. Doch bei genauerer Betrachtung erweist sich dieses Bild als Trugschluss. Die vermeintlich hohen Steuersätze führten längst nicht dazu, dass die Reichsten tatsächlich mehr Steuern zahlten als heute. Warum dem so war, wie Steuervermeidung damals funktionierte und welche Lehren wir daraus ziehen können, ist Gegenstand eines ausführlichen Blicks auf die Steuerrealität der 1970er Jahre.

Die offiziellen Spitzensteuersätze wie 83% auf Arbeitseinkommen oder sogar 98% auf Kapitaleinkünfte geben nur den gesetzlichen Rahmen vor – die sogenannte nominale oder gesetzliche Steuerlast. Die tatsächliche Steuerbelastung, der sogenannte effektive Steuersatz, hängt jedoch stark vom zu versteuernden Einkommen ab, das sich aus dem gesamten steuerpflichtigen Einkommen minus aller abzugsfähigen Posten und Schlupflöcher errechnet. Diese Steuerbasis war in den 1970er Jahren vergleichsweise eng gefasst, sodass viele Einkommensbestandteile überhaupt nicht oder nur gering besteuert wurden, besonders bei den Spitzenverdienern.Ein wesentlicher Faktor für die niedrigen effektiven Steuersätze der Reichen war das Fehlen von umfassenden Anti-Steuervermeidungs-Regeln und eine nachsichtige Rechtsauslegung bei der Steuervermeidung durch Gerichte. Die Steuerpolitik jener Zeit war technisch viel einfacher, mit deutlich weniger Gesetzesvorgaben, aber gleichzeitig wuchs eine ganze Branche von Steuerberatern und Experten, die Legalitätsgrenzen ausnutzten.

Dazu zählten legale Strategien wie die umfangreiche Nutzung von „Sachleistungen“ oder „Benefits in Kind“, die entweder gar nicht oder nur geringfügig besteuert wurden. Während heute fast jede Form von geldwertem Vorteil als Einkommen gilt und steuerpflichtig ist, konnten in den 1970ern viele dieser Leistungen – etwa Firmenwagen, Clubmitgliedschaften, Reisen, Wohnraum oder Essensgutscheine – ohne oder mit deutlich geringerer Steuerlast genossen werden. Arbeitgeber konnten diese Benefits zudem als Betriebsausgaben absetzen, was den Effekt der Steuerersparnis für beide Seiten verstärkte.Eine weitere bedeutende Lücke bildeten steuerfreie Darlehen oder zinsfreie Kredite von Unternehmen an ihre Geschäftsführer und leitenden Angestellten, die bis zur Einführung entsprechender Regelungen 1976 gesetzlich geduldet waren. Auf diese Weise konnten finanzielle Vorteile verschleiert und steuerlich begünstigt werden.

Hinzu kam, dass großzügige Pensionsregelungen den Aufbau großer, steuerbegünstigter Versorgungspakete ermöglichten, die bei Renteneintritt nochmals große, steuerfreie Kapitalleistungen auszahlen konnten. Zusammen mit den Vorteilen bei Sachleistungen führte dies dazu, dass viele Spitzenverdiener weniger direkte Einkommensbesteuerung ausgesetzt waren, als es die Kopfsteuer bzw. der Spitzensteuersatz suggerierte.Auch die Möglichkeit, Einkommen in weniger besteuerte oder gar steuerfreie Formen umzuwandeln, sorgte für erhebliche Schlupflöcher. Ein prominentes Beispiel hierfür waren sogenannte „Income-to-Capital“-Strategien, bei denen reguläres Einkommen in Kapitalerträge umgewandelt wurde, die niedriger besteuert wurden.

Vor der Einführung der Kapitalertragsteuer 1965 betrug diese Steuer sogar null, womit sich enorme Steuerspareffekte ergaben. Künstler und Musiker etwa nutzten gezielt diese Möglichkeit und wurden häufig zu „Steuerauswanderern“ oder Tax Exiles, indem sie ihren Wohnsitz während der Realisierung hoher Kapitalgewinne ins Ausland verlagerten und so der britischen Steuerpflicht entgingen. Dieses Vorgehen war bis zur Einführung der Regeln gegen sogenannte „temporäre Nichtansässigkeit“ in den 1990er Jahren relativ einfach realisierbar.Neben solchen legalen Gestaltungen florierte in den 1970ern ein umfangreiches Gewerbe mit steuerlichen Gestaltungen und Konstrukten, die oft vom Inland Revenue nur schwer zu durchschauen oder zu bekämpfen waren. Steuerverluste konnten künstlich geschaffen werden, um Gewinne auszugleichen und die Steuerlast auf Null zu senken.

Versicherungsprodukte mit steuerlichen Schutzfunktionen und Trust-Konstruktionen erlaubten die Abschirmung von Vermögen und Einkünften. All dies führte dazu, dass der nominelle Spitzensteuersatz von 98% auf viele Einkommensbestandteile oft gar nicht angewandt wurde.Ein weiterer bedeutender Faktor war die Tatsache, dass der Steuersatz bereits ab vergleichsweise „moderaten“ Einkommen von ca. 24.000 Pfund (entspricht etwa dem Fünffachen des Durchschnittslohns der damaligen Zeit) anzog.

Für viele war es daher wirtschaftlich trotz hoher produktiver Tätigkeit wenig sinnvoll, höher zu verdienen, da der Großteil ohnehin durch Steuern verloren ging. Stattdessen kam es zu einer Drosselung des Arbeitspensums und zu Verhalten, das heute als „Arbeitsvermeidung“ bezeichnet wird – längere Pausen, verfrühtes Verlassen der Arbeit oder die Verschiebung von Einkünften auf Monate mit niedrigerer Besteuerung. Somit führte der hohe Spitzensteuersatz paradoxerweise auch dazu, dass die Bemühungen für Mehrarbeit und höhere Leistung nahe dem Spitzensteuersatz zurückgingen.Darüber hinaus führten die wirtschaftlichen und gesellschaftlichen Rahmenbedingungen dazu, dass viele Einkommensarten gar nicht im Steuererklärungssystem auftauchten oder gar nicht als Einkommen angesehen wurden. Die administrative Steuererhebung war weniger ausgereift, und insbesondere für Selbständige, Unternehmer und wohlhabende Personen war es leichter, Vermögensflüsse an der Finanzverwaltung vorbeizuschleusen.

Viele Steuerpflichtige unter der Oberschicht mussten oft keine oder nur eingeschränkte Steuererklärungen abgeben, was Mehrfachvermeidungen begünstigte.Die Bedeutung indirekter Steuern wie Mehrwertsteuer oder Verbrauchssteuern wurde in den 1970er Jahren ebenfalls unterschätzt. Während die direkten Steuersätze hoch waren, basierte der Staatshaushalt in erheblichem Maße auf indirekten Steuern, die tendenziell regressiv sind und damit einkommensschwächere Haushalte stärker belasteten als Spitzenverdiener. Im Gegenzug konnten Letztere mit vielfältigen Strategien Steuern aktiv vermeiden, während die breite Masse relativ höhere Steuerlasten trug. Das erzeugte eine ambivalente Wahrnehmung von Steuergerechtigkeit und Verteilung.

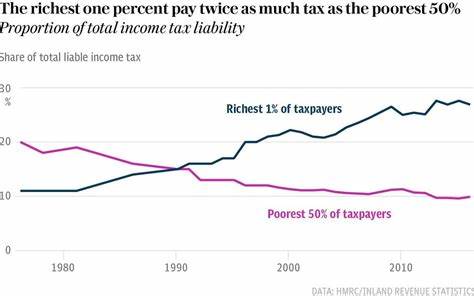

Im internationalen Kontext lagen die britischen Spitzensteuersätze relativ hoch, doch mit den zahlreichen Steuerschlupflöchern und der geringeren Steuerbasis konnte der Staat nicht effektiv von den hohen nominalen Sätzen profitieren. Die Steuerquote aus direkten Steuern der Reichen als Anteil am Bruttoinlandsprodukt war in den 1970ern nicht höher als heute. Tatsächlich trägt heute der oberste Prozentanteil der Bevölkerung einen deutlich größeren Anteil am Einkommensteuervolumen als in der Vergangenheit, trotz deutlich niedrigerer Spitzensteuersätze.Diese historische Situation führt zur Erkenntnis, dass hohe nominale Steuersätze ohne die geeigneten gesetzlichen Grundlagen und wirksamen Kontrollmechanismen eher zur Steuervermeidung führen als zu höheren Staatseinnahmen. Effektive Steuerpolitik verlangt heutzutage eine breite Bemessungsgrundlage, die alle Formen von Einkommen berücksichtigt und zugleich aggressive Steuervermeidung nachhaltig eindämmt.

Erst dadurch lässt sich sicherstellen, dass hohe Einkommen auch tatsächlich entsprechend belastet werden.Die Steuerpolitik der 1970er Jahre zeigt also klar, dass es mehr braucht als hohe Steuersätze, um eine faire und effiziente Steuererhebung zu gewährleisten. Die Realität der damaligen Zeit war geprägt von weitreichenden legalen Gestaltungsmöglichkeiten, einer zum Teil nachsichtigen Verwaltung und einer inzwischen überholten Steuerrechtsprechung. Das belegt, dass der einfache Ruf nach einer Rückkehr zu den einstigen Spitzensteuersätzen allein keine Lösung für aktuelle Herausforderungen der Steuerungerechtigkeit und der Ungleichheitsbekämpfung darstellt.Vielmehr lohnt sich ein gründlicher Blick auf die genauen Bedingungen der Steuererhebung, die Integrität des Steuersystems und die Maßnahmen gegen Steuervermeidung.

Nur auf dieser Grundlage können effektive, sozial gerechte und wirtschaftlich sinnvolle Steuersysteme verantwortet werden – mit tatsächlicher Lastenverteilung statt illusionärer Höchstbelastungen auf dem Papier.