Die globalen Finanzmärkte zeigten sich zuletzt von einer eher zurückhaltenden Seite, nachdem die Futures auf die bedeutendsten US-Aktienindizes Dow Jones Industrial Average, S&P 500 und Nasdaq Abschläge verzeichneten. Trotz der jüngsten Hoffnungsschimmer durch eine zeitweilige Aussetzung von Zöllen zwischen den USA und China bleibt die Sorge vor langfristigen Handelskonflikten und deren Auswirkungen auf die Märkte hoch. Dieses Szenario wirft Fragen zur Nachhaltigkeit der aktuellen Aktienrally auf und beleuchtet die Herausforderungen, vor denen Investoren heute stehen. Die jüngsten Bewegungen an den Märkten verdeutlichen eine gewisse Skepsis unter Anlegern, die sich angesichts der politischen Unsicherheiten und der wirtschaftlichen Rahmenbedingungen zurückhalten. Nachdem der S&P 500 eine sechstägige Gewinnserie hinter sich hatte und sich bis auf wenige Prozentpunkte an ein Rekordhoch herangewagt hatte, riss diese Erfolgskette abrupt ab.

Zudem verloren der Dow Jones und der technologieorientierte Nasdaq vergleichbare Anteile an Wert. Diese Kursrückgänge spiegeln den wachsenden Zweifel wider, ob die positiven Impulse eines vorübergehenden Zollkompromisses ausreichen, um die fundamentalen Risiken im Welthandel wirklich zu neutralisieren. Ein zentrales Thema sind dabei die hohen Zollniveaus, die trotz des Verhandlungserfolgs vorerst bestehen bleiben. Insbesondere die Aussagen von Führungspersönlichkeiten wie dem CEO von JPMorgan Chase, Jamie Dimon, sowie dem Präsidenten der Federal Reserve von St. Louis, Alberto Musalem, stärken die Ansicht, dass die aktuellen Tarifzölle weiterhin eine spürbare Belastung für Unternehmen und Verbraucher darstellen.

Sie warnen davor, den Aussichtshorizont der Märkte zu früh zu beschönigen. Musalem betonte, dass trotz der dreißigtägigen Zollpause mit China die bestehenden Zölle nachhaltig Druck auf die US-Wirtschaft ausüben könnten und dies zu spürbaren Wachstumshemmnissen führen dürfte. Die Auswirkungen der Handelsspannungen sind bereits bei einzelnen Unternehmen sichtbar. So sorgte die Veröffentlichung der Quartalszahlen von Home Depot, einem der wichtigsten Dow-Komponenten, für eine gedämpfte Marktstimmung. Der Baumarkt-Riese meldete schwache Gewinnzuwächse, die durch stagnierende gleiche Filialumsätze geprägt waren, obwohl der Umsatz die Erwartungen übertraf und die Jahresprognosen bestätigt wurden.

Trotz dieser Zahlen fiel die Aktie im nachbörslichen Handel um etwa ein Prozent, was die Besorgnis über die weitergegebenen Kostensteigerungen und deren Einfluss auf das Verbraucherverhalten verdeutlicht. Home Depot stand dabei im Kontrast zu anderen Einzelhändlern wie Walmart, der kürzlich ankündigte, aufgrund der Zollbelastungen Preiserhöhungen durchsetzen zu müssen. Während Home Depot versuchte, eine narrative Preisanpassung zu vermeiden, scheint der Druck auf die Märkte real zu sein, was sich potenziell in sinkenden Verkaufszahlen oder marginaler Verbraucherakzeptanz niederschlagen könnte. Die Kombination aus Unsicherheiten im Handel, Inflationsthemen und möglichen Zinspolitiken der US-Notenbank schafft somit ein schwieriges Umfeld für etablierte Unternehmen und deren Börsenbewertung. Parallel dazu bleibt die Geldpolitik ein weiterer Unsicherheitsfaktor.

Trotz Signalen, dass die Federal Reserve Zinssenkungen bis mindestens September zurückstellen könnte, belastet die Unklarheit über die weitere Entwicklung bei den Leitzinsen die Anlegerstimmung. Die Notenbank betont weiterhin die Notwendigkeit, die Inflation unter Kontrolle zu halten, was angesichts der anhaltenden Zollbelastungen eine schwierige Balance darstellt. Höhere Zölle bedeuten gleichsam höhere Produktions- und Endverbraucherpreise, was inflationären Druck erzeugt und eine restriktivere Geldpolitik erforderlich machen kann. Investoren stehen somit vor der Herausforderung, eine Strategie zu entwickeln, die die Kombination aus geopolitischen Risiken, geldpolitischer Unsicherheit und konjunkturellen Entwicklungen berücksichtigt. Die historischen Trends zeigen, dass Phasen erhöhter Handelsspannungen oft zu verstärkter Volatilität an den Märkten führen und Risikoappetit dämpfen.

Dennoch gibt es auch Chancen, insbesondere bei Unternehmen, die von technologischen Innovationen oder strukturellen Trends profitieren und die Widerstandskraft gegenüber handelspolitischen Turbulenzen gezeigt haben. Prominente Beispiele dafür sind Technologiekonzerne, die trotz der Unsicherheiten an der Börse stark geblieben sind oder sich sogar verbessern konnten. Allerdings führen die jüngsten Rückschläge beim Nasdaq-Index vor Augen, dass eine gewissenhafte Differenzierung notwendig ist. Spekulativere und stark bewertete Werte sind besonders anfällig für kurzfristige Korrekturen, während Titel mit soliderer Fundamentaldatenbasis sich stabiler zeigen können. Ein weiterer wichtiger Faktor, der derzeit die Marktentwicklung beeinflusst, ist die steigende Aufmerksamkeit für langfristige US-Staatsanleihen.

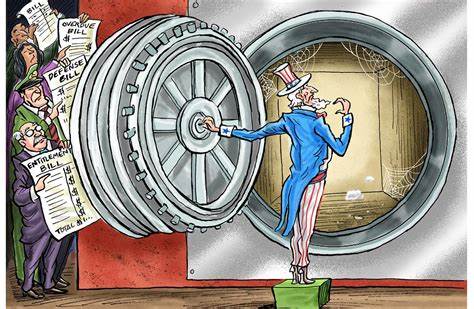

Die Renditen der 30-jährigen Treasury Bonds sind jüngst auf ein Hoch seit mehreren Jahren gestiegen, was teilweise auf die nach wie vor angespannten staatlichen Finanzen und die mit dem neuen Steuergesetz verbundenen möglichen Ausweitungen der Staatsverschuldung zurückzuführen ist. Analysten warnen, dass ein nachhaltiger Anstieg der langfristigen Zinsen zu einer Neubewertung von Aktien führen könnte, vor allem bei Unternehmen mit hohen Bewertungen oder starkem Fremdkapitaleinsatz. Die Kombination aus rückläufigen Aktienkursen, Warnungen vor Zollfolgen, drohenden Inflationseinflüssen und einem möglicherweise strafferen Zinsumfeld schaffen eine komplexe Gemengelage für Markteilnehmer. In diesem Kontext werden auch politische Entwicklungen, etwa zu Trumps Steuervorhaben und der anstehenden Entscheidung im US-Kongress, mit Argusaugen verfolgt. Die geplanten tiefgreifenden Steuersenkungen für Unternehmen und Privatpersonen würden die staatlichen Einnahmen stark senken und könnten den Schuldenberg weiter aufblähen, was wiederum die Märkte belastet.

Neben den makroökonomischen und politischen Faktoren gibt es jedoch positive Meldungen am Rande, die zeigen, dass Innovationen und neue Technologien weiterhin Wachstumsimpulse setzen können. Vor allem im Technologiesektor sind Kooperationen und Produktentwicklungen mit starkem KI-Bezug in den Vordergrund gerückt. Unternehmen wie Warby Parker profitieren aktuell von Partnerschaften mit Tech-Giganten wie Google, die in den Bereich der KI-gestützten Smart Glasses investieren. Solche Initiativen könnten langfristig neue Märkte schaffen und auch zur Diversifikation der Wirtschaft beitragen. In Summe verdeutlichen die aktuellen Marktbewegungen, dass Investoren bei ihren Entscheidungen mit Bedacht vorgehen sollten.

Das Umfeld wird weiterhin von mehreren Unsicherheitsfaktoren geprägt, die kurzfristig zu Rücksetzern führen können. Eine gesunde Portion Skepsis gegenüber allzu optimistischen Einschätzungen der Handelslage ist angebracht, zumal eine endgültige Entspannung in den Zollkonflikten weiterhin aussteht. Die Märkte befinden sich daher in einer Phase der Konsolidierung und Neubewertung, in der robuste Fundamentaldaten, politische Entwicklungen und geldpolitische Weichenstellungen eine große Rolle spielen. Für Anleger ist es ratsam, ihr Portfolio auf mögliche Schwankungen vorzubereiten, Risiken zu diversifizieren und sich über die Implikationen von Zollpolitik, Inflation und Zinsbewegungen im Klaren zu sein. Abschließend lässt sich sagen, dass trotz der jüngsten Erholungen und temporären Entspannungsschritte im internationalen Handel die Gefahr einer länger anhaltenden Belastung durch Handelsbarrieren nicht gebannt ist.

Die Entwicklung der Aktienmärkte wird in den kommenden Monaten eng an den Fortschritten in den Handelsgesprächen sowie den geldpolitischen Maßnahmen der Federal Reserve gekoppelt sein. Eine vorsichtige, zugleich aber wachsame Haltung bleibt daher geboten, um Chancen rechtzeitig zu erkennen und Risiken angemessen zu steuern.