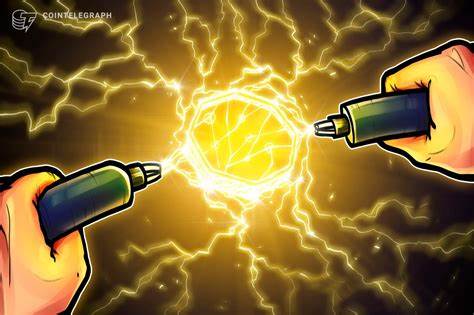

In der dynamischen Welt der Kryptowährungen nimmt die Bedeutung von Bitcoin Exchange Traded Funds (ETFs) rasant zu, wobei besonders BlackRocks Spot Bitcoin ETF IBIT derzeit die Schlagzeilen dominiert. Seit der Zulassung von Spot-Bitcoin-ETFs in den USA Anfang 2024 hat sich IBIT als die führende Plattform für institutionelle Investoren etabliert und hält mittlerweile über 636.000 Bitcoin – ein Volumen, das mehr als das Doppelte aller anderen US-amerikanischen Spot-Bitcoin-ETFs zusammen darstellt. Diese Entwicklung wirft nicht nur Fragen über die zukünftige Marktdynamik auf, sondern lässt auch Bedenken hinsichtlich einer möglichen Marktkonzentration aufkommen, die andere Anbieter in den Schatten stellt und die Struktur des Bitcoin-Investmentmarktes nachhaltig verändern könnte. Der Siegeszug von IBIT ist unaufhaltsam und hat in kurzer Zeit eine Dominanz entwickelt, die man in ähnlichen Finanzsegmenten selten beobachtet.

Während etablierte Produkte wie der Grayscale Bitcoin Trust (GBTC) weiterhin Verluste verzeichnen und Kapital abziehen, wächst IBIT kontinuierlich und gewinnt immer mehr Traction bei großen institutionellen Anlegern aus verschiedenen Regionen der Welt. Dieses enorme Kapitalzuflussvolumen spiegelt das Vertrauen wider, das IBIT bei Anwendern genießt – vor allem bei solchen, die auf maximale Sicherheit und Liquidität setzen. Ein bedeutsamer Aspekt dabei ist, dass diese Konzentration nicht nur eine Momentaufnahme ist, sondern möglicherweise eine fundamentale Neugestaltung des ETF-Markts für Bitcoin signalisiert. Wenn Institutionen tendenziell in den größten und liquidesten Fonds investieren, steigt die Wahrscheinlichkeit, dass kleinere ETF-Anbieter immer unattraktiver werden, sowohl aus Sicht der Kapitalflüsse als auch der Aufmerksamkeit. Dies kann langfristig zu Fusionen, Schließungen oder signifikanten Marktverschiebungen führen, bei denen IBIT als dominanter Akteur zurückbleibt – ein Szenario, das die Infrastruktur der Kryptowährungsbranche nachhaltig beeinflussen kann.

Die Rolle von BlackRock als globaler Vermögensverwalter mit enormem Einfluss im Finanzsektor verleiht IBIT eine zusätzliche Gewichtung. Institutionelle Investoren tendieren häufig dazu, Anbietern zu vertrauen, die über etablierte Strukturen, transparente Prozesse und große Marktmacht verfügen. In dieser Hinsicht unterscheidet sich IBIT von vielen bislang existierenden Kryptowährungsfonds, die oft klein, weniger bekannt und volatil sind. Die Sichtbarkeit und professionelle Vermarktung von IBIT führen dazu, dass es als sichere, beständige Option gilt, um Bitcoin-Exposure zu erhalten – vor allem in einem zunehmend komplexen und regulierten Marktumfeld. Ein besonders eindrucksvolles Beispiel für das Vertrauen großer Akteure in IBIT ist der wachsende Anteil bedeutender institutioneller Investoren.

Mubadala Investment Company, der Staatsfonds von Abu Dhabi, erweiterte seine IBIT-Anteile im ersten Quartal 2025 erheblich und investierte Millionen in den Fonds. Ebenso verdreifachte Citadel Advisors seine Bestände an IBIT-Anteilen und investierte dabei fast 150 Millionen US-Dollar. Auch der in Hongkong ansässige Avenir Group erhöhte seine Positionen kontinuierlich. Diese Partnerschaften demonstrieren nicht nur die weltweite Akzeptanz von IBIT, sondern verdeutlichen auch den Trend, dass immer mehr bedeutende Vermögensverwalter und Hedgefonds auf BlackRocks Produkt als erste Wahl setzen. Diese Entwicklung hat auch Auswirkungen auf den Wettbewerb.

Die kleineren ETF-Anbieter, die bislang versuchten, mit alternativen Bitcoin-Produkten zu konkurrieren, könnten bald mit deutlichen Nachteilen konfrontiert werden. Sinkende Liquidität, reduzierte Handelsvolumina und mangelndes institutionelles Interesse könnten dazu führen, dass diese Anbieter gezwungen sind, ihre Produkte aufzugeben oder sich mit größeren Konkurrenten zusammenzuschließen. Ein solches Konsolidieren des Marktes würde IBIT noch weiter stärken und gleichzeitig den Wettbewerb minimieren. Die Konzentration der Kapitalflüsse in einem einzelnen ETF wirft auch regulatorische und strukturelle Fragen auf. Während der Markt in der Vergangenheit von einer Vielzahl von Akteuren profitiert hat, besteht die Gefahr, dass ein quasi-monopolistisches Umfeld entstehen könnte.

Diese Marktmacht könnte die Preisgestaltung, Liquidität und den allgemeinen Zugang zu Bitcoin-Investments beeinflussen und somit auch das Risiko für Investoren erhöhen, die sich auf eine einzige Quelle verlassen. Ähnliche Trends haben wir bereits in anderen Bereichen der Technologie- und Finanzbranche gesehen, beispielsweise bei Big-Tech-Konzernen, deren Dominanz ein breites Spektrum an Auswirkungen mit sich bringt. Analysen von Spezialisten wie CryptoQuant zeigen, dass IBITs Dominanz den Markt sowohl in wirtschaftlicher als auch in psychologischer Hinsicht formt. Die Größe des Fonds erhöht seine Sichtbarkeit und das Vertrauen der Kapitalgeber, wodurch sich eine sich selbst verstärkende Dynamik entwickelt. Institutionelle Investoren neigen dazu, dem größten und bekanntesten Anbieter zu vertrauen, was wiederum kleinere Anbieter schwächt.

Dies könnte letztlich zu einer Monopolisierung am Markt für Bitcoin-ETFs führen, in der BlackRock als einzige, maßgebliche Plattform fungiert. Die Frage, ob diese Entwicklung eine „stille Monopolbildung“ oder schlichtweg ein Zeichen institutionellen Vertrauens darstellt, ist von großer Bedeutung. Während eine starke Marktkonsolidierung die Effizienz und Standardisierung fördern kann, ist zugleich die Gefahr einer marktbeherrschenden Stellung nicht zu unterschätzen. Für Anleger und Marktbeobachter ist es essenziell, diese Entwicklungen genau zu verfolgen, um Risiken frühzeitig zu erkennen und die Auswirkungen auf ihr Portfolio besser einschätzen zu können. Darüber hinaus könnte die steigende Bedeutung von IBIT den Bitcoin-Markt selbst beeinflussen.

Die Liquidität, Volatilität und Preisbildung von Bitcoin an den traditionellen Börsen könnten durch die Aktivitäten des größten ETFs maßgeblich mitbestimmt werden. Dies bedeutet, dass BlackRock nicht nur im Bereich der Vermögensverwaltung, sondern auch indirekt im Bitcoin-Handel eine Schlüsselrolle einnimmt. Das stellt sowohl Chancen als auch Herausforderungen dar und macht den Fonds zu einem elementaren Akteur im Ökosystem rund um Kryptowährungen. In den kommenden Monaten und Jahren ist daher sowohl von einer Fortsetzung der starken Kapitalzuflüsse zu IBIT als auch von einer möglichen Restrukturierung des ETF-Marktes auszugehen. Weitere institutionelle Investoren aus unterschiedlichen Regionen dürften dem schwarzen Giganten folgen, während kleinere Anbieter versuchen, entweder ihre Nischen zu stärken oder durch Kooperationen ihre Wettbewerbsfähigkeit zu sichern.