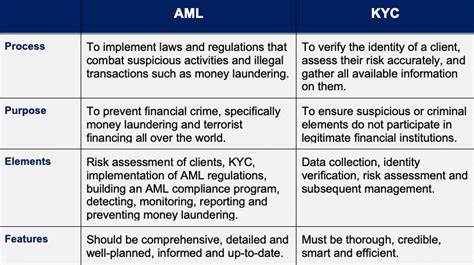

In nur dreizehn Jahren haben Kryptowährungen das Geld neu definiert. Es ist daher nicht verwunderlich, dass sie auch das Geldwaschen neu definiert haben. In den letzten zehn Jahren gab es hunderte von prominenten Finanzverbrechen, die auf Kryptowährungen basierten, vom PlusToken-Ponzi-Schema bis zu den Geldwäscheoperationen von Suex. Regulierungsbehörden, Finanzinstitute und Strafverfolgungsbehörden bekämpfen diese Aktivitäten mit Anti-Geldwäsche (AML) und Know-Your-Customer (KYC) Richtlinien. Kryptowährungs-Anti-Geldwäsche (AML) umfasst Gesetze, Vorschriften und Praktiken, die entwickelt wurden, um zu verhindern, dass Kriminelle illegal erlangte Kryptowährungen in Fiat-Währungen umwandeln.

Die Financial Action Task Force (FATF) setzt weltweite Standards für AML-Gesetze. Von dort aus übernehmen virtuelle Vermögensdienstleister (VASPs) wie Krypto-Börsen, Stablecoin-Anbieter und, in Einzelfällen, einige DeFi-Protokolle und NFT-Marktplätze die schwere Arbeit, um Geldwäsche zu stoppen. Kryptowährung-KYC bezieht sich auf die Identitätsprüfungsverfahren, die gesetzlich für virtuelle Vermögensdienstleister (VASPs) erforderlich sind. Da viele Kryptobörsen verlangen, dass neue Kunden ihre vollständigen rechtlichen Namen, einen amtlichen Ausweis und aktuelle Adressinformationen teilen, sind KYC-Anforderungen in der Kryptoindustrie wichtig. AML- und KYC-Richtlinien sind daher notwendig, um Geschäftsrisiken zu minimieren, Nutzer vor illegalen Aktivitäten zu schützen und Vertrauen in Kryptowährungen aufzubauen.