Die Ford Motor Company gehört zweifelsohne zu den ikonischen Unternehmen der amerikanischen Wirtschaft und ist seit Jahrzehnten ein fester Bestandteil der Automobilindustrie. Doch die entscheidende Frage für viele Investoren lautet: Ist die Ford Aktie aktuell ein lohnendes Investment? Im Folgenden soll eine umfassende Betrachtung der verschiedenen Faktoren erfolgen, die für oder gegen einen Kauf der Ford Aktie im Jahr 2025 sprechen. Dabei werden finanzielle Kennzahlen, Marktposition, Unternehmensstrategie sowie makroökonomische Risiken detailliert analysiert. Ford profitiert auch weiterhin von seiner starken Position im Segment der Pickup-Trucks und SUVs, zwei der lukrativsten Fahrzeugklassen in den USA. Dabei stellt das Unternehmen mit der Ford F-Serie eine der meistverkauften Fahrzeugreihen überhaupt.

Neben dem klassischen Geschäft mit Fahrzeugen verfügt Ford zudem über eine kommerzielle Sparte, welche sich auf den Vertrieb von Nutzfahrzeugen für Geschäftskunden konzentriert. Dieses Segment generiert vergleichsweise hohe Margen und zunehmend wiederkehrende Umsätze durch Softwareangebote und Abonnements. Solche Geschäftsmodelle könnten langfristig stabile Einnahmen gewährleisten und die Volatilität der Branche etwas abfedern. Ein weiterer positiver Aspekt, der Anleger anzieht, ist der aktuell niedrige Kurs im Verhältnis zum Gewinn, gemessen am Kurs-Gewinn-Verhältnis (KGV) von nur rund 8,3. Dieser vergleichsweise günstige Bewertungsmaßstab signalisiert für viele Investoren einen möglichen Einstiegspunkt im Vergleich zu anderen Unternehmensaktien, die sich deutlich über diesem Niveau bewegen.

Ergänzend dazu bietet Ford eine attraktive Dividendenrendite von etwa 7,2 Prozent. Besonders einkommensorientierte Anleger, die regelmäßige Ausschüttungen schätzen, finden darin einen weiteren Anreiz, in die Aktie zu investieren. Trotz dieser vielversprechenden Ansätze gibt es auch gewichtige Gründe, die zu Vorsicht mahnen. So zählt die Automobilbranche traditionell zu den zyklischen Sektoren, die stark unter wirtschaftlichen Schwankungen leiden. Da Fahrzeuge meist nach Immobilien der zweitgrößte Konsumkauf sind, sind potenzielle Kunden in wirtschaftlich angespannten Zeiten besonders vorsichtig und schieben Anschaffungen gerne auf.

Dies führt oft zu einem Nachfragerückgang, der unmittelbar die Einnahmen von Unternehmen wie Ford belastet. Besonders in Hinblick auf eine mögliche Rezession ist dies ein bedeutendes Risiko. Ein Abschwung könnte nicht nur die Verkaufszahlen drücken, sondern auch den Margendruck erhöhen, da das Unternehmen möglicherweise mit gesteigertem Wettbewerb und sinkender Kaufbereitschaft konfrontiert wird. Die Profitabilität traditioneller Geschäftsbereiche könnte damit nachhaltig beeinträchtigt werden. Ein weiterer Kritikpunkt ist die Belastung durch die Investmentbereiche im Bereich Elektrofahrzeuge (EV).

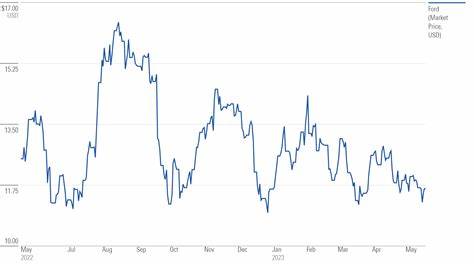

Ford verfolgt mit seiner „Model e“ genannten Sparte ambitionierte Pläne zur Transformation in einen nachhaltigen Mobilitätsanbieter. Dennoch verbrennt diese Geschäftseinheit aktuell viel Kapital, ohne bereits stabile Gewinne zu generieren. Das erhöht die Unsicherheit rund um die Zukunftsfähigkeit der Elektromobilitätssparte und belastet die Gesamtbewertung des Unternehmens. Darüber hinaus sehen viele Experten das nachhaltige Wachstumspotential der Ford Aktie im Vergleich zur Gesamtmarktentwicklung als begrenzt an. Die vergangenen zehn Jahre lieferten eine Gesamtrendite von nur 16 Prozent bei Ford, während der S&P 500 Index im selben Zeitraum um über 200 Prozent zulegte.

Diese Differenz zeigt, dass Ford sein Potenzial für langfristige Kurssteigerungen bislang nicht ausschöpfen konnte. Investoren, die hohen Wert auf Qualität bei ihren Anlagen legen, könnten daher enttäuscht sein. Ford besitzt nicht unbedingt die Merkmale eines modernen Wachstumsunternehmens mit innovativen Technologien oder disruptiven Geschäftsmodellen. Stattdessen repräsentiert das Unternehmen eine solide, aber traditionell orientierte Automobilmarke mit den typischen Herausforderungen und Zyklik eines Industrieunternehmens. Trotz alledem ist die Dividende als attraktiver Aspekt für Anleger zu bewerten, die einen stabilen Einkommensstrom aus ihrem Portfolio wünschen und weniger auf spektakuläre Kursgewinne setzen.

Die aktuelle Ausschüttungshöhe von über sieben Prozent ist im aktuellen Zinsumfeld vergleichsweise hoch und könnte für bestimmte Anlegergruppen sehr anziehend wirken. Allerdings ist die Nachhaltigkeit dieser Dividende immer abhängig von der Unternehmensperformance und allgemeinen Konjunkturbedingungen. In Bezug auf die zukünftige Wettbewerbsfähigkeit hat Ford einige Pluspunkte. Die strategische Fokussierung auf profitable Segmente wie Nutzfahrzeuge mit verbindlichen Wartungsverträgen stellt eine innovative Herangehensweise dar. Außerdem bemüht sich Ford zunehmend um Softwarelösungen, die in Zukunft eine wichtige Rolle spielen könnten, um höhere Margen zu erzielen und Kunden länger zu binden.

Allerdings bleibt die Umsetzung dieser Strategien noch vor großen Herausforderungen stehen. Es ist erforderlich, dass das Unternehmen Zustände wie Kostenkontrolle, technologische Innovation und Kundenakzeptanz erfolgreich miteinander vereint. Die Wettbewerbssituation gerade im Bereich Elektrofahrzeuge wird zudem durch Unternehmen wie Tesla oder etablierte Konkurrenten mit ebenfalls massivem Innovationsdruck immer enger. Für Investoren ist daher eine realistische Einschätzung entscheidend: Ford bietet Chancen auf attraktive Dividenden und eine günstige Bewertung, aber gleichzeitig besteht ein hohes Risiko durch konjunkturelle Schwankungen, Herausforderungen in der Transformation und ein begrenztes Wachstumspotential. Wer langfristig überdurchschnittliche Renditen erzielen möchte, sollte diese Faktoren sorgsam abwägen und zudem alternative Investments im Automobil- und Technologiesektor ins Auge fassen.

Für Anleger mit geringer Risikobereitschaft oder dem Wunsch eines stabilen Einkommens könnte Ford aktuell eine Überlegung wert sein, um zumindest von der Dividende zu profitieren. Generell gilt: Eine Anlageentscheidung sollte stets auf einer umfassenden Analyse und eigener Risikobewertung basieren. Die Ford Aktie bietet ein interessantes Profil, ist aber nicht uneingeschränkt zu empfehlen, wenn der Fokus auf schnellem Wachstum und Stabilität liegt. Wer das Potential von Ford langfristig sehen möchte, sollte die Entwicklung der Elektromobilitätssparte sowie den Erfolg der neuen Geschäftsmodelle genau verfolgen. Zusammenfassend ist Ford aktuell vor allem eine Dividendenaktie mit attraktivem Bewertungsniveau, die jedoch mit branchenüblichen Risiken zu kämpfen hat.