Der US-Dollar hat sich seit Jahrzehnten als die dominierende Weltreservewährung etabliert und ist für viele Länder das Rückgrat im internationalen Handel und in den Devisenmärkten. Doch im Zuge der jüngsten handelspolitischen Entwicklungen und insbesondere mit Blick auf die protektionistischen Maßnahmen, die unter einer möglichen Trump-geführten Regierung verschärft werden könnten, scheint der Greenback vor einem beachtlichen Wertanstieg zu stehen. Diese Dynamik bringt insbesondere die BRICS-Staaten – Brasilien, Russland, Indien, China und Südafrika – in eine zunehmend schwierige Lage, da ihre Bemühungen um eine „De-Dollarisierung“ konterkariert werden. Der US-Dollar als attraktives Anlagegut profitiert signifikant von den angekündigten und bereits umgesetzten Zollschranken. Durch den Schutz heimischer Produzenten und die Verhinderung billiger ausländischer Importe steigt die Nachfrage nach USD, da internationale Investoren und Händler auf eine Absicherung und Wertsteigerung setzen.

Goldman Sachs prognostiziert, dass Investoren, die auf den US-Dollar setzen, erhebliche Gewinne erzielen könnten, was den Greenback in den Fokus globaler Finanzstrategien rückt. Für die BRICS-Allianz bedeutet diese Entwicklung nicht nur einen Rückschlag im Kampf gegen die Dollarabhängigkeit, sondern stellt ihre ökonomischen und geopolitischen Bestrebungen infrage. Seit Jahren arbeiten diese Länder daran, eigene Währungen im internationalen Handel zu stärken und alternative Finanzströme aufzubauen, um weniger anfällig gegenüber Schwankungen des US-Dollars zu sein. Vor allem China und Russland treiben die De-Dollarisierung energisch voran, da sie die Vorherrschaft des Dollars als Risiko für ihre souveräne Wirtschaftspolitik ansehen. Dennoch könnten steigende Dollarwerte sowie anhaltende Handelskonflikte diese Initiativen zeitweise zum Erliegen bringen.

Eine Aufwertung des US-Dollars hat zudem direkte Auswirkungen auf weltweite Überweisungen. Arbeitnehmer in den USA oder in Ländern mit an den Dollar gebundenen Währungen profitieren, da ihre Einkommen bei Aufwertung des Greenbacks beim Umtausch in die Heimwährung mehr Kaufkraft bieten. Die Empfänger im Heimatland erhalten somit mehr Wert für denselben Betrag, was deren Lebensstandard in Bereichen wie Lebensmittel, Wohnkosten und Bildung verbessern kann. Gleichzeitig ermöglicht eine starke US-Währung Sende- und arbeitenden Auslandsbürgern potenziell Einsparungen, da sie weniger Geld überweisen müssen, um den Bedarf der Familien zuhause zu decken. Dennoch ist zu beachten, dass eine Dollar-Stärke, ausgelöst durch Inflation oder steigende Zinsen in den USA, auch zu höheren Lebenshaltungskosten führen kann.

Die Fortsetzung und Eskalation von Handelskriegen könnte den US-Dollar zusätzlich beflügeln. Während konventionelle Wirtschaftstheorien vor den negativen Folgen von Zöllen warnen, sehen Experten von Goldman Sachs darin eine Chance für die US-Währung. Der Greenback nimmt in Zeiten der Unsicherheit einen sicheren Hafen-Status ein, und steigende Importzölle schränken das Handelsvolumen zwar ein, erhöhen aber die Attraktivität des Dollars für Kapitalanleger. Besonders deutlich wird dies bei Währungspaaren mit Dollarbezug, bei denen seit einigen Wochen eine Art „Prämienabbau“ zu beobachten ist, was wiederum langfristige Dollar-Positionierungen attraktiver macht. Die Politik des ehemaligen Präsidenten Donald Trump wird dabei besonders hervorgehoben.

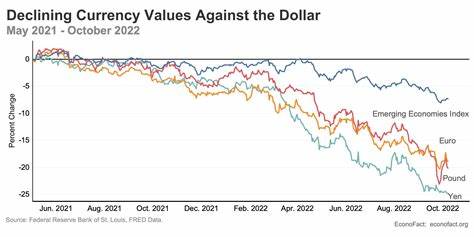

Seine protektionistischen Strategien, die unter anderem hohen Zolltarifen den Vorrang gaben, führten zwar zu einer Inflation, die jedoch durch steigende US-Staatsanleiherenditen ausgeglichen wurde. Diese Kombination stärkt die Anziehungskraft des Dollars gegenüber anderen Währungen und festigt seine Stellung als globale Leitwährung. Für die BRICS-Länder ist dies besonders problematisch, da einige ihrer nationalen Währungen im Vergleich zum Dollar im Jahr 2025 bereits neue Tiefststände erreicht haben. Trotz aller positiven Signale gibt es auch Risiken und Gegenbewegungen. Die erhöhte Volatilität auf den globalen Finanzmärkten infolge von Handelsstreitigkeiten kann kurzfristig zu Wertschwankungen führen, die Investoren verunsichern.

In einem längerfristigen Szenario könnte eine Eskalation der Konflikte das weltweite Wirtschaftswachstum dämpfen, was unter Umständen sogar die Nachfrage nach dem US-Dollar negativ beeinflusst. Zusätzlich ist das Risiko einer steigenden Inflation durch Zollverteuerungen nicht zu unterschätzen. Studien, etwa von der University of Chicago, haben gezeigt, dass höhere Zölle in den USA die Importpreise erhöhen und damit inländische Preiserhöhungen nach sich ziehen können, was die Inflation weiter anheizt und in der Folge die Attraktivität des Dollars mindern könnte. Auch die Geldpolitik spielt eine wichtige Rolle. Der Vorsitzende der US-Notenbank, Jerome Powell, hat in seiner jüngsten Anhörung vor dem US-Kongress die erhöhte Inflation, ausgelöst durch Preissteigerungen bei Wohnen, Nahrungsmitteln und Energie, bestätigt.

Trotz dessen erachtet er die US-Wirtschaft als robust genug, um eine vorsichtige Anpassung der Zinspolitik zu ermöglichen. Allerdings bleibt es wahrscheinlich, dass die Leitzinsen aufgrund der anhaltenden Inflationserwartungen auf einem relativ hohen Niveau verharren. Dies verteuert Kredite für Unternehmen und Verbraucher, was Investitionen und Konsum einschränken und das Wirtschaftswachstum verlangsamen könnte. Im politischen Raum werden zudem immer wieder Strategien eines strategischen Währungsabwertens diskutiert. Eine gezielte und kontrollierte Abwertung des US-Dollars könnte amerikanische Exporte wettbewerbsfähiger machen, doch birgt sie zugleich die Gefahr, gegenseitige Handelskonflikte zu verschärfen und die internationale Glaubwürdigkeit der US-Währung zu beschädigen.

Insbesondere BRICS-Staaten und andere aufstrebende Volkswirtschaften könnten solche Schritte kritisch sehen und in Erwägung ziehen, alternative Reservewährungen zu fördern. Der langfristige Ausblick für den US-Dollar unter dem Vorzeichen erhöhter Zölle bleibt daher ambivalent. Einerseits könnte ein stärkerer Dollar durch schrumpfende Handelsdefizite und gestiegene Kapitalzuflüsse beflügelt werden. Andererseits könnte anhaltende Inflation, die Sorge um die geldpolitische Stabilität und das wachsende Streben großer Volkswirtschaften nach Alternativen zur US-Währung die Dominanz des Greenbacks gefährden. Die internationalen Finanzmärkte stehen vor einem komplexen Geflecht aus Einflussfaktoren, deren Zusammenspiel erst über die nächsten Jahre Klarheit bringen wird.

Für die BRICS-Staaten bedeutet das gegenwärtige Umfeld vor allem eines: Eine deutliche Herausforderung in ihrem Streben nach finanzieller Unabhängigkeit und geopolitischem Einfluss. Während sie weiterhin Initiativen vorantreiben, um Handel und Investitionen in eigenen Währungen zu fördern, sehen sie sich zunehmend mit den Auswirkungen eines durch Zölle gestärkten US-Dollars konfrontiert. Umso wichtiger wird es für diese Länder sein, ihre wirtschaftlichen Grundlagen zu stärken, die Zusammenarbeit untereinander zu intensivieren und alternative Finanzmechanismen zu entwickeln, um der globalen Dominanz des Greenbacks langfristig erfolgreich entgegenzutreten. Zusammenfassend lässt sich sagen, dass die Handelskonflikte und die damit verbundenen Zollmaßnahmen den US-Dollar in eine Position bringen, die kurzfristig seine Attraktivität und Stärke erhöhen dürfte. Dennoch bergen diese Maßnahmen auch Risiken für Inflation, wirtschaftliche Stabilität und das Vertrauen in die US-Währung.

Die BRICS-Staaten, die in der Vergangenheit erhebliche Anstrengungen unternommen haben, um sich von der Dollarabhängigkeit zu emanzipieren, müssen ihre Strategien anpassen, um den Herausforderungen in einem sich wandelnden globalen Finanzsystem standzuhalten. Das Ringen um die Vorherrschaft der Währungen bleibt ein zentrales Element im internationalen Machtspiel der nächsten Jahre – in dem der US-Dollar vorerst eine besonders starke Stellung innehat.